Gold und Goldminen wieder im Hausse-Modus

04.02.2015 | Dr. Uwe Bergold

Der erste Monat im neuen Jahr hatte es in sich: Erst die Freigabe des Wechselkurses von Franken und Euro durch die Schweizer Nationalbank (Internationaler Devisenschock), dann die angekündigten Staatsanleihenkäufe der EZB über 1,14 Billionen Euro (Staatsfinanzierung über die Druckerpresse) und zum Schluss der Eklat der neuen griechischen Regierung mit der EU-Troika (politisches Beispiel für weitere EU-Länder). Dieser explosive Mix aus Geld- und Realpolitik war letztendlich der Auslöser für das Ende der vierjährigen Edelmetall-Baisse.

Der erste Monat im neuen Jahr hatte es in sich: Erst die Freigabe des Wechselkurses von Franken und Euro durch die Schweizer Nationalbank (Internationaler Devisenschock), dann die angekündigten Staatsanleihenkäufe der EZB über 1,14 Billionen Euro (Staatsfinanzierung über die Druckerpresse) und zum Schluss der Eklat der neuen griechischen Regierung mit der EU-Troika (politisches Beispiel für weitere EU-Länder). Dieser explosive Mix aus Geld- und Realpolitik war letztendlich der Auslöser für das Ende der vierjährigen Edelmetall-Baisse. Die Betonung liegt hier auf Auslöser und nicht auf Ursache. Nicht politische Ereignisse sind Ursache der Gold-Hausse, sondern der jahrzehntelang andauernde Prozess der exponentiell ansteigenden globalen Verschuldung. Aktuell befinden wir uns weltweit in der größten Anleiheblase der Geschichte (Negativzinsen in immer mehr Staatsverschuldungspapieren).

Die Überhitzung des Bond-Marktes kann historisch betrachtet nur mehr mit der Tulpenmanie im Jahr 1637 verglichen werden. Wer kauft Wertpapiere mit einem KGV von knapp 400 (0,27 Prozent bei 10-jährigen deutschen Staatsanleihen) oder mit einem KGV, welches gegen unendlich geht (Negativverzinsung bei 10-jährigen schweizerischen Staatsanleihen)? Anleger, die in solch einmalig überbewertete Wertpapiere investieren, hätten wahrscheinlich 1637 auch Tulpenzwiebel gekauft, die am Hoch so viel kosteten, wie damals ein ganzes Einfamilienhaus.

Deutscher Rentenindex REXP bestätigt das zyklische Kaufsignal bei GOLD

Abb. 1: Goldpreis in EUR (oben) versus REXP in Unzen GOLD (unten) von 01/1988 bis 01/2015

Quelle: GR Asset Management GmbH

Quelle: GR Asset Management GmbH

Währenddessen Kapitalsammelstellen für das Publikum weiterhin Staatsanleihen auf historischen Höchstständen kaufen, verlassen smarte Investoren bereits wieder den sogenannten "sicheren Bond-Hafen" und wechseln in den wahren "sicheren Gold-Hafen". Seit dem Millenniumswechsel (Säkulares Weltwirtschaftshoch) verlor der deutsche Rentenindex REXP (größter Anleihemarkt Europas), der als Performance-Index auch die Zinszahlungen mit berücksichtigt, gegenüber Gold, welches ja bekanntlich keine Zinsen zahlt, ganze 55 Prozent (siehe hierzu bitte unteren Teil in Abb. 1). Und dies trotz der zyklischen Gold-Baisse von 2011 bis 2014.

Interessanter Weise brach das REXP-GOLD-Ratio bereits 10 Tage vor dem Entscheid der schweizerischen Nationalbank SNB nach unten aus und bewegt sich seitdem wieder zyklisch und säkular real abwärts. Die letzten beiden Ausbrüche dieses Ratios nach unten erfolgten 1999 am absoluten strategischen Goldtief, bei einem Goldpreis von 240 EUR/Unze, und 2005 vor dem Bruch des jahrelangen Widerstands bei 350 EUR/Unze.

Beide vergangenen Aufwärtstrendbrüche des REXP-GOLD-Verhältnisses waren entscheidende Pivotpunkte und die Basis für signifikant zyklische Haussen beim Goldpreis in EUR. Wir erwarten nun auch bei diesem dritten zyklischen Ausbruch nach unten (siehe hierzu bitte die grünen Punkte im unteren Teil von Abb. 1) den nächsten taktischen Hausse-Schub innerhalb der weiterhin intakten säkularen Gold-Hausse.

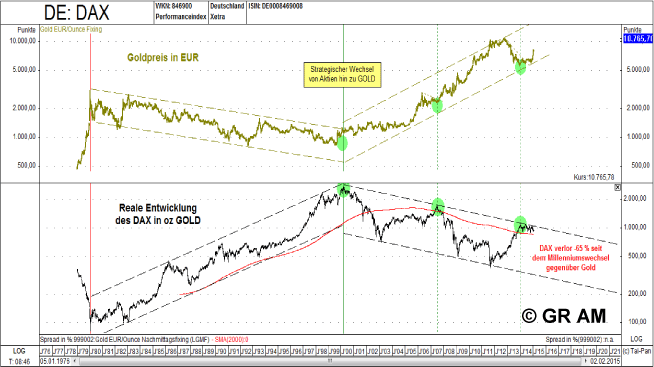

Deutscher Aktienindex DAX bestätigt das zyklische Kaufsignal bei GOLD

Abb. 2: Goldpreis in EUR (oben) versus DAX in Unzen GOLD (unten) von 01/1978 bis 01/2015

Quelle: GR Asset Management GmbH

Quelle: GR Asset Management GmbH