Die Relevanz langfristiger Zyklen - Dow Jones und Gold im Vergleich

08.06.2004 | Dr. Uwe Bergold

In meiner Funktion als Lehrbeauftragter der Fachhochschule Amberg-Weiden habe ich im Wintersemester 2003/04 mit einer Gruppe von Studenten (Markus Blaschzok, Michael Frank, Thomas Krapf, Toni Scherl, Florian Sollfrank, Andreas Stopfer und Balazs Hardy) des fachbezogenen Wahlpflichtfachs Finanzen das Thema der langfristigen Spekulationszyklen in einer Projektarbeit analysiert. Hierbei wurden bewußt langfristig historische Zusammenhänge betrachtet, um die immer wieder auftretenden positiven als auch negativen Spekulationsphasen zu verdeutlichen.

In meiner Funktion als Lehrbeauftragter der Fachhochschule Amberg-Weiden habe ich im Wintersemester 2003/04 mit einer Gruppe von Studenten (Markus Blaschzok, Michael Frank, Thomas Krapf, Toni Scherl, Florian Sollfrank, Andreas Stopfer und Balazs Hardy) des fachbezogenen Wahlpflichtfachs Finanzen das Thema der langfristigen Spekulationszyklen in einer Projektarbeit analysiert. Hierbei wurden bewußt langfristig historische Zusammenhänge betrachtet, um die immer wieder auftretenden positiven als auch negativen Spekulationsphasen zu verdeutlichen.Moderne Kapitalmarkttheorie versus Kapitalmarktzyklen

Die wichtigste intellektuelle Argumentationsgrundlage gegen Zyklen und Spekulationsblasen ist die These, nach der Kapitalmärkte effizient arbeiten. Die Theorie eines effizienten Marktes (Moderne Kapitalmarkttheorie) beruht auf der Annahme, daß sich in den Kursen der Aktien die jederzeitige vollständige Informiertheit der Allgemeinheit widerspiegelt. Vollkommene Konkurrenz sei durch die Vielzahl der Marktteilnehmer und durch die Schnelligkeit der Informationsverarbeitung gegeben. Weiter gehen Vertreter der Markteffizienzhypothese davon aus, daß sich alle Marktteilnehmer wie ein "Homo Oeconomicus" verhalten. Daß es diesen rein rational handelnden Investor nicht gibt, konnte aber schon der Psychologe Daniel Kahnemann wissenschaftlich nachweisen. Hierfür erhielt er 2002 den Nobelpreis für Wirtschaft.

Die Grenzen der Modernen Kapitalmarkttheorie kommen in zwei Punkten sehr deutlich zu Tage: Normalverteilte Aktienrenditen und vollkommen rational handelnde Investoren. Wissenschaftliche Untersuchungen haben gezeigt, dass Aktienkurse nicht einem normalverteilten Zufallspfad ("random walk") folgen, sondern unsystematisch einer Pareto-Verteilung. Dies liegt daran, dass Marktteilnehmer nicht als "Homo Oeconomicus", sondern als „Homo Irrationalis" agieren. Sie verhalten sich nicht linear und rational, sondern systematisch irrational, getrieben von Gier und Angst. Kapitalmarktzyklen - positive und negative Spekulationsblasen - sind die Ergebnisse von massenpsychologischem Grundverhalten, was unabhängig von individuellen Marktteilnehmern, historisch bis in die Anfangszeiten der Börsen zurückverfolgt werden kann.

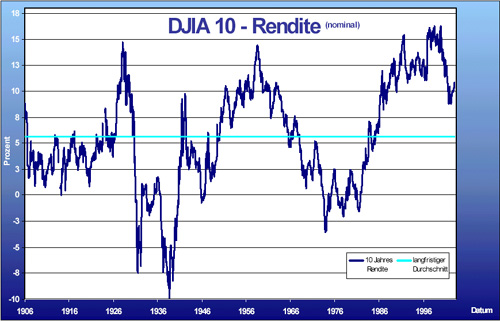

Nominale Jahresrenditen

Abbildung 1 zeigt den zyklischen Verlauf der durchschnittlichen nominalen Jahresrendite der letzten zehn Jahre beim Dow Jones Industrial Average (DJIA), ohne Berücksichtigung der Dividenden. Die jährliche nominale Durchschnittsrendite des DJIA seit Gründung im Jahr 1896 (hellblaue Linie) liegt bei aktuell 5,64% Kursgewinn. Dreimal im letzten Jahrhundert erreichte die durchschnittliche Jahresrendite der vergangenen Dekade einen nominalen Spitzenwert von 15 % und somit das Top einer extremen Übertreibung ("Soziale Infektion" in Form von kollektiver Masseneuphorie): Ende der 20er, Anfang der 60er und Ende der 90er Jahre.

Jedesmal folgte der positiven daraufhin eine negative Spekulationsblase. Das Ende der Untertreibung ("Soziale Aversion" in Form kollektiver Massenangst) wurde erst bei Durchschnittsrenditen von nominal ca. -5% p.a. erreicht: Mitte der 30er und Mitte der 70er Jahre. Der letzte Wert (Stand: 31.12.2003) der Grafik liegt bei +10,78% p.a. Somit hätte ein US-Investor, der am 31. Dezember 1993 den DJIA als Index kaufte und genau zehn Jahre später wieder verkaufte, eine Jahresrendite (ex Dividende) von durchschnittlich +10,78% p.a. erwirtschaftet. Aufgrund dieser aktuell noch sehr hohen Durchschnittsrendite sollten Investoren in den nächsten Jahren eher mit negativen als mit positiven DJIA-Renditen kalkulieren.

Durchschnittliche NOMINALE Jahresrendite der letzten 10 Jahre eines DJIA-Investments von 12/1906 bis 12/2003

(monatliche Datenreihe)

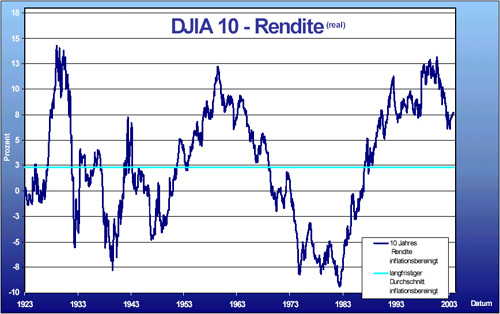

Reale Jahresrenditen

Berücksichtigt man (im Gegensatz zu Abbildung l) den Kaufkraftverlust der US-Währung (inflationsbereinigte Betrachtung anhand des US-Konsumentenpreisindex CPI) seit Aufhebung des Goldstandards im Jahr 1914, so verschiebt sich der Chart (siehe Abb. 2) um ca. 2 bis 3 Prozentpunkte p.a. nach unten. Dadurch beträgt die jährliche reale Durchschnittsrendite der letzten zehn Jahre beim DJIA seit 1923 (hellblaue Linie) nur noch 2,36% p.a. (ex Dividende). Die Obergrenze (positive Spekulationsblase) ergibt sich bei einer realen Durchschnittsrendite von 13% p.a., während die Untergrenze (negative Spekulationsblase) historisch bei ca. real -8 % p.a. liegt. Inflationsbereinigt ist es deshalb für strategische Investoren noch entscheidender, rechtzeitig langfristige Wendepunkte zu identifizieren. Aktuell (Stand: 31.12.2003) hat ein Investor in den letzten zehn Jahren mit einem DJIA-Investment eine reale Durchschnittsrendite von +7,69% p.a. (ohne Dividendenberücksichtigung) erwirtschaftet. Somit indiziert auch die inflationsbereinigte Betrachtung eine weiterhin massive Überbewertung des US-Aktienmarktes. Ein kollektiver Angstzustand der Financial Community - strategisches Investitionsniveau - dürfte erst wieder bei einer durchschnittlichen realen Jahresrendite der letzten zehn Jahre von ca. -8% p.a. eintreten!

Durchschnittliche REALE Jahresrendite der letzten 10 Jahre eines DJIA-Investments

von 12/1906 bis 12/2003 (monatliche Datenreihe)