Silber: Ermittlungen in einem Mordfall

03.10.2015 | Gary E. Christenson

Silber wird heutzutage sehr wenig Respekt entgegengebracht, aber in einer von Papierassets und vorgetäuschten Werten bestimmten Welt ist das auch nur vernünftig. Wie bei den Ermittlungen in einem Mordfall wollen wir uns heute einmal ansehen, was hinter der Manipulation der Silberpreise steckt: Welche Motive es gibt, welche Gelegenheiten genutzt werden und welche Tatwaffen zum Einsatz kommen.

Silber wird heutzutage sehr wenig Respekt entgegengebracht, aber in einer von Papierassets und vorgetäuschten Werten bestimmten Welt ist das auch nur vernünftig. Wie bei den Ermittlungen in einem Mordfall wollen wir uns heute einmal ansehen, was hinter der Manipulation der Silberpreise steckt: Welche Motive es gibt, welche Gelegenheiten genutzt werden und welche Tatwaffen zum Einsatz kommen.Das Motiv

Da es für Silber Tausende von Verwendungsmöglichkeiten gibt und für viele Anwendungsbereiche auch noch keine Alternative zu dem Edelmetall gefunden wurde, ist der Silberpreis für die Industrie von großer Bedeutung. Wenn er zu schnell steigt, fällt das auf. Schlimmer noch, eine Rally würde wahrscheinlich auf den Goldmarkt übergreifen, der weltweit von Banken und anderen Institutionen, aber auch von ganz normalen Anlegern beobachtet wird.

Ein schneller Anstieg des Goldpreises würde die Welt darüber informieren, dass die Zentralbanken zu viel Geld “drucken“, die Regierungen zu hohe Schulden ansammeln und die Finanzeliten die Nationalökonomien herunterwirtschaften, während sie selbst ordentlich absahnen. Steigende Goldkurse wären daher für viele ein Grund zur Sorge.

Die Gold- und Silberpreise müssen also offensichtlich “gemanagt“ werden, damit das Vertrauen in die Papierwährungen, Zentralbanken und Regierungen keinen Schaden nimmt. Wir wissen, dass die Zentralbanken ihre Währungen mit Absicht abwerten, aber sie wollen, dass dieser Prozess langsam, steuerbar und weitgehend unbemerkt bleibt. Die Zentralbanken, Regierungen und Finanzeliten haben also ein starkes Motiv für die Manipulation der Gold- und Silberkurse.

Die Tatwaffe

Der Wert der jährlichen Gesamtfördermenge an Silber beläuft sich in etwa auf 15 Milliarden US-Dollar. Um das ins Verhältnis zu setzen: Die Staatsschulden der USA steigen in weniger als einer Woche um diesen Betrag an. Der Silbermarkt ist also vergleichsweise winzig. Daher sind auch die Mittel, um ihn abheben oder crashen zu lassen leicht verfügbar und offensichtlich. Mit ein paar Milliarden Dollar lassen sich die Kurse an der New Yorker COMEX ganz schnell weit nach oben oder unten manipulieren, vor allem, wenn die “Preismanager“ dazu Terminkontrakte verwenden, die sie nachts zu Zeiten handeln, in denen die Marktliquidität stark eingeschränkt ist. Andy Hoffman hat diesen Prozess ausführlich dokumentiert.

Die passende Gelegenheit

Die Terminmärkte sind an mehr als 250 Tagen im Jahr geöffnet, genauso wie der Silbermarkt. Dazu kommen genauso viele Nächte, in denen die Liquidität an den Silbermärkten viel geringer ist. Das allein bietet zahlreiche Gelegenheiten für eine künstliche Anhebung oder Absenkung des Silberkurses, je nachdem, wie es für die Eliten gerade am günstigsten ist. Außerdem kann das Edelmetall über Medienkampagnen hochgelobt oder verdammt werden. Es besteht mit Sicherheit kein Mangel an Möglichkeiten zur Manipulation.

Auf und ab

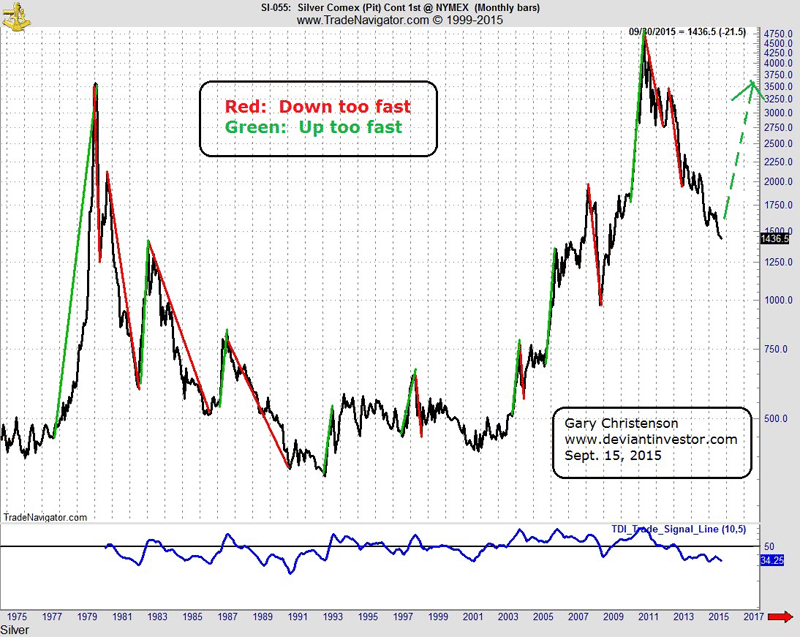

Das Preismanagement beschränkt sich allerdings nicht darauf, die Kurse zu drücken. Sehen Sie sich das logarithmisch skalierte Chart mit dem Kursverlauf der letzten 40 Jahre an. Zwischen 2001 (4,01 USD) und April 2011 (über 48 USD) sind die Preise offensichtlich stark gestiegen. Nach dieser enormen Rally stürzte der Kurs bis auf unter 15 US-Dollar im Juli dieses Jahres.

Kommentare

- Die meiste Zeit über bewegt sich der Silberkurs sehr wenig, nur um dann in kurzer Zeit viel zu große Bewegungen auszuführen, sowohl nach oben als auch nach unten.

- Die Aufwärtsbewegungen machen denjenigen unter uns, die den Wert von Silber, das Gegenparteirisiko der meisten Papierassets und die Gefahren der schuldenbasierten Fiatwährungen verstehen, natürlich mehr Freude. Aber die Abwärtsbewegungen sind gute Kaufgelegenheiten.

- Crashs kommen immer wieder vor: die japanischen Immobilienpreise, der Silberkurs nach 1980, der NASDAQ im Jahr 2000, noch einmal die Immobilien im Jahr 2008, die Enron-Aktien und der Ruf diverser Politiker, um nur ein paar Beispiele zu nennen. Gesteuerte Einbrüche können für die Finanzelite sehr profitabel sein, während die restlichen 95% der Öffentlichkeit Verluste machen. Gehen Sie davon aus, dass mehr Crashs kommen werden, und öfter als bisher.

- Eine der besten Strategien zur Abschreckung potentieller Silberinvestoren ist es meiner Meinung nach, den Kurs steil steigen zu lassen und einen Hype zu entfachen, dann in der Nähe der Spitze massiv Silber-Futures leerzuverkaufen, die COMEX dazu "ermutigen", die Margins anzuheben und beim anschließenden Absturz des Kurses noch einmal schöne Gewinne einzufahren.

Die Privatanleger kommen typischerweise erst relativ spät an einen Markt, bleiben dabei, solange es aufwärts geht und sind bis zum Crash voller Euphorie. Dann verkaufen sie zu spät, machen hohe Verluste und schwören, Silber nie wieder auch nur anzusehen. Für die Banken funktioniert das sehr gut, wie man 1980, 1987, 2008 und 2011 feststellen konnte. Wenn eine solche Rally mit anschließendem Einbruch nur etwa einmal in jedem Jahrzehnt geschieht, kann jedes Mal eine neue Gruppe von Anlegern angelockt, übervorteilt und langfristig abgeschreckt werden. - Die Silberpreise sind derzeit etwa dreimal so hoch wie noch vor zehn Jahren, liegen aber 70% unter den Rekordwerten von 2011. Nach 52 Monaten mit fallenden Kursen ist die Stimmung negativ.

- Wenn der Silberkurs dagegen langsam von weniger als 10 US-Dollar auf den aktuellen Stand von etwa 15 Dollar geklettert wäre, würde das niemand aufregend finden - aber dann wäre wahrscheinlich zumindest dieser alles durchdringende Pessimismus nicht vorhanden. Die zur rasante und zu steile Rally und der darauf folgende Crash haben die Stimmung enorm gedrückt. Es ist kein Zufall, dass der US-Dollar und die Anleihen sich seit 2011 im Aufwärtstrend befinden und der S&P 500 Rekordwerte erreicht hat. Echte Vermögenswerte nach unten, Papierassets ganz nach oben! Dieser Wahnsinn hat Methode.

Aber es bleibt dennoch Wahnsinn. Die auf Fiatwährungen basierenden Papierassets crashen in etwa alle sieben Jahre - und eine Korrektur der Kurse nach unten, nach der die Preise wieder den tatsächlich zugrunde liegenden Wert widerspiegeln, ist längst überfällig. Genau wie eine Aufwärtsbewegung des Silberkurses, die den Preis des Edelmetalls wieder zu einem Abbild seines Wertes macht.

© GE Christenson

aka Deviant Investor

Dieser Artikel wurde am 25. September 2015 auf www.deviantinvestor.com veröffentlicht und exklusiv für GoldSeiten übersetzt.