Finanzkrise - einfach erklärt

31.05.2006 | Walter K. Eichelburg

- Seite 2 -

Die "Geld-Schöpfung"Wie kommt Geld in die Welt?

Bis 1914 und teilweise auch zwischen den beiden Weltkriegen war das Geld goldgedeckt, also es bestand ein Gold-Standard. Das zeigte sich daran, dass Gold- und Silbermünzen im Umlauf waren, d.h. der Wert des Geldes war im Geld selbst, da dieses aus Edelmetallen bestand. Da es umständlich war, viel Gold oder gar Silber herumzuschleppen, wurden Banknoten aus Papier ausgegeben. Diese konnten jederzeit bei der ausgebenden Bank gegen Gold oder Silber eingetauscht werden.

Mit dem Beginn des 1. Weltkriegs wurde diese Goldeintausch-Pflicht der Banken aufgehoben, um den Krieg zu finanzieren. Sonst wäre der Krieg wegen Geldmangel bereits nach 6 Wochen zu Ende gewesen. Einige Länder kehrten nachher wieder zum Goldstandard zurück.

Nach dem 2. Weltkrieg hatte Europa fast kein Gold mehr, sodass ein Goldstandard nicht wieder aufgebaut werden konnte. Dafür hat man die neuen Währungen mit US-Dollars als Reserve unterlegt. Der US-Dollar konnte von Zentralbanken bis 1971 zum fixen Kurs von 35 $/oz (oz = Feinunze, 31,1 g) in Gold umgetauscht werden, bis US-Präsident Nixon diese Umtauschpflicht wegen Goldmangels aufhob. Seit dieser Zeit hat keine Währung der Welt mehr irgendeine offizielle Golddeckung. Silbermünzen verschwanden endgültig in den 1970er Jahren als Zahlungsmittel.

Kredit-Geld:

Nach diesem kurzen Ausflug in die Geschichte möchte ich zeigen, wie heute Geld "produziert" wird. Bereits im Goldstandard war nicht alles umlaufende Geld mit Gold gedeckt, sondern nur zwischen 10 bis 40%. Der Rest war "Kreditgeld", also durch Kreditvergabe erzeugtes Geld. Heute gibt es nur noch dieses. Bargeld (Scheine, Münzen) ist immer nur ein kleiner Teil dieser Geldmenge, der große Rest ist "Giralgeld" auf Bankkonten, also "elektronisches Geld".

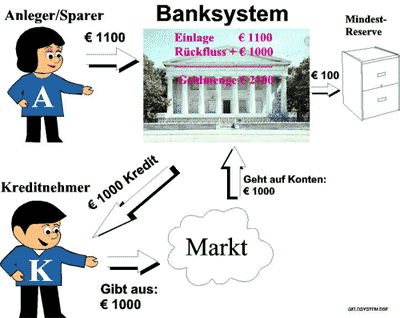

Nehmen wir an, Anleger A macht eine Einlage bei der Bank X von 1.100 €. Die Bank kann den Großteil des Geldes abzüglich einer Mindestreserve wieder verleihen. Dieses Konzept nennt man "Fractional Reserve Banking", also nur ein kleiner Teil der Einlage wird als Reserve gehalten.

Kreditkunde K leiht sich 1.000 € von der Bank. Die Bank richtet ein Kreditkonto ein und schreibt auf dieses die 1.000 € gut. K hebt nun dieses Geld ab und gibt es aus. Damit sind 1.000 € neues Geld "geschöpft", bzw. aus dem Nichts (die Amerikaner sagen "out of thin air2) erzeugt worden. Denn dieses Geld landet auf anderen Bank-Konten als Einlage.

Anleger A kann nach wie vor über seine 1.100 € verfügen und sie abheben und ausgeben. Also sind 1.000 € zusätzlich im Umlauf, die Geldmenge im System ist gestiegen. Je nach der Reserveerforderniss der Banken kann einmal erzeugtes Geld durch diesen Mechanismus bis zur 10 fachen Geldmenge erzeugen.

In Wirklichkeit ist das System heute sehr komplex und auch andere Institutionen "erzeugen" Geld. So etwa die Zentralbanken, die für die Stabilität des jeweiligen Währungsraums verantwortlich sind.

Es ist anzumerken, dass jedes reine Papiergeldsystem irgendwann wieder verschwunden ist. Das derzeitige System mit seiner "Dollar-Deckung" wird mit dem Untergang der USA verschwinden - bald. Denn es erlaubt die willkürliche Geldproduktion, bis das Vertrauen in die Kaufkraft schwindet.

Kaufkraft und Inflation:

Werden viele Kredite vergeben, steigt die Geldmenge im System entsprechend an. Je nach Komponenten werden diese Geldmengen M1, M2 oder M3 genannt. Hier einige Zahlen:

- USA M3 (jetzt nicht mehr veröffentlicht) ca. +10% im letzen Jahr

- Euroraum M3 +8.5%

- China M2 + 17%

- Euroraum M1/M3 +300% in den letzten 20 Jahren

Wenn mehr Geld im Umlauf ist, geht es in die Preise, sie steigen. Man spricht von Inflation. Genau genommen ist Inflation die Erhöhung der Geldmenge im Währungsraum. Was in den Statistiken veröffentlicht wird - die Verbraucherpreis-Inflation - ist nur der Teil des neuen Geldes, der in die Konsumgüter-Preise geht.

Daneben gibt es noch eine weitere "Inflation" - die "Asset-Inflation", d.h. die Wertsteigerungen von Anlagegütern wie Aktien, Anleihen, Immobilien. Diese ist in den letzten Jahren wesentlich stärker gestiegen als die Verbraucherpreis-Inflation.

Das heisst, der Kaufkraft des Geldes ist bei Aktien, Anleihen, Immobilien stärker gesunken als bei Konsumgütern. Diese Überteuerung der Assets nennt man eine "Bubble" = Blase. Jede Bubble platzt einmal. Sollte dann eine Flucht aus den Assets einsetzen, werden die Verbraucherpreise explodieren, denn die betroffene Währung wird dann abverkauft.

Die Steigerung der Geldmenge im Euroraum in den letzten 20 Jahren hat die allgemeine Kaufkraft des Geldes auf ca. 1/3 reduziert.

Deflation:

Dieser von Politikern und Bankern gefürchtete Zustand des Finanzsystems tritt dann ein, wenn weniger Kredite neu vergeben werden, als insgesamt an Zinsen zu zahlen sind. Dann schrumpft die Geldmenge. Denn wird ein Kredit zurückgezahlt oder wegen Uneinbringlichkeit abgeschrieben, dann schrumpft die Geldmenge um den Betrag. Das Problem bei diesem System ist, dass zur Bezahlung der Zinsen das dazu notwendige Geld von jemandem ausgeliehen werden muss. Das heisst, das Geld zur Zinszahlung muss im System durch neue Kreditvergabe erzeugt werden, sonst kippt das System in die Deflation.

Einen ähnlichen Zustand hatten wir in Deutschland von 2001 bis 2003. Die Banken haben ihre Kreditvergabe eingeschränkt, damit sind besonders Aktien und Immobilien im Wert gefallen. Einige Banken kamen ins Wanken. Das, obwohl die Geldmenge weitergestiegen ist. Der natürliche Selbstschutz-Mechanismus der Banken (Krediteinschränkung) führt diese gemeinsam in den Abgrund. Daher springt in solchen Fällen gerne der Staat mit zusätzlichen Kreditaufnahmen ein, auch wenn ein Krieg dafür erforderlich ist (USA - Afganistan/Irak-Kriege), denn Krieg ist immer inflationär.