Nachwirkungen des Brexits oder Beginn eines Crashs?

28.06.2016 | Mark J. Lundeen

- Seite 4 -

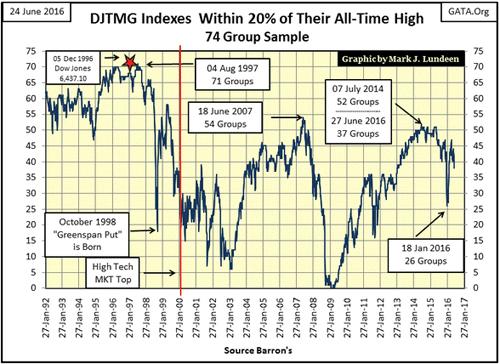

Der rote Stern markiert den Zeitpunkt, an dem Greenspan seine Rede über "irrationalen Enthusiasmus" hielt und die Frage stellte, wie wir wissen können, ob die Marktbewertungen eine Blase bilden. Ich würde sagen, wenn 70 von 74 Dow-Jones-Marktgruppen maximal 20% unter ihrem absoluten Rekord notieren, können vernünftige Menschen sich sicher sein, dass etwas im Argen liegt.Der Boden des darauf folgenden High-Tech-Bärenmaktes war erreicht, als es nur noch sechs Marktgruppen in die Top 20 schafften. Beim Tief der Finanzkrise lag kein einziges Segment mehr in diesem Bereich. Auch jetzt sinkt die Anzahl der Top 20 wieder. Wo diese Kennziffer, der Dow Jones und der S&P 500 ihren Boden bilden werden, ist die große Frage.

Brexit hin oder her - die oben aufgeführten Daten weisen eindeutig darauf hin, dass eine starke Korrektur oder ein signifikanter Bärenmarkt nach diesem bereits sieben Jahren währenden Aufwärtstrend längst überfällig ist. Wenn die "Entscheidungsträger" heute bereit sind, Aktien zu Kursen zu kaufen, zu denen sie sonst niemand mehr haben möchte, um die "aktuellen Marktbewertungen zu stabilisieren", dann würde ich sagen, dass jetzt ein guter Zeitpunkt gekommen ist, um etwaige Positionen an den allgemeinen Aktienmärkten abzustoßen und stattdessen ein wenig Gold und Silber und vielleicht die Aktien des ein oder anderen Edelmetallunternehmens zu kaufen.

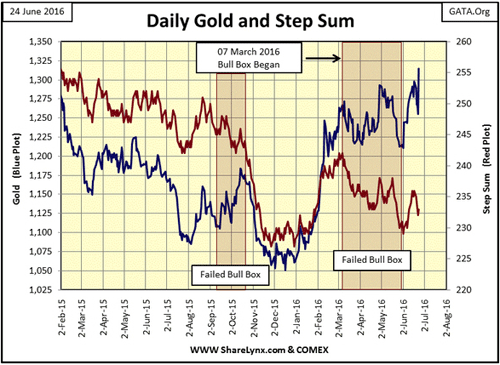

Die Erkenntnis, dass der Brexit tatsächlich Realität geworden ist, hat dem Establishment diesen Freitag am Goldmarkt einen schweren Schlag versetzt. Im folgenden Chart sehen wir, dass der Goldpreis und die Stufensumme zwischen Freitag letzter Woche und Donnerstag dieser Woche rückläufig waren. Am Freitag waren es dann zur Abwechslung einmal die anderen, die einen Rückschlag hinnehmen mussten. In Hongkong stieg Gold nach Angaben von Kitco über Nacht bis auf 1.360 $. Ohne die manipulativen Tricks, für die der Goldmarkt so bekannt ist, hätte das gelbe Metall diese Woche in New York bei knapp 1.400 $ schließen können.

Die Stufensumme und der "15 Count" (die Netto-Anzahl der Tage mit Kursgewinnen innerhalb der letzten 15 Tage) von Gold und Silber (siehe nächste Tabelle) legen davon besser Zeugnis ab, als ich es könnte. Die Großbanken hatten es in dieser Woche wirklich auf den Goldkurs abgesehen. Doch dann kam der Freitag, an dem Gold zum ersten Mal seit dem 22. Januar 2015 bei mehr als 1.300 $ schloss - autsch!

Aber was ist mit dem Silberkurs los? Dieser hätte die Woche eigentlich deutlich über 18 $ beenden sollen. Ich kann unsere ungewisse Zukunft auch nicht klarer vorhersagen, als der Zauberer von Oz. Doch was auch immer den Anstieg des Silberkurses verhindert - wenn es an Einfluss verliert, wird am Silbermarkt voraussichtlich etwas Spektakuläres geschehen.

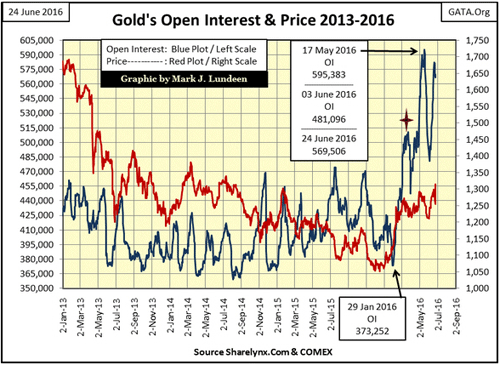

Die Großbanken halten am Goldmarkt der New Yorker Terminbörse COMEX so große Short-Positionen (siehe nächster Chart), dass sie den Goldpreis nach unten drücken mussten, um den Schaden zu begrenzen. Ich weiß nicht, wie hoch die Netto-Short-Positionen der Banken sind, aber das Open Interest beläuft sich auf 569.506 Kontrakte, die 56,95 Millionen Unzen Gold repräsentieren. Wenn der Goldkurs am Freitag an der COMEX zum Handelspreis in Hongkong geschlossen hätte - bei 1.360 $ und damit 105 $ über dem Schlussstand vom Donnerstag - wären die Milliardenverluste der Bullionbanken noch deutlich höher ausgefallen.

Doch wie dem auch sei - die Haie im Wasser riechen bereits Blut. Wenn ein in New York oder London handelnder Hedgefonds die Auslieferung einer großen Menge physischen Goldes für den Monat August verlangen würde, für den an der COMEX aktuell mehr als 400.000 Futures ausstehen, dann würde dieser Fonds mit Sicherheit einen netten Anruf bekommen, und um ihn umzustimmen, würde man ihm ein Angebot machen, dass er nicht ablehnen kann.

Auf der anderen Seite hat die US-Regierung in den letzten Jahren zahlreiche andere Staaten unnötig verärgert, die den Gefallen sicherlich gern erwidern würden. Für Russland, China oder selbst Saudi-Arabien oder den Iran könnte der Kauf dieser Terminkontrakte vielleicht schon den Zweck erfüllen.

© Mark J. Lundeen

Dieser Artikel wurde am 26.06.2016 auf www.gold-eagle.com veröffentlicht und exklusiv für GoldSeiten übersetzt.