Was Sie schon immer über Platin wissen wollten

09.02.2017 | Eugen Weinberg

Der Platinpreis hat nach den Verlusten im vierten Quartal seinen Aufwärtstrend im Januar 2017 wieder aufgenommen. Unterstützt wurde er dabei durch die Abwertung des US-Dollar und rückläufigen Anleiherenditen im Vorfeld und nach der der Amtseinführung des neuen US-Präsidenten Donald Trump. Dadurch wurde Gold als sicherer Hafen wieder gefragter, was sich auch positiv auf Platin auswirkte. Welche Faktoren den Platinpreis darüber hinaus maßgeblich beeinflussen, wird im Folgenden analysiert.

Der Platinpreis hat nach den Verlusten im vierten Quartal seinen Aufwärtstrend im Januar 2017 wieder aufgenommen. Unterstützt wurde er dabei durch die Abwertung des US-Dollar und rückläufigen Anleiherenditen im Vorfeld und nach der der Amtseinführung des neuen US-Präsidenten Donald Trump. Dadurch wurde Gold als sicherer Hafen wieder gefragter, was sich auch positiv auf Platin auswirkte. Welche Faktoren den Platinpreis darüber hinaus maßgeblich beeinflussen, wird im Folgenden analysiert.Die folgende Analyse der zugrunde liegenden fundamentalen Angebots- und Nachfragefaktoren am globalen Platinmarkt soll Aufschluss über die jeweilige Bedeutung der einzelnen Komponenten der Marktbilanz für die Preisentwicklung geben. Zu diesem Zwecke werden die Einschätzungen der wichtigsten Marktteilnehmer und Beobachter für das vergangene sowie das laufende Jahr miteinander verglichen. Dabei geben übereinstimmende Sichtweisen Aufschluss über die gängige Markteinschätzung. Im Gegenzug weisen unterschiedliche Auffassungen auf vorhandene Risikofaktoren bezüglich der künftigen Entwicklung der Marktbilanz und des Platinpreises hin.

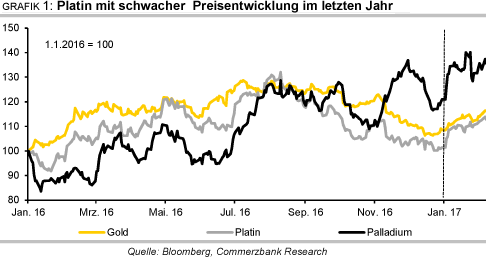

Auf den ersten Blick überrascht, dass der Platinpreis von den deutlichen Angebotsdefiziten kaum profitieren konnte. Im letzten Jahr verteuerte sich Platin trotz des fünften Angebotsdefizits in Folge um magere 1,4% gegenüber dem Vorjahr. Dagegen stiegen die Preise von Gold und Palladium um 8,6% bzw. 21,0% (Grafik 1).

Dabei entwickelt sich der Platinpreis zwar häufig im Windschatten des Goldpreises. Gleichzeitig werden Platin und Palladium in der Regel gemeinsam gefördert und werden im wichtigsten Nachfragesegment beider Edelmetalle, dem Automobilsektor, häufig als Substitute betrachtet. In Januar konnte der Platinpreis von der allgemeinen Verteuerung der Edelmetalle profitieren und stieg um 10% gegenüber dem Dezemberschlussniveau.

Entgegen der beobachteten Preisentwicklung verhielten sich 2016 die Zu- bzw. Abflüsse in die bzw. aus den Platin-ETFs. Für das gesamte Jahr 2016 standen Abflüsse i.H. von knapp 33 Tsd. Unzen zu Buche. Ohne die Zuflüsse im vierten Quartal wären diese sogar deutlich höher ausgefallen. In den ersten drei Quartalen 2016 summierten sich die Netto-Abflüsse noch auf 131 Tsd. Unzen. In der ersten Jahreshälfte 2016 kam es dabei zu massiven Abflüssen i.H. von knapp 145 Tsd. Unzen bei den südafrikanischen Platin-ETFs. Diesegerieten insbesondere durch die Aufwertung des südafrikanischen Rand zum US-Dollar unter Verkaufsdruck, da diese den Anstieg des Platinpreises in lokaler Währung bremste.

Die Abflüsse aus den Platin-ETFs im dritten Quartal erklären sich hingegen mit den Anteilsverkäufen beim Anbieter ETF Securities kurz vor und nach der Preisspitze im Ende Juli 2016. Mitte Juli gab es Abflüsse von knapp 52 Tsd. Unzen und Mitte August Abflüsse von knapp 36 Tsd. Unzen. Im vierten Quartal meldete ETF Securities trotz der schwachen Preisentwicklung und einem zwischenzeitlichen Rückgang des Platinpreises auf ein 10-Monatstief Zuflüsse von 103 Tsd. Unzen. Da auch der Verkaufsdruck südafrikanischer Platin-ETFs nachließ, summierten sich die Zuflüsse im vierten Quartal auf knapp 99 Tsd. Unzen. Offensichtlich erachteten die ETFAnleger den Preisrückgang als übertrieben und das Preisniveau als attraktiv zum Einstieg.

Der Platinmarkt wies laut Johnson Matthey in den letzten 5 Jahren ein Angebotsdefizit auf (Grafik 2), welches sich in diesem Zeitraum auf gut 2,6 Mio. Unzen summiert. Allerdings fiel dieses im letzten Jahr mit 422 Tsd. Unzen geringer aus als von Johnson Matthey zunächst erwartet, da die Schmucknachfrage insbesondere in China überraschend schwach ausfiel. Dem gegenüber stand eine bis einschließlich Oktober 2016 weiterhin starke Barrennachfrage aus Japan, die den Rückgang aus der Schmucknachfrage allerdings nur bedingt ausgleichen konnte.

Damit hat sich das Angebotsdefizit das dritte Jahr in Folge verringert. Johnson Matthey zufolge wird der Platinmarkt in diesem Jahr wegen einer anhaltenden Nachfrageschwäche in der Schmuckindustrie sowie einer schwächeren Nachfrage in der Autoindustrie sogar einen leichten Überschuss verzeichnen. Zudem könnte das Angebot aus der Wiederverwertung von Altfahrzeugen steigen.

Ausgehend von Südafrika ist die globale Platinproduktion im letzten Jahr gemäß Daten des weltweit größten Verarbeiters von Platin und Palladium knapp 2% gegenüber Vorjahr auf 6 Mio. Unzen gefallen. Für 2017 erwarten Johnson Matthey und der World Platinum Investment Council WPIC ein stabiles Minenangebot. Letzterer sieht den Markt nach einem Angebotsdefizit 2016 in Höhe von 170 Tsd. Unzen auch 2017 im Angebotsdefizit, welches mit 100 Tsd. Unzen allerdings nur gering ausfallen soll.

Angebot

Das weltweite Platinangebot speist sich aus der primären Bergbauerzeugung und dem Metall, das durch Recycling von ausgedienten Abgaskatalysatoren, Platinschmuck und Elektronik mit Platinanteilen gewonnen wird. Die wichtigste Angebotskomponente ist mit 76% Anteil am Gesamtangebot (basierend auf den Daten von Johnson Matthey) die Minenförderung (Grafik 3).

Dieses findet vorrangig in Südafrika statt, das im letzten Jahr 72% des globalen Minenangebots stellte (Grafik 4). Mit knapp 11% Anteil am weltweiten Minenangebot folgt Russland mit großem Abstand auf Platz zwei. Simbabwe, das im letzten Jahr laut Johnson Matthey seine Produktionsspitze erreichte, folgt mit rund 8% Marktanteil, während Kanada, die USA und Kolumbien die verbliebenen 9% des weltweiten Minenangebots ausmachen. Dabei erreichten die größten Produzentenländer bereits vor einem Jahrzehnt ihre Produktionsspitze, sodass eine Angebotsausweitung kurz- bis mittelfristig als unwahrscheinlich anzusehen ist.

Mit einer Förderung von mehr als 2,4 Mio. Unzen ist Anglo American Platinum (Amplats) der weltweit größte Platinproduzent. Implats ist der zweitgrößte Platinproduzent (25% des jährlichen Minenangebots), gefolgt von Lonmin. Allerdings befindet sich die Platinindustrie derzeit im Umbruch. So hat sich seit 2015 der Goldproduzent Sibanye in die PGM-Industrie eingekauft und Minen unter anderem von Amplats und Implats. übernommen. Damit dürfte Sibanye künftig der fünftgrößte Platinproduzent weltweit sein.

Der laufende strukturelle Wandel in der Platinminenindustrie ist auf die niedrigen Platinpreise zurückzuführen. Vor allem die südafrikanischen Minen kämpfen seit Jahren mit Kostensteigerungen, welche über der Inflationsrate liegen und in Verbindung mit den niedrigen Preisen zu Verlusten der südafrikanischen Platinminen in den letzten Jahren führten (Grafik 5).