Edelmetalle 2017: Das Ende der Manipulationen und die Rolle der "neuen Garde"

17.03.2017 | Andrew Hoffman

- Seite 2 -

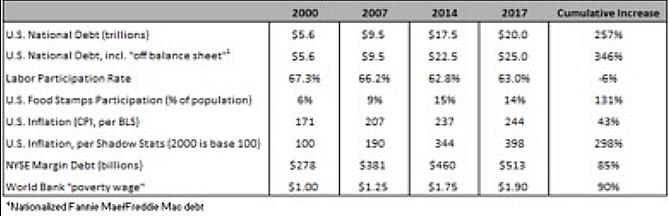

Doch kommen wir nun zum Hauptthema des heutigen Artikels - den Edelmetallinvestitionen der "alten" und der "neuen" Garde im Jahr 2017. Obwohl man von offizieller Seite heute mehr denn je bemüht ist, die Nachfrage nach Gold und Silber möglichst gering zu halten, hat sie weltweit einen Spitzenwert erreicht. Infolgedessen liegen die Goldpreise in den mehr als 180 verschiedenen Währungen, in denen Edelmetalle gehandelt werden, im Durchschnitt nur etwa 15% unter ihren Allzeithochs - natürlich mit Ausnahme des Zentrums der Gold- und Silberpreismanipulationen, den Vereinigten Staaten des Sterbenden Dollarimperiums. Hier ist der Goldkurs seit seinem Rekordhoch im Jahr 2011 um 37% gesunken. 2014 zeigte ich anhand der Entwicklung verschiedener Daten, dass die US-Regierung 2011 begonnen haben muss, die Edelmetallpreise rund um die Uhr nach unten zu manipulieren. Hier ist die aktualisierte Version der Tabelle, der Sie entnehmen können, wie stark u. a. die Staatsschulden, die Inflation und die Marktschulden seit dem Jahr 2000 zugenommen haben.

Die Manipulationen sind heute so ungeheuerlich, verzweifelt und auch zerstörerisch wie zu keinem anderen Zeitpunkt der 15 Jahre, seit denen ich das Geschehen an den Edelmetallmärkten beobachte (in Bezug auf die Beeinflussung der Gold- und Silberkurse lautet mein Mantra schon seit Langem "jeder Tag schlimmer als der letzte"). In den USA, der Zentrale der globalen Preismanipulationen, ist die Nachfrage nach physischen Edelmetallen derzeit passend dazu äußerst niedrig. 2016 war sie noch ziemlich stark, zumindest bis der Goldpreis im Anschluss an die Präsidentschaftswahl heftig attackiert wurde, während gleichzeitig das Plunge Protection Team die Aktienkurse so weit in die Höhe trieb, dass sie hinsichtlich verschiedener Bewertungsmaßstäbe das Niveau der Dotcom-Blase erreichten oder sogar über trafen - und dabei handelte es sich eindeutig um den am stärksten überbewerteten Markt der Geschichte.

Damals, als die Edelmetallpreise um die Jahrtausendwende einen langfristigen Boden bildeten, geschah genau das Gleiche, wenn auch auf einem viel niedrigeren Preisniveau. Der anschließende Anstieg der Gold- und Silberkutse war zudem auf eine ganze Reihe unterschiedlicher Faktoren zurückzuführen, u. a. das erwähnte Washington Agreement. Die Inflation (siehe Tabelle) hat darüber hinaus auch die Produktionskosten der Bergbauindustrie in die Höhe getrieben, während nicht nur der Dollar, sondern Dutzende weitere - eigentlich alle - Fiatwährungen an Wert verloren. Infolgedessen ist die Nachfrage nach Edelmetallen auf bis dahin unerreichte Werte angestiegen, während auf der Angebotsseite das Fördermaximum überschritten wurde und die verfügbaren überirdischen Reserven zu schwinden begannen. Dabei waren es häufig auch die Regierungen selbst, die mit Goldkäufen das Vertrauen in ihre wertlosen Papierwährungen wiederherstellen wollten. Angesichts dieser Umstände könnte man sogar argumentieren, dass Gold und Silber zu Preisen von 1.200 $ je Unze und 17 $ je Unze heute im Grunde genommen günstiger sind als zur Jahrtausendwende, als der Preis bei 280 $ bzw. 5 $ lag.

Zu diesem Zeitpunkt hatte ich selbst noch keine Edelmetallanlagen - ich begann erst 2002, in den Sektor zu investieren (und ging dann direkt "all in"). Ich bin mir jedoch sicher, dass die ersten Investoren des mittlerweile 17-jährigen Bullenmarktes zur "alten Garde" zählten, d. h. zu den Anlegern, die bereits während der Hausse in den 1970er Jahren in Gold und Silber investiert hatten und mehr denn je an echtes Geld glaubten. Nachdem ich nun seit mittlerweile sechs Jahren selbst im Edelmetallhandel tätig bin, nehme ich mit einiger Sicherheit an, dass auch die Käufe der letzten Jahre hauptsächlich von jener "alten Garde" getätigt wurden, deren Vertreter heute, mit ihrem im Laufe eines ganzen Lebens aufgebauten Vermögen, fest hinter dem echtem Geld stehen und damit die Ansichten von Ayn Rand und beispielsweise auch Alan Greenspan teilen (bevor er 1987 seine Seele für Macht verkaufte).

Ja, auch "Momentum-Trader" haben sich während der Aufwärtstrends unter die Edelmetallinvestoren gemischt, ebenso wie eine bunte Mischung schwer zu charakterisierender Anleger, die immer dann an die Gold- und Silbermärkte strömen, wenn sich ein "spezielles Ereignis" nähert, wie beispielsweise das Ende des Sabbatjahres 2015. Dennoch sind es vor allem die langjährigen Edelmetallinvestoren, die hier in den USA und in anderen, von den Aktienmärkten abhängigen, westlichen Staaten bei Kursrücksetzern kaufen. Im Gegensatz dazu sind die Edelmetallkäufe von Privatpersonen in China, Indien und anderen Kulturen, in denen man nicht auf Finanzassets fixiert sind, vollkommen unabhängig von solch kurzfristigen Überlegungen. Die Menschen dort haben nicht nur den Wert von Gold und Silber schon vor langer Zeit verstanden, sondern auch, dass den Fiatwährungen ein solcher intrinsischer Wert völlig fehlt.

Das bringt uns zur heutigen Situation, in der die Spitzenkurse an den überbewerteten Aktien- und Anleihemärkten - die im Gegensatz zur Dotcom-Blase das Produkt staatlicher Marktmanipulationen sind - dazu geführt haben, dass die überwiegende Mehrheit der Amerikaner das Interesse an den (ebenso manipulierten) Edelmetallen verloren hat. Ein Grund dafür ist auch, dass die Ersparnisse der meisten US-Bürger heute extrem gering sind, da sie im Zuge der Finanzcrashs von 2000 und 2008 sowie dank der erschreckenden anschließenden Wirtschaftsentwicklung zerstört wurden. Allerdings zeigen die jüngsten Kapitalfluss-Berichte auch, dass die Masse der Anleger aus Angst, die Party zu verpassen, zu den aktuellen Höchstpreisen wieder in die Aktienmärkte einsteigt, so wie das an den Börsen schon im Jahr 2000 und am Immobilienmarkt im Jahr 2008 zu beobachten war. Die institutionellen Investoren und die Insider liquidieren ihre Positionen dagegen.

Die "alte Garde", zu der ich mich mittlerweile ebenfalls rechne, ist inzwischen wohl voll in die Edelmetalle investiert. Unsere Portfolios sind bis zum Bersten mit Gold und Silber (und ein klein wenig Platin) gefüllt. Sollte mein Einkommen plötzlich drastisch steigen, werde ich sicherlich noch mehr kaufen (im Moment eher unwahrscheinlich). Doch unabhängig davon - wie viel mehr kann ich kaufen, wenn ich bereits 75% meines Nettovermögens in Edelmetalle investiert habe (und meine Frau keine weiteren Käufe dulden wird)?

Was bleibt, ist also die "neue Garde", d. h. die Anleger, die Edelmetallinvestitionen zum ersten Mal in ihrem Leben in Betracht ziehen und während der Krisen von 2000 und 2008 vielleicht noch gar nicht wussten, dass Edelmetalle eine Anlageklasse darstellen. Aufgrund der erwähnten Rekordhochs an den Aktien- und Anleihemärkten sind sie aktuell wahrscheinlich kaum an Gold und Silber interessiert, doch der Höhenflug der Papierassets ist in Gefahr. Wir rasen geradewegs auf die nächste Finanzkrise zu. Diese ist ohnehin längst überfällig und wird meiner Ansicht nach nicht mehr lange auf sich warten lassen.

Wenn die Börsenkurse crashen, werden es diesmal nicht tausende, sondern Millionen von neuen Anlegern sein, deren Käufe den Dollarpreis von Gold und Silber auf neue Rekordhochs und darüber hinaus katapultieren werden. Unsere gemeinsamen Bemühungen, diese Investoren über die Edelmetalle zu informieren, lohnen sich also. Eines Tages wird die "neue Garde" wie ein Tsunami an die Gold- und Silbermärkte strömen - nur um dann festzustellen, dass das physische Angebot extrem begrenzt und nur zu deutlich höheren Preisen zu haben ist.

© Andrew Hoffman

blog.milesfranklin.com

Der Artikel wurde am 15. März 2017 auf www.milesfranklin.com veröffentlicht und exklusiv für GoldSeiten übersetzt.