NSL Consolidated Ltd.: Strategischer Investor steigt ein!

27.09.2017 | Hannes Huster

Eine überraschend positive Meldung gab es heute bei NSL Consolidated. Wie das Unternehmen mitteilte, hat die Investmentfirma First Samuel aus Melbourne 5 Millionen AUD als strategisches Investment in NSL gesteckt! (Link)

Eine überraschend positive Meldung gab es heute bei NSL Consolidated. Wie das Unternehmen mitteilte, hat die Investmentfirma First Samuel aus Melbourne 5 Millionen AUD als strategisches Investment in NSL gesteckt! (Link)First Samuel hat über 600 Millionen AUD unter Management und will sich nicht nur mit diesen ersten 5 Millionen AUD beteiligen, sondern strebt eine langfristige Unterstützung für NSL an, um die richtig großen Ziele des Unternehmens zu erreichen!

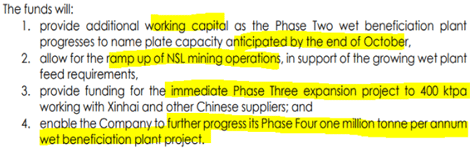

Das Kapital wird nun für die Ramp-Up-Phase der ersten Anlage genutzt, die bis Ende Oktober auf Nennkapazität laufen soll, für weitere Mining-Aktivitäten und den sofortigen Start der Kapazitätsverdopplung auf 400.000 Tonnen pro Jahr. Zudem unterstützt das frische Geld den Plan, die Anlagen auf eine Kapazität von 1 Million Tonnen pro Jahr zu erweitern.

First Samuel hat 200 Millionen Aktien gezeichnet und zahlt pro Aktie 0,025 AUD. Das ist ein Aufschlag von rund 9% zum letzten Schlusskurs.

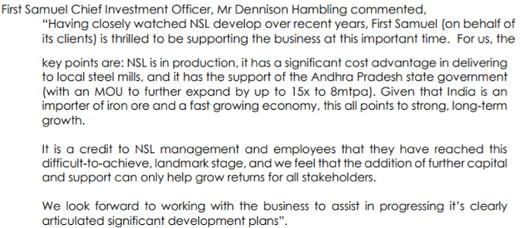

Der neue Investor zeigt sich überzeugt von der abgelieferten Leistung des Managements in einem wachstumsstarken aber auch schwierigen Markt wie Indien:

Einschätzung:

Für NSL ist dies ein enorm wichtiger Schritt. Das Management konnte einen relativ großen australischen Investor von seinen Plänen und Wachstumschancen überzeugen und dieser ist bereit, 5 Millionen AUD auf dem aktuellen Kursniveau zu investieren.

Hält First Samuel sein Wort, dann können auch die weiteren Wachstumspläne mit der Hilfe des Investors umgesetzt werden.

Fazit:

Die Wachstumschancen im indischen Eisenerzmarkt sind gigantisch. Die Tatsache, dass die Stahlproduzenten in Indien zu extrem großen Teilen von Importen abhängig sind, war der Grund, warum NSL diese Reise vor vielen Jahren angetreten hat.

Es war ein steiniger Weg mit vielen Rückschlägen, doch NSL hat immer gekämpft und wurde nun mit diesem Investment dafür belohnt.

Nun gilt es, das Kapital sinnvoll einzusetzen, um möglichst zügig einen positiven Cash-Flow zu erwirtschaften und dann auf dieser Basis zu expandieren.

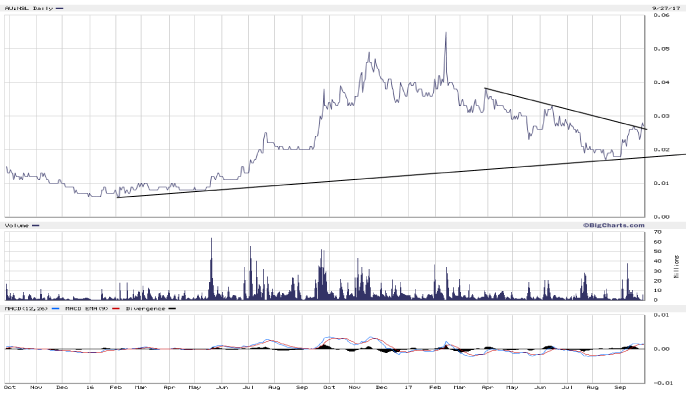

Die Aktie ging heute 17,39% nach oben und das Volumen war mit 11,69 Millionen Aktien gut:

© Hannes Huster

Quelle: Auszug aus dem Börsenbrief "Der Goldreport"

Pflichtangaben nach §34b WpHG und FinAnV

Wesentliche Informationsquellen für die Erstellung dieses Dokumentes sind Veröffentlichungen in in- und ausländischen Medien (Informationsdienste, Wirtschaftspresse, Fachpresse, veröffentlichte Statistiken, Ratingagenturen sowie Veröffentlichungen des analysierten Emittenten und interne Erkenntnisse des analysierten Emittenten).

Zum heutigen Zeitpunkt ist das Bestehen folgender Interessenkonflikte möglich: Hannes Huster und/oder Der Goldreport Ltd. mit diesen verbundene Unternehmen:

1) stehen in Geschäftsbeziehungen zu dem Emittenten.

2) sind am Grundkapital des Emittenten beteiligt oder könnten dies sein.

3) waren innerhalb der vorangegangenen zwölf Monate an der Führung eines Konsortiums beteiligt, das Finanzinstrumente des Emittenten im Wege eines öffentlichen Angebots emittierte.

4) betreuen Finanzinstrumente des Emittenten an einem Markt durch das Einstellen von Kauf- oder Verkaufsaufträgen.

5) haben innerhalb der vorangegangenen zwölf Monate mit Emittenten, die selbst oder deren Finanzinstrumente Gegenstand der Finanzanalyse sind, eine Vereinbarung über Dienstleistungen im Zusammenhang mit Investmentbanking-Geschäften geschlossen oder Leistung oder Leistungsversprechen aus einer solchen Vereinbarung erhalten.