Was uns die Geschichte über die Aussichten für die Goldaktien verrät

22.11.2017 | Jordan Roy-Byrne

Es ist schon eine Weile her, seit wir den Edelmetallsektor zuletzt aus historischer Sicht analysiert haben. Wir mögen historische Betrachtungen, weil sie uns helfen können, aktuelle Trends zu definieren und in einem größeren Kontext zu sehen. Auf diese Weise lassen sich oft gute Kaufgelegenheiten erkennen. Im März hatten wir darauf hingewiesen, dass zwischen der Entwicklung der Goldaktien und der Erholung der Immobilienaktien nach ihrem Boden im Jahr 2009 womöglich Parallelen bestehen. Zuletzt hatte James Flanagan von Gann Global Financial einige hervorragende Videos produziert, in denen er historische Vergleiche diskutiert, die für die Goldaktien durchaus relevant sind. Als wir seine Videos sahen, erinnerten wir uns an die Analogie zu den Immobilienaktien und wollten noch einen Schritt weiter gehen. Wie erholen sich Märkte nach einer Mega-Baisse?

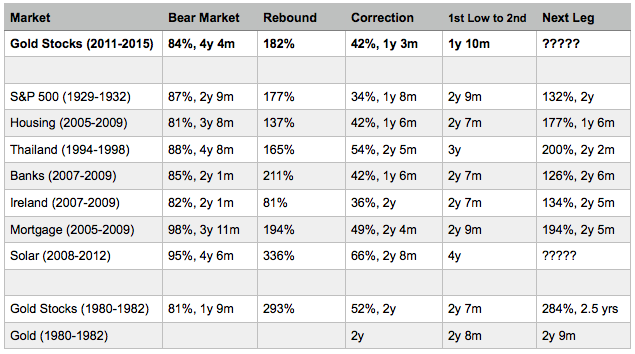

Es ist schon eine Weile her, seit wir den Edelmetallsektor zuletzt aus historischer Sicht analysiert haben. Wir mögen historische Betrachtungen, weil sie uns helfen können, aktuelle Trends zu definieren und in einem größeren Kontext zu sehen. Auf diese Weise lassen sich oft gute Kaufgelegenheiten erkennen. Im März hatten wir darauf hingewiesen, dass zwischen der Entwicklung der Goldaktien und der Erholung der Immobilienaktien nach ihrem Boden im Jahr 2009 womöglich Parallelen bestehen. Zuletzt hatte James Flanagan von Gann Global Financial einige hervorragende Videos produziert, in denen er historische Vergleiche diskutiert, die für die Goldaktien durchaus relevant sind. Als wir seine Videos sahen, erinnerten wir uns an die Analogie zu den Immobilienaktien und wollten noch einen Schritt weiter gehen. Wie erholen sich Märkte nach einer Mega-Baisse?Wir definieren den Mega-Bärenmarkt als Rückgang um mindestens 80%, der etwa drei bis vier Jahre andauert. Die folgende Tabelle zeigt die von uns zusammengetragenen Daten. Manche Bärenmärkte sind nur zwei Jahre lang gewesen, aber die Erholung in den betreffenden Sektoren folgt dem allgemeinen Muster. Dieses besteht aus einer sehr starken ersten Aufwärtsbewegung, die sechs bis zwölf Monate andauert. Dann folgen in den nächsten 18 Monaten bis zwei Jahren eine Korrektur und eine Konsolidierungsphase. Anschließend kommt es zur nächsten impulsiven Aufwärtsbewegung der Marktes.

Als nächstes werfen wir einen Blick auf die drei Datensätze, die aktuell am besten mit den Goldaktien übereinstimmen. Die beste Analogie ist möglicherweise der Immobilienmarkt. Hier sind die Kurse zunächst um 137% gestiegen, bevor sie innerhalb der nächsten 18 Monate 42% korrigierten. In den darauf folgenden 18 Monaten (vom Tief 2011 bis 2013) beliefen sich die Kursgewinne auf 177%.

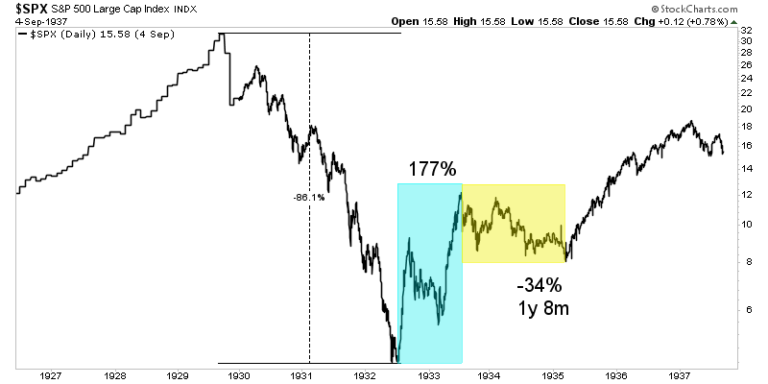

Auch die Entwicklung des S&P 500 während der Großen Depression passt gut. Der Markt war damals im Laufe von fast drei Jahren um 86% eingebrochen. Das führte schließlich zu einer Erholung um 177% und einer Korrektur um 34% im Zeitraum von 20 Monaten, bevor es in den kommenden zwei Jahren weitere 132% nach oben ging.

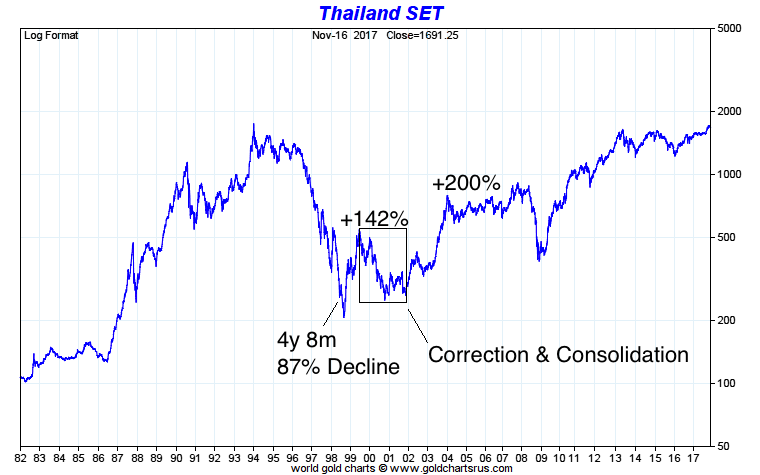

Ein interessantes Beispiel ist auch Thailand. Im Rahmen einer mehr als vier Jahre andauernden Baisse brachen die Aktienkurse dort um 87% ein. Damit ähnelt dieser Abschnitt dem Bärenmarkt der Goldaktien sowohl hinsichtlich der Dauer als auch der Kursverluste. Nach einer anschließenden Aufwärtsbewegung um 142% konsolidierte der Aktienmarkt des Landes noch einmal 16 Monate und ging wieder 54% zurück. Das Tief im Jahr 2000 markierte zwar den Boden der Konsolidierungsphase, doch es sollte danach noch ein Jahr bis zum nächsten impulsiven Anstieg dauern. Das Warten hat sich allerdings gelohnt, denn in den folgenden zwei Jahren stieg der Aktienmarkt 200%

Die Goldaktien nehmen im Zuge ihrer Erholung einen ähnlichen Weg wie die genannten Märkte, aber es bestehen leichte Unterschiede. Beim S&P 500 und am Immobilienmarkt waren die Korrektur- und Konsolidierungsphasen nicht so stark ausgeprägt, denn die Indices testeten in dieser Zeit ihre zuvor verzeichneten Hochs oder kamen diesen zumindest sehr nah. In Thailand fiel die Korrektur mit einem Rückgang um 54% in 16 Monaten deutlicher aus. Die Goldaktien befinden sich aktuell ebenfalls im 16. Monat ihrer Korrektur und sind um rund 30%-35% gefallen. Wir rechnen damit, dass sich diese Korrektur noch bis ins Jahr 2018 hinein fortsetzt.

Es gibt keine Garantie für einen künftigen Ausbruch der Edelmetallkurse nach oben, aber die Goldaktien folgen bis jetzt dem typischen Muster der Markterholung nach einer Mega-Baisse. Die historischen Vergleiche legen den Schluss nahe, dass die nächste starke Aufwärtsbewegung irgendwann im Jahr 2018 beginnen sollte. Angesichts der Gesamtdauer der Korrekturphasen, der Zeit zwischen den beiden Tiefs und der relativen Schwäche der Goldaktien im Vergleich zu einigen anderen Beispielen erwarten wir das nächste bedeutende Tief im zweiten oder dritten Quartal 2018. Dabei muss es sich nicht zwangsläufig um ein absolutes Tief der Kurse handeln, aber es würde den Punkt markieren, von dem aus die Goldaktien eine impulsive Aufwärtsbewegung starten könnten. In der Zwischenzeit ist es für Trader und Investoren wichtig, die besten Unternehmen zu finden und überverkaufte Situationen zu nutzen. Halten Sie dabei auch nach Katalysatoren Ausschau, die das Interesse der Anleger an bestimmten Unternehmen schlagartig steigern könnten.

© Jordan Roy-Byrne

Dieser Artikel wurde am 19. November auf www.thedailygold.com veröffentlicht und exklusiv für GoldSeiten übersetzt.