Der perfekte Sturm am Goldmarkt

26.02.2018 | Steve St. Angelo

- Seite 2 -

Krypto-Investoren, die glauben, dass Bitcoin auf dem Weg zu einem Preis von 100.000 $ oder 1.000.000 $ noch viele solcher Korrekturen erleben wird, und sich schon auf den luxuriösen Lebensstil freuen, den sie sich künftig dank ihrer fantastischen digitalen Gewinne leisten können, werden aber wahrscheinlich eine bittere Enttäuschung erleben.Mir ist bewusst, dass meine Meinung zu Bitcoin und den Kryptowährungen von der anderer Marktbeobachter in den alternativen Medien und auch von der Meinung eines Großteils meiner Leser abweicht. Eine dezentralisierte Kryptowährung scheint zwar viel größere Vorteile zu bieten als unser aktuelles, überschuldetes und schuldenbasiertes Fiatwährungssystem, aber leider ist der gesamte Sektor völlig zum Hype und Spekulationsobjekt verkommen. Die Blockchain-Technologie bietet fraglos positive Lösungen. Sie kann jedoch auch problemlos ohne die hochspekulativen Krypto-Coins funktionieren.

Blockchain und Hashgraph können kurz gesagt durchaus sinnvolle Optionen eröffnen, doch die ungezügelten Spekulationen, die bei den Kryptowährungen zu extremen Wertschwankungen führen, sind nichts als überflüssige Ablenkungen. Abgesehen davon verhalten sich Bitcoin und die Kryptomärkte wie klassische Spekulationsblasen und werden letztlich wieder bei dem Wert landen, bei dem sie gestartet sind. Für Investoren in diesem Sektor ist es also vermutlich ratsam, bei Rallys zu verkaufen, statt bei Rücksetzern zu kaufen.

Gold: Explosion der Nachfrage und Produktionsrückgang bei den Top-Unternehmen

Wenn wir verstanden haben, dass am Aktienmarkt und am Kryptomarkt Spekulationsblasen entstanden sind, dann können wir feststellen, dass für die Edelmetalle praktisch das Gegenteil gilt. Wenn die Blasen platzen, wird es die Logik den Investoren gebieten, sich in die Sicherheit der Edelmetalle zu flüchten, die bereits seit mehr als 2.000 Jahren als Wertspeicher dienen.

In verschiedenen Artikeln und Videos habe ich gezeigt, dass sich zahlreiche Anleger wieder dem gelben Metall zuwenden, wenn die Finanzmärkte turbulente Zeiten durchleben. Die Gold-ETFs verzeichneten beispielsweise im ersten Quartal 2009 und im ersten Quartal 2016 die höchsten Zuflüsse ihrer Geschichte. Diese Zeitabschnitte hatten etwas gemeinsam: Die Investoren wurden panisch und kauften Gold, weil sie fürchteten, dass die Aktienmärkte noch viel tiefer sinken würden.

Der Dow Jones korrigierte neulich 3.000 Punkte nach unten, doch das ist nur die erste Etappe der massiven Korrektur und des heftigen Crashs, der noch bevorsteht. Wie gesagt - die Kurse an den Aktienmärkten stürzen nicht in einer geraden Linie in die Tiefe.

Wenn der Sell-off ernsthaft beginnt, werden die Investoren also scharenweise zurück an den Goldmarkt strömen. Das geschieht jedoch zu einer Zeit, in der die Produktionsleistung der größten Unternehmen im Goldbergbau deutlich abnimmt. Den Jahresendergebnissen von Barrick Gold zufolge wird der Minenausstoß des Unternehmens von 5,3 Mio. Unzen im Jahr 2017 in diesem Jahr auf 4,7 Mio. Unzen sinken. 2019 wird die Goldproduktion voraussichtlich sogar auf 4,4 Mio. Unzen zurückgehen. Die Fördermenge des weltweit größten Goldunternehmens wird sich also wahrscheinlich in nur zwei Jahren um fast 1 Mio. Unzen verringern.

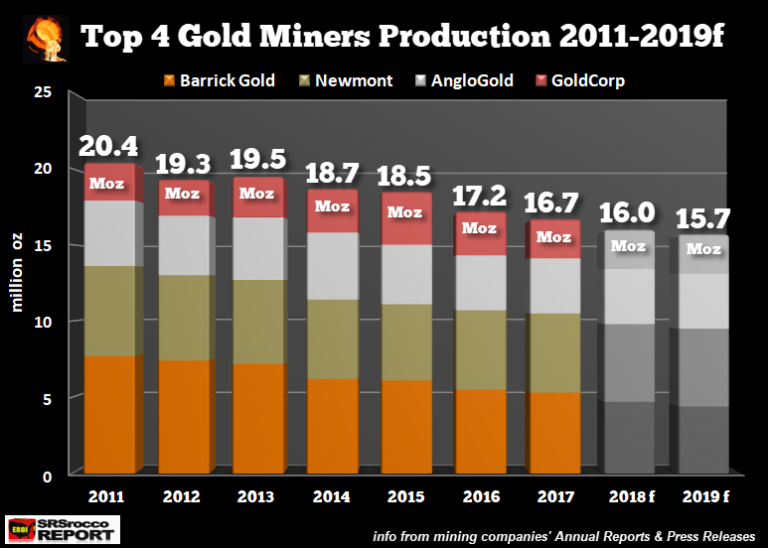

Wenn wir uns den früheren Ausstoß der vier größten Minengesellschaften des Goldsektors im Vergleich anschauen und die Vorhersagen für die Zukunft betrachten, dann ergibt sich kein schönes Bild:

Was für ein Unterschied zum Jahr 2011, als die vier Top-Unternehmen zusammen noch 20,4 Mio. Unzen Gold produzierten! In nur sechs Jahren ist der Gesamtausstoß dieser Minengesellschaften um 3,7 Mio. Unzen auf 16,7 Mio. Unzen gefallen. Den größten Rückgang musste Barrick verzeichnen, doch auch bei Newmont Mining und AngloGold verringerte sich die Fördermenge in diesem Zeitraum um jeweils 700.000 Unzen. Das einzige Unternehmen, das seine Produktion steigern konnte, war Goldcorp. Doch auch hier erreichte der Output 2015 mit 3,5 Mio. Unzen Gold seinen Höchststand und sank 2017 auf 2,6 Mio. Unzen.

Das Problem all dieser Unternehmen ist der sinkende Erntefaktor, auch bekannt als ERoEI (Energy Returned on Energy Invested), der ihnen die Möglichkeit nimmt, das gegenwärtige Produktionsniveau zu steigern oder auch nur beizubehalten. Darüber hinaus wirkt sich natürlich auch der starke Rückgang des Goldpreises seit 2012 negativ aus, der zur Folge hatte, dass die Goldunternehmen nicht mehr in der Lage sind die Investitionen aufzubringen, die zum Erhalt ihres Minenausstoßes notwendig wären. Der nächste Chart beinhaltet die dramatischen Kürzungen, die die Unternehmen bei ihren Investitionsausgaben vorgenommen haben: