Steigt Gold auf 10.000 USD pro Unze?

06.03.2018 | Dr. Uwe Bergold

Im vergangenen Monat erschien ein Interview mit dem unabhängigen Investor und Bestseller-Autor Doug Casey, welches den Titel "Gold steht hyperbolische Bewegung bevor" trug. Hierin erklärte er, warum er aktuell verstärkt am Besitz von Gold, Silber und anderen Rohstoffen zum Vermögenserhalt sowie Bergbauaktien zu Spekulationszwecken interessiert sei. Für ihn waren Rohstoffe im Vergleich zu den zinstragenden Anlageklassen wie Aktien und Anleihen nie billiger wie heute, weshalb aktuell eine hervorragende Zeit für Rohstoffinvestments - allen voran Gold - sei.

Im vergangenen Monat erschien ein Interview mit dem unabhängigen Investor und Bestseller-Autor Doug Casey, welches den Titel "Gold steht hyperbolische Bewegung bevor" trug. Hierin erklärte er, warum er aktuell verstärkt am Besitz von Gold, Silber und anderen Rohstoffen zum Vermögenserhalt sowie Bergbauaktien zu Spekulationszwecken interessiert sei. Für ihn waren Rohstoffe im Vergleich zu den zinstragenden Anlageklassen wie Aktien und Anleihen nie billiger wie heute, weshalb aktuell eine hervorragende Zeit für Rohstoffinvestments - allen voran Gold - sei. "Es könnte Panikkäufe bei Gold geben und der Preis könnte viel höher steigen. Wir befinden uns in einem neuen Bullenmarkt für Gold, aber das interessiert niemanden. Oder niemand weiß überhaupt, dass es so ist. Gleiches gilt für Silber. Obwohl Silber in erster Linie ein industrieller Rohstoff ist. Es ist aus vielerlei Gründen das Gold des armen Mannes." Casey erwartet für Gold eine hyperbolische Bewegung und nennt entsprechende Preisprognosen: "Meine Vorhersage für Ende dieses Jahres ist, dass Gold auf 2.000 $ steigen wird. Im Jahr 2019 dann auf 3.000 $. Im Jahr 2020 auf 4.000 $. Zum Zeitpunkt, an dem dieser Bullenmarkt seinen Höhepunkt erreicht, könnte Gold auf 10.000 USD (!) steigen.

Da die Bewertung von Gold gegenüber einer ungedeckten Papierwährung (strukturelle Inflationierung mit exponentiellem Verlauf) langfristig immer nur steigen kann, letztendlich bis ins Unermessliche (siehe hierzu das Zitat von Voltaire "Papiergeld kehrt immer zu seinem inneren Wert zurück - Null"), macht es für uns nur Sinn Gold gegenüber den anderen Anlageklassen oder reziprok die Anlageklassen "real" in Unzen Gold zu bewerten.

Gold stellt mit seinem inhärenten Wert "nur" inflationsgesichertes Geld dar, welches im Gegensatz zu Papiergeld (kein Kaufkrafterhalt), seine drei Geldfunktionen seit Jahrtausenden - unabhängig von Krieg, Revolutionen und Wirtschaftskrisen - immer erfüllt: Tausch-, Wertaufbewahrungs- und Recheneinheitsfunktion. Aufgrund der fehlenden Wertaufbewahrungsfunktion, kommt es bei der Bewertung in Papiergeldeinheiten strukturell zu Vermögensillusionen. Diese sind umso größer, je weiter der exponentielle Inflationierungsprozess fortgeschritten ist!

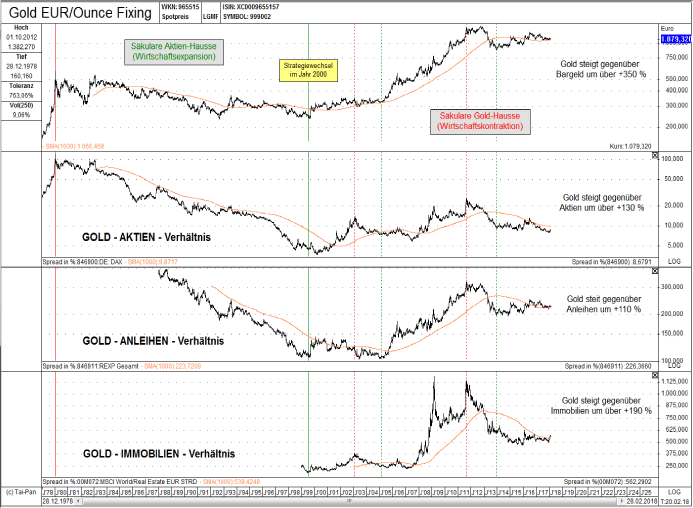

Abb. 1: Goldpreis gegenüber dem EUR, dem DAX, dem REXP und dem MSCI World Immobilien von 12/1978 bis 02/2018.

Quelle: GR Asset Management

Quelle: GR Asset Management

Vergleicht man nun die Bewertung des Goldes in Papiergeld (EUR) mit der Bewertung in den drei zinstragenden Anlageklassen (DAX, REXP und MSCI World Immo), so erkennt man den strategischen Aufwärtstrend des Edelmetalls gegenüber allen vier Anlagen seit dem Jahrtausendwechsel (siehe hierzu strategisches Tief in Abbildung 1). Während das Goldpreis-Verhältnis sein zyklisches Tief bereits gegenüber dem EUR, dem Anleihen-Index und dem Immobilien-Index hinter sich gelassen hat und bei allen drei bereits wieder über seinem 1000-Tages-Durschschnitt notiert, hinkt es gegenüber dem Aktien-Index noch etwas hinterher.

Es sollte aber nicht mehr lange dauern, bis der Goldpreis auch gegenüber der letzten Anlageklasse, den Aktien, wieder zu steigen beginnt. Die Wirtschaft ist weltweit - aufgrund der künstlich niedrig gehaltenen Zinsen - überhitzt (Shiller-KGV aktuell höher als am Top 1929, vor der Weltwirtschaftskrise) und beim ersten Anzeichen einer Kontraktion wird der Goldpreis gegenüber dem DAX nach oben ausbrechen. Die strategische Gold-Hausse, welche wir zum Jahrtausendwechsel angekündigt hatten, war - wie die Weltverschuldungskrise, die damals begann - nie zu Ende, sondern sie wurde nur - aufgrund der historisch einmaligen Eingriffe der Zentralbanken (Zinsabsenkung und QE) - mittelfristig unterbrochen.

Man könnte es auch so ausdrücken: Mitten im "ökonomischen Winter", welcher zum Jahrtausendwechsel begann, zog - aufgrund von "Wetter(Zins)manipulationen" - ein Hochdruckgebiet mit sommerlichen Temperaturen durch, welches dem Publikum glauben ließ, es herrsche bereits wieder Sommer. Dieser Irrglaube wird sich in den kommenden Jahren für die breite Masse als sehr schmerzhaft erweisen.

Abb. 2: GOLD-DJIA-Ratio von 12/1896 bis 12/2017

Quelle: GR Asset Management

Quelle: GR Asset Management