Warum QE den Goldpreis nicht auf 20.000 $ schnellen ließ

14.04.2018 | John Paul Koning

Warum hat die quantitative Lockerung, die neues Geld in Billionen-Dollar-Höhe erzeugte, nicht zu einem rapiden Anstieg des Goldpreises geführt?

Warum hat die quantitative Lockerung, die neues Geld in Billionen-Dollar-Höhe erzeugte, nicht zu einem rapiden Anstieg des Goldpreises geführt?Die Quantitätstheorie des Geldes

Die Erkenntnis, dass eine Zunahme der Geldmenge zu einem Anstieg der Preise führen sollte, einschließlich dem des Goldes, ist auf eine sehr alte Geldtheorie zurückzuführen - die Quantitätstheorie des Geldes - die mindestens bis zu dem Philosophen David Hume zurückzuführen ist. Hume bat seine Leser, sich eine Situation vorzustellen, in der jeder in Großbritannien lebenden Person "in einer Nacht plötzlich fünf Pfund zugesteckt werden". Hume argumentierte, dass dieser plötzliche Zuwachs der Geldmenge "nur dazu führt, dass sämtliche Preise steigen, ohne dass dies noch andere Konsequenzen nach sich zieht."

Eine andere Art über die Quantitätstheorie nachzudenken, lehnt sich an der berühmten Quantitätsgleichung an, oder

- MV = PY

- Geldmenge x Geldumlaufgeschwindigkeit über eine Zeitperiode hinweg = Preisniveau x hergestellte Waren & erbrachte Dienstleistungen über diese Zeitperiode hinweg

Die traditionelle Quantitätstheorie geht normalerweise davon aus, dass die Umlaufgeschwindigkeit relativ stabil ist, also die durchschnittliche Häufigkeit, mit der eine Banknote oder Einlage die Hände wechselt. Wenn also M - die Geldmenge - zunimmt, tritt der sogenannte "Heiße-Kartoffel-Effekt" auf. Erpicht darauf, sich ihrer überschüssigen Geldmenge M zu entledigen, eilen die Leute in die Läden, um Y zu kaufen, d. h. Waren und Dienstleistungen, die sie sich ansonsten nicht hätten leisten können; und leeren so schnell die Regale.

Einzelhändler nehmen diese "heißen Kartoffeln" entgegen und geben sie wiederum bei ihren Großhändlern aus, um das Lager aufzufüllen. Aber die Geschäftsleute passen sich im Laufe der Zeit an, indem sie ihre Preise nach und nach steigern, sodass das endgültige Ergebnis eine permanente Zunahme des Preisniveaus P ist.

Im August 2018, bevor der schlimmste Teil der Kreditkrise begonnen hatte, belief sich die ausgegebene Geldmenge der US-amerikanischen Federal Reserve auf 847 Milliarden $. Das ist das, was als "Geldbasis" bezeichnet wird - die Kombination aus Banknoten im Umlauf und den Einlagen der Geschäftsbanken bei der Zentralbank.

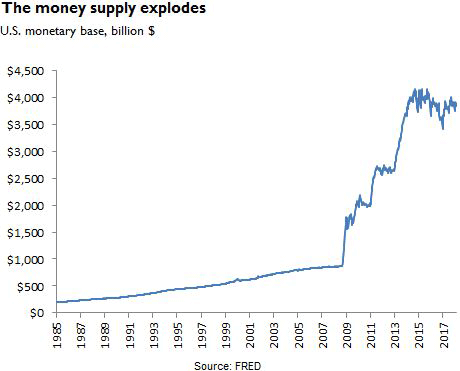

Dann wurden drei aufeinanderfolgende Phasen der quantitativen Lockerung durchgeführt: QE1, QE2 und QE3. Sechs Jahre später erreichte die Geldbasis schließlich ihren Höhepunkt bei 4,1 Billionen $ (siehe untere Grafik). QE in Europa, Japan und dem Vereinigten Königreich führte zu ähnlichen, wenn nicht sogar noch beeindruckenderen Steigerungen der inländischen Geldmenge.

US-Geldbasis (Banknoten und Einlagen bei der Fed)

Hier erneut unsere Frage: Wenn sich die Geldmenge M so spektakulär erhöht, warum dann nicht auch das Preisniveau P und der Goldpreis? Diejenigen unter Ihnen, die ein langes Gedächtnis besitzen, werden sich daran erinnern, dass Gold während der ersten beiden Phasen der quantitativen Lockerung von 1.000 $ auf 2.000 $ anstieg und während der letzten Phase zurück auf 1.000 $ fiel. Das ist nicht die Performance, die man von einem Vermögenswert erwarten würde, der im Allgemeinen als Absicherung gegen exzessive Gelddruckerei bekannt ist.

Wie reguläre Geldpolitik funktioniert

Meine Behauptung ist, dass obwohl die Zentralbanken mithilfe der QE-Maßnahmen eine gigantische monetäre Basis erzeugten, der Großteil der Geldbasis nicht genügend Durchschlagkraft besaß, um mit auf die linke Seite der Quantitätsgleichung zu wandern und deshalb auch keinerlei Auswirkungen auf das Preisniveau hatte. Anders gesagt litt QE an geldpolitischer Impotenz.

Bedenken wir, was Geld zu etwas Besonderem macht. Während der quantitativen Lockerung wurden die Erhöhungen der Geldbasis größtenteils von Einlagenzunahmen bei der Zentralbank ausgelöst; im Falle der USA waren das die Einlagen bei der Federal Reserve.