Eine neue, weltweite Schuldenkrise hat begonnen

30.06.2018 | James Rickards

- Seite 2 -

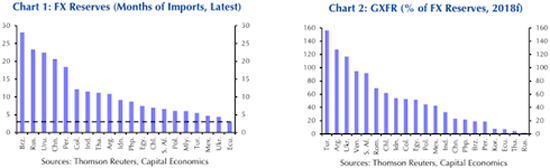

Wie Chart 1 und Chart 2 unten zeigen, befinden wir uns aktuell am Beginn der dritten großen Schuldenkrise der Schwellenländer in den letzten 35 Jahren.Chart 1 erfasst den Umfang der Hartwährungsreserven im Verhältnis zu den Importen und zeigt, wie viele Monate lang ein Land die Kosten für Importgüter mit Hilfe seiner Devisenreserven bestreiten könnte. Das ist ein wichtiger Maßstab, da Schwellenländer Importe brauchen, um Exporte zu generieren. Sie müssen Maschinerie kaufen, um produzieren zu können. Sie müssen Öl kaufen, um ihre Fabriken und Touristenattraktionen am Laufen zu halten. Chart 1 zeigt also die Anzahl an Monaten, in denen jede Volkswirtschaft ihre Importe mit den Reserven bezahlen könnte, wenn die Exporteinnahmen plötzlich versiegen würden.

Chart 2 zeigt den Bruttoauslandsfinanzierungsbedarf, GXFR, ausgewählter Länder, berechnet als Prozentsatz der gesamten Reserven. GXFR deckt sowohl fällig werdende Schulden, die in Fremdwährung angegeben sind (einschließlich Dollar und Euro) als auch das Leistungsbilanzdefizit im kommenden Jahr.

Die beiden Charts spiegeln eine entstehende Krise wider.

In der Türkei, der Ukraine, Mexiko, Argentinien, Südafrika und anderen Staaten reichen die Devisenreserven nicht einmal zur Deckung der Importkosten eines Jahres. Im Falle einer Rezession in den Industrieländern oder einer weiteren Liquiditätskrise, in der die Nachfrage nach den Exportprodukten der Schwellenländer deutlich abnimmt, wäre es diesen Staaten folglich nicht lange möglich, die benötigten Waren zu importieren.

Chart 2 bringt sogar noch beunruhigendere Nachrichten mit sich. Die fällig werdenden Schulden und das Leistungsbilanzdefizit der Türkei im kommenden Jahr belaufen sich auf beinahe 160% der aktuellen Staatsreserven. In anderen Worten: Die Türkei kann ihre Rechnungen nicht bezahlen.

In Argentinien beträgt das Verhältnis von Schulden und Defiziten gegenüber den Reserven mehr als 120%. In Venezuela liegt das Verhältnis bei etwa 100% - und Venezuela ist eines der größten Ölexportländer.

Diese Statistiken prognostizieren nicht nur eine zukünftige Schuldenkrise an den Schwellenmärkten. Die Schuldenkrise hat bereits begonnen.

Venezuela war nicht in der Lage einen Teil seiner Auslandsschulden zu begleichen und aktuell finden bereits Rechtsstreits mit Gläubigern und Pfändungen bestimmter Vermögenswerte statt. Argentiniens Reserven wurden durch die Verteidigung seiner Währung stark erschöpft und das Land hat sich nun an den IWF für eine Notfallfinanzierung gewandt.

Die Ukraine, Südafrika und Chile sind ebenfalls äußerst anfällig für einen Ansturm auf ihre Reserven und könnten in Bezug auf ihre in Dollar angegebenen Auslandsschulden zahlungsunfähig werden. Russland befindet sich in einer relativ starken Position, da es verhältnismäßig gering verschuldet ist. China ist dagegen massiv verschuldet, besitzt aber ebenso große Reserven - mehr als 3 Billionen Dollar - um diese Schulden zu bedienen.

Das Problem besteht nicht aus den Zahlungsausfällen einzelner Nationen; deren Eintreten ist praktisch vorprogrammiert. Das Problem ist die Übertragung der Krise auf andere Staaten.

Die Geschichte zeigt, dass Kreditgeber das Vertrauen in andere Schwellenländer verlieren, wenn ein einzelnes Land zahlungsunfähig wird. Diese Gläubiger lassen sich ihre Investitionen in den Schwellenländern auszahlen und eine Panik beginnt.

Sobald das passiert, werden sogar die stärkeren Länder wie China ihre Reserven rapide abbauen müssen und letztlich zahlungsunfähig werden. Im schlimmsten Fall würde das zu einer umfassenden weltweiten Liquiditätskrise führen, die diesmal noch heftiger ausfallen würde als 2008.

Eine ausgewachsene Schuldenkrise wird die Schwellenmärkte bald erfassen. Es ist wahrscheinlich, dass sie in der Türkei, Argentinien oder Venezuela beginnt, aber dabei wird es nicht bleiben. Die Panik wird sich rasch auf die Ukraine, Chile, Polen, Südafrika und andere schwache Glieder der Kette ausbreiten.

Dem IWF werden schon bald darauf die Kreditressourcen ausgehen und er wird den Hut an die reicheren Mitglieder weiterreichen. Aber die Europäer werden ihre eigenen Probleme haben und die USA unter Präsident Trump werden wahrscheinlich mit "America First" entgegnen und die Teilnahme an der Rettung der Schwellenländer mit dem Geld der US-amerikanischen Steuerzahler verneinen.

An diesem Punkt wäre der IWF gezwungen, Sonderziehungsrechte (SDRs) im Wert von mehreren Billionen Dollar zu drucken, um der panischen Welt wieder Liquidität bereitzustellen. SDRs sind im Grunde genommen das Geld der Welt. Die Elite arbeitet hinter den Kulissen, um den Dollar letztlich durch SDRs als führende Reservewährung zu ersetzen.

Eine neue Krise wird die Realisierung dieses Ziels einen Schritt voranbringen.

© James Rickards

Der Artikel wurde am 21. Juni 2018 auf www.dailyreckoning.com veröffentlicht und exklusiv für GoldSeiten übersetzt.