Silber: Förderkosten liegen oft über dem Marktpreis

18.11.2018 | Steve St. Angelo

- Seite 2 -

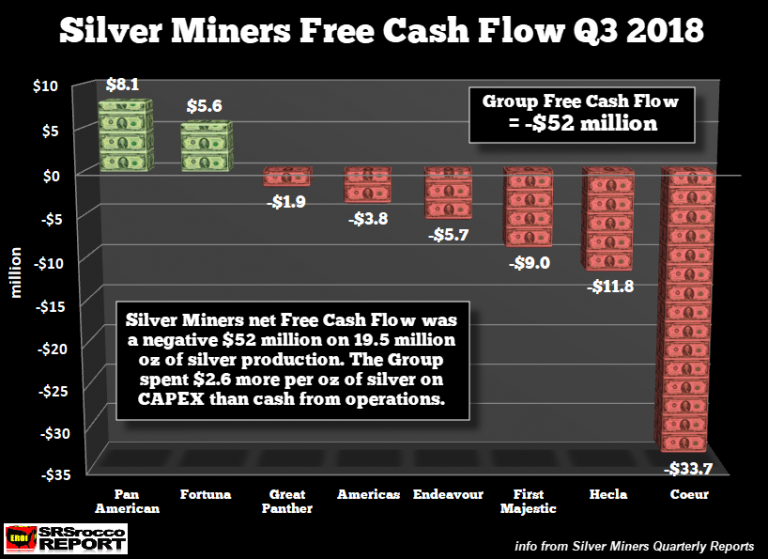

Wenn wir überdies den freien Cash Flow bei den Silberbergbauunternehmen berücksichtigen, geben sie rund 2,5 $ mehr pro Unze aus, als sie durch den operativen Cash Flow einnehmen:

Die zwei Minenunternehmen mit positivem freien Cash Flow im dritten Quartal 2018 waren Pan American Silver (8,1 Mio. $) und Fortuna (5,6 Mio. $). Allerdings musste die Mehrheit negativen freien Cash Flow verbuchen, mit einem Spitzenwert von -33,7 Mio. $ bei Coeur Mining. Insgesamt hatte die Gruppe einen freien Cash Flow von -52 Mio. $. Folglich gab die Gruppe 2,6 $ mehr pro Unze aus, als sie durch den operativen Cash Flow einnahm.

Ich habe diese Zahl errechnet, indem ich den negativen freien Cash Flow von 52 Mio. $ durch die 19,5 Mio. Unzen, die die Gruppe produzierte, teilte.

Es ist eine Weile her, dass ich Informationen über Silberminenunternehmen veröffentlicht habe. Wenn Sie meine Artikel zurückreichend bis 2012 gelesen haben, werden Sie bemerken, dass die Gruppe kleiner geworden ist. Das liegt zum einen an der Schließung der Silbermine Escobal von Tahoe Resources in Guatemala und zum anderen daran, dass ich sowohl SilverCorp Metals als auch ein anderes kleineres Unternehmen aus der Gruppe entfernt habe. Ich hatte zwölf Silberbergbauunternehmen in meiner Gruppe, aber nun konzentriere ich mich auf neun.

Seit Muddy Waters Research negative Informationen über das in China ansässige SilverCorp Metals veröffentlichte, vertraue ich den Angaben des Unternehmens nicht mehr. Da einige Leserinnen und Leser mit dieser Entscheidung nicht einverstanden sein werden, schlage ich vor, dass Sie sich die Dokumentation The China Hustle ansehen:

In dem Film liefert Carson Block von Muddy Waters Details dazu, warum er glaubte, dass SilverCorp Metals keine ehrlichen Angaben machte, weshalb er letztlich die Aktien des Unternehmens shortete. Damit es keine Missverständnisse gibt: Ich bin nicht gegen SilverCorp Metals, sondern verhalte mich neutral, indem ich die Angaben dieses Unternehmens nicht in meiner Analyse benutze. Jeder Investor sollte sich seine eigene Meinung bei diesem Thema bilden.

Abgesehen davon kämpfen die Silberminenunternehmen mit dem niedrigen Silberpreis. Obwohl er weiter sinken könnte, glaube ich, dass Silber einem Tief näher ist als der Aktien- und Immobilienmarkt. In diesem Sinne birgt es ein weitaus niedrigeres Risiko Silber zu besitzen als die meisten Aktien und Immobilien.

© Steve St. Angelo

(SRSrocco)

Dieser Artikel wurde am 14. November 2018 auf www.srsroccoreport.com veröffentlicht und exklusiv für GoldSeiten übersetzt.