David Brady: Edelmetalle wieder kurz vor Aufstieg, doch Abwärtsrisiken bleiben

09.10.2019

"Ich sehe keinen denkbaren Weg, auf dem Gold und besonders Silber nicht in den kommenden Jahren um ein Vielfaches steigen. Das ist bloß meine bescheidene Meinung."

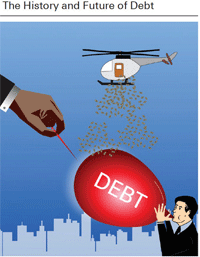

"Ich sehe keinen denkbaren Weg, auf dem Gold und besonders Silber nicht in den kommenden Jahren um ein Vielfaches steigen. Das ist bloß meine bescheidene Meinung."Das habe ich diese Woche auf Twitter geteilt und in meinen zahlreichen Artikeln habe ich erklärt, warum. Einfach gesagt, ist die öffentliche und Gesamtverschuldung der USA, einschließlich ungedeckter Verbindlichkeiten, gigantisch und steil ansteigend, da die Defizite immer weiter nach oben schnellen. Das ist schlicht unbezahlbar. Die USA wird sich der Demütigung eines Zahlungsausfalls nicht aussetzen, besonders, wenn sie eine Druckerpresse besitzen. Die wahrscheinlichste Lösung ist, die Schulden weg zu inflationieren, indem der Dollar bis zur Sinnlosigkeit gedruckt wird.

Der kürzliche Druck, den die steigende Anleihenausgabe auf die US-amerikanischen Finanzinstitute ausübte - angesichts der Tatsache, dass Ausländer nun Nettoverkäufer von US-Schulden sind - wurde an den hoch steigenden Repo-Zinssätzen deutlich. Die Fed war gezwungen, mit Liquiditätsspritzen einzugreifen, um die Repo-Zinssätze auf ein normales Niveau knapp über der Fed Funds Rate zu senken.

Einige glauben, dass dies der Anfang den QE (Quantitative Lockerung) sei. Solange die Fed den Repo-Markt mit temporären Liquiditätsspritzen nach Bedarf regeln kann, glaube ich, dass QE noch in der Zukunft liegt. Gleichwohl habe ich bereits wiederholt ausgeführt, dass QE angesichts des sich entfaltenden Schuldendebakels unausweichlich ist.

Allerdings garantieren wachsender Populismus und Ungleichheit in den USA, dass die Leute QE nur für Reiche nicht noch einmal akzeptieren werden und daher gibt es "MMT": Regierungsausgaben, die direkt von der Federal Reserve finanziert sind. Das wird wahrscheinlich "kostenlose" Monatsschecks in der Post für alle beinhalten, auch bekannt als universelles Grundeinkommen, kostenlose Schulbildung, kostenlose Krankenversicherung, suchen Sie es sich aus! Alles mit Dollars bezahlt, die aus dem Nichts von der Fed gedruckt wurden.

Klingt fantastisch, doch solche Ideen werden von vielen der führenden US-Präsidentschaftskandidaten aufgegriffen. Ich glaube, dass MMT umgesetzt wird, aber nicht, weil es funktioniert, sondern als letzter verzweifelter Versuch von den Keynesianern, Wachstum und Inflation in einem Meer aus Schulden und deflationären Belastungen anzukurbeln. Meiner Meinung nach ist das schlicht und einfach "Helikoptergeld". Und ich bin mit dieser Annahme nicht allein...

Bereitgestellt von Deutsche Bank Research und Jim Reid:

Wenn das passiert, können Sie sich vom Dollar verabschieden. Die USA könnten als Resultat sogar in eine Hyperinflation verfallen. So oder so würden harte Vermögenswerte wie Gold und Silber unter solchen Umständen in die Höhe schnellen. China und Russland haben das schon längst durchschaut. Daher bin ich ein langfristiger Bulle für Edelmetalle. Folgen Sie dem Smart Money.

Vor diesem Hintergrund stellte ich vor kurzem die Fragen: Ist es Ihnen wirklich noch wichtig, ob Sie Gold für 1.300 $ oder 1.400 $ kauften, wenn es bei 5.000 $ oder 10.000 $ ist? Ist es Ihnen wichtig, ob Sie Silber für 13 $ oder 18 $ kauften, wenn es bei 100 $, 200 $ oder 500 $ steht? Diese Zahlen sollten Sie berücksichtigen, wenn Strategien wie MMT angewendet werden. Wenn Sie also noch kein physisches Gold oder Silber besitzen, rate ich Ihnen, sich etwas davon als Absicherung gegen solche Folgen zu kaufen. Denn wenn Edelmetalle solche Preise erreichen, dann wissen Sie, dass sich eine Katastrophe abspielt. Außer Gold und Silber gibt es meiner Meinung nach keine Alternativen.

Das Gesamtbild ist extrem bullisch für Edelmetalle, doch wie sieht es kurzfristig aus?

Gold und Silber hatten beide seit letztem November enorme Rallys. Sie bildeten vor kurzem endlich eine Spitze und sind seither um 6,5% beziehungsweise um 14% gesunken. Nun steigen sie wieder von ihren Tiefs bei 1.465 $ und 16,94 $. Die Frage ist, ob sie beide mit der Abwärtsbewegung fertig sind und viel höher steigen oder ob sie noch weiter sinken können.

In einem früheren Artikel habe ich 3 Hauptszenarien in Silber vorgestellt. Unter diesen Szenarien umschrieb ich den Fall für einen tieferen Abstieg im Worst-Case-Szenario. Dieser könnte ungefähr so aussehen, wie das, was 2008 mit Gold geschah.

Wie ich am Mittwoch auf Twitter mitteilte, sage ich nicht, dass es genau so passieren wird, doch es ist ein Risiko. Die Kurse inflationsgeschützter US-Staatsanleihen (TIPS) sind umgekehrt proportional zu Realzinsen; wenn sie sinken, steigen Realzinsen. Seit März 2008 sinken die TIPS und die Realzinsen steigen. Realzinsen schossen im August höher und bildeten im November eine Spitze. Gold, das auf umgekehrter Basis beinahe perfekt mit Realzinsen korrelierte, sank von März bis November um fast 30%.