Inversion der Renditekurve als Vorbote von Rezession und höherem Goldpreis

12.02.2020 | Michael J. Kosares

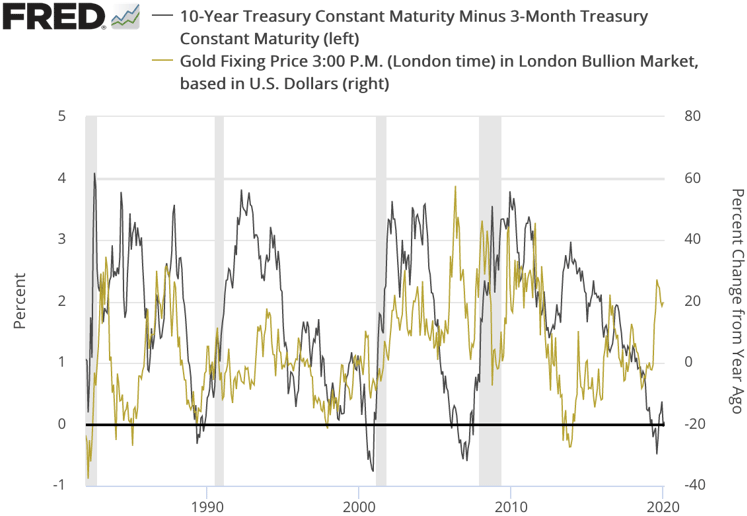

Im Laufe der letzten paar Monate haben wir viel über die invertierte Renditekurve der drei- und zehnmonatigen Staatsanleihen als Vorbote von Rezessionen gehört. In den Presseberichten fehlt jedoch die Tatsache, dass sie auch Vorbote höherer Goldpreise war. Beachten Sie die Aufwärtsbewegungen des Goldpreises im folgenden Chart, die auf die drei aktuellsten Inversionen der Renditekurve in den Jahren 1989, 2000 und 2006 folgten. Diese Preisrallys, wie jetzt bekannt ist, waren Reaktionen auf aggressive Zentralbankstimuli, die die negativen Auswirkungen von Rezessionen bekämpfen sollten, die in den Jahren 1990, 2001 und 2008 folgten.

Im Laufe der letzten paar Monate haben wir viel über die invertierte Renditekurve der drei- und zehnmonatigen Staatsanleihen als Vorbote von Rezessionen gehört. In den Presseberichten fehlt jedoch die Tatsache, dass sie auch Vorbote höherer Goldpreise war. Beachten Sie die Aufwärtsbewegungen des Goldpreises im folgenden Chart, die auf die drei aktuellsten Inversionen der Renditekurve in den Jahren 1989, 2000 und 2006 folgten. Diese Preisrallys, wie jetzt bekannt ist, waren Reaktionen auf aggressive Zentralbankstimuli, die die negativen Auswirkungen von Rezessionen bekämpfen sollten, die in den Jahren 1990, 2001 und 2008 folgten.In den letzten Monaten, wie im unteren Chart gezeigt, ist der Unterschied zwischen der Rendite der zehnmonatigen und der dreimonatigen Staatsanleihen wieder zur Null gedriftet. Nachdem er sich zum Ende des Jahres kurz erholte, fiel er vor einigen Wochen erneut auf die Nulllinie. Beachten Sie zudem den plötzlichen Goldpreisanstieg von dem Zeitpunkt, an dem die Inversion erstmals im Mai des letzten Jahres auftrat - eine Zunahme um mehr als 20%.

Quelle: St. Louis Federal Reserve

Sind die Märkte vom Fed-Stimulus abhängig?

Der Vorsitzende der Federal Reserve, Jerome Powell, ließ in einem Statement verlauten, dass die Fed "entschlossen" sei, inflationshemmende Auswirkungen für die Vereinigten Staaten zu vermeiden. Das ist eine klare Andeutung auf die Absichten der Zentralbank. Die Frage, die sich die Märkte stellen, ist, ob die Maßnahmen der Zentralbanken die angedachten Ergebnisse liefern werden oder nicht. Zeitgleich scheint die Fed nicht nur zögerlich dabei, sich von der taubenhaften Politik, die derzeit angewandt wird, abzuwenden, sondern könnte sogar noch einen Drauflegen und die notwendige "Liquidität" solange bereitstellen, wie die Kreditmärkte sie brauchen - egal wie diese Maßnahme genannt wird.

"Im Wesentlichen", so meint Analyst Jim Bianco in einem Meinungsartikel von Bloomberg, "ist die Fed zum Kreditgeber erster Instanz geworden, wenn sie eigentlich Kreditgeber letzter Instanz sein und Repo zu Strafzinsen anbieten sollte. Die Fed sollte gewillt sein, einem Händler in Not zu helfen, doch das sollte zu einem Preis geschehen." Einige Skeptiker an der Wall Street fragen sich: "Was passiert, wenn QE4 beendet wird?" Die bessere Frage wäre hierbei: "Was passiert, wenn sie nicht beendet wird?"

Warum Finanzberater ihr Portfolio mit Gold auspolstern sollten

Es wird immer mehr zur tragenden Säule innerhalb des Finanzgeschäfts, dass der weise Investor und/oder Finanzberater Gold als Mittel zum Kapitalerhalt innerhalb eines rapide verändernden und zunehmen gefährlichen Investmentklimas verwendet. Im Falle von Cazenove Capital wird Gold als Absicherung gegen geopolitische Turbulenzen hervorgehoben.

"Während der Frühstücksberichtserstattung gestern (22. Januar)", so die Financial Times, "erklärte Janet Mui, Volkswirtschaftlerin bei Cazenove Capital, dass sie das Investieren in Gold für die beste Möglichkeit für Berater und Fondsmanager halte, um sich innerhalb ihrer Portfolios gegen Risiken abzusichern. Sie meinte: Gold besitzt Eigenschaften der Portfolioabsicherung und Diversifikation. Gold sollte in einem Portfolio gehalten werden."

Zentralbankgoldnachfrage für 2019 auf zweithöchstem Niveau seit 50 Jahren

"Die Goldnachfrage", so der World Gold Council in seiner Analyse der Nachfragetrends für 2019, "fiel im Jahr 2019 um 1%, während ein deutlicher Anstieg der Investitionsflüsse zu ETFs und ähnlichen Produkten einem vom Preis angetriebenen Rückgang der Verbrauchernachfrage gleichkam... Die Nachfrage von Zentralbanken ging in der zweiten Jahreshälfte ebenfalls zurück - um 38% im Vergleich zur Zunahme im ersten Halbjahr um 65%. Doch dies war teilweise dem großen Ausmaß an Käufen in den vorherigen Quartalen zuzuschreiben und die jährlichen Käufe erreichten nichtsdestotrotz unglaubliche 650,3 Tonnen - der zweithöchste Wert seit 50 Jahren."

Wir befinden uns weit entfernt von den Tagen, in denen Zentralbanken Nettoverkäufer von Gold waren. Einige Zentralbanken bauen ihre Reserven aus. Andere stellen sicher, dass Gold zurück innerhalb der Landesgrenzen gebracht wird. Wenige verkaufen, und wenn, dann üblicherweise unter stressigen Umständen. De Nederlandsche Bank, die niederländische Zentralbank, schlug kürzlich einen fundamentalen Grund für das Interesse des offiziellen Sektors vor, Goldreserven aufzubauen und zu erhalten. "Wenn das System kollabiert", so hieß es, "so kann der Goldbestand als Basis dienen, es wiederaufzubauen. Gold stützt das Vertrauen in die Stabilität der Zentralbankbilanz und schafft ein Sicherheitsgefühl."