Backwardation why don’t you come back?

11.06.2007 | Eugen Weinberg

- Seite 2 -

"Normal backwardation" - Backwardation ist normalBackwardation der Terminkurve bei Rohstoffen ist kein modernes Phänomen. Bereits John Maynard Keynes hat in den 30er Jahren des 20.Jahrhunderts diese Konstellation untersucht und kam zum Schluss, dass Backwardation der Rohstoff-Terminmärkte etwas ganz normales ist, daher der Begriff „normal backwardation“. Der Rohstoffproduzent weiß mit hoher Wahrscheinlichkeit, was die Mine oder das Ölfeld in einem Monat, sechs Monaten oder zwei Jahren produzieren kann und verkauft einen Teil dieser Produktion auf Termin. Außerdem verlangen des Öfteren die Banken, die Rohstofffirmen Kredite zur Verfügung stellen, das sog. „Hedging“, d.h. einen Teiloder Komplettverkauf der Produktion der nächsten Jahre am Terminmarkt, um die Rückzahlung der Kredite sicherzustellen. Die Firmen erreichen dadurch eine bessere Budgetierung, was oftmals auch zur verbesserten Bonität führt.

Die Spekulanten, die den Firmen das Preisrisiko abnehmen, sollten dagegen dafür belohnt werden. Da die Firmen durchaus bereit sind, für die bessere Planbarkeit der Erträge auch einen niedrigeren Preis in Kauf zu nehmen, werden die Spekulanten durch einen günstigeren Einstiegskurs entlohnt.

Lagerbestände und "convenience yield"

Die physische Knappheit kann auch als Erklärung für die Backwardation der Terminkurve herangezogen werden. In diesem Fall ist der Verbraucher bereit für den physisch verfügbaren Rohstoff entsprechend mehr zu bezahlen.

Auch erwartet man in den Zeiten von Lieferengpässen, dass sich die Situation künftig bessert und der Preis entsprechend fällt. Wir haben die These untersucht, dass im Vergleich zu Vorjahren außerordentlich hohe (niedrige) Lagerbestände mit der Form der Terminkurve korrelieren. In der Tat ist bei den untersuchten Rohstoffen (Kupfer, Öl) der Zusammenhang zwischen den relativ niedrigen Lagerbeständen und der Backwardation signifikant. Backwardation definieren wir dabei als negative Differenz zwischen den Preisen für die 1-Monats-Futures und 3-Monats-Futures. Die Korrelation zwischen den Abweichungen der US-Lagerbestände für Rohöl vom gleitenden Jahresdurchschnitt und der Backwardation (gemessen als prozentualer Abstand zwischen dem 3-Monats-Future und 1-Monats-Future) beträgt 0,55.

Auch bei Kupfer ist der Zusammenhang zwischen den niedrigen Lagerbeständen und der Backwardation der Terminkurve signifikant. Somit ist die Backwardation oftmals ein Ausdruck der aktuellen physischen Knappheit. Contango auf der anderen Seite wird demnach durch einen starken Lageraufbau begünstigt. Dieses Phänomen kann man sehr deutlich am Ölmarkt erkennen, wo die Lagerbestände in den letzten Jahren massiv aufgebaut wurden und sich die Terminkurve seit mittlerweile zwei Jahren hauptsächlich im Contango befindet.

Außerdem dürfen nach derzeitiger Gesetzeslage in vielen Ländern Firmen aus einigen strategisch wichtigen Branchen keine nennenswerten Termingeschäfte eingehen, um große spekulationsbedingte Pleiten, analog zur Metallgesellschaft oder Orange County, und die damit verbundenen exogenen System-Schocks zu vermeiden. Diese Präferenz einiger Unternehmen für den Kassamarkt führt oftmals zu einem Aufschlag gegenüber den Terminpreisen.

Markterwartungen und "mean reversion"

Zwar sind die Terminpreise keine guten Indikatoren für die weitere Preisentwicklung, aber die Handlungen und Erwartungen der professionellen Händler, Anleger und Analysten beeinflussen die Form der Terminkurve stark.

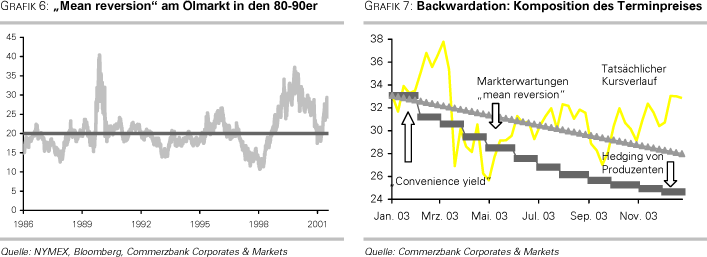

Jahrzehnte lang war an den Rohstoffmärkten ein sog. "mean reversion" Prozess zu beobachten. D.h. die Preise sind immer wieder auf die langfristigen Durchschnittwerte zurückgekehrt. Die Preise, die die Angebots-Nachfrage Situation ausglichen, bewegten sich dabei unwesentlich höher als die Grenzkosten für die neuen Projekte, wobei man von einem stabilen Zuwachs der Nachfrage und entsprechenden rechtzeitigen Produktionsausweitungen ausging.

Ein prominentes Beispiel dafür ist der Ölmarkt: der Ölpreis schwankte in den 80er und 90er Jahren überwiegend um 20 US$ je Barrel. Bei jedem Anstieg ist der Markt deswegen kurzfristig in die Backwardation geraten, weil man anschließend mit einem raschen Rückgang gerechnet hat. Wir haben demnach untersucht, inwieweit absolute Preisveränderungen die Form der Terminkurve beeinflussen. Wir kommen dabei zum Schluss, dass die starken Preisanstiege meistens die Entstehung von Backwardation begünstigt haben. Die Erwartungen und die Handlungen der Marktteilnehmer konnten oftmals nicht kurzfristig an die Realität angepasst werden.

Auch in den letzten Jahren als der Ölpreis anstieg, glaubten die meisten Teilnehmer fest daran, dass der Preis wieder zurückkehrt. Dabei sollte man berücksichtigen, dass der Systembruch der letzten Jahre und der Paradigmenwechsel am Rohstoffmarkt nur schwer voraussehbar war. Nur wenige Jahre nach der schweren Asienkrise im Jahr 1998 hat man nicht damit gerechnet, dass China und Indien die Rohstoff-Landschaft revolutionieren werden. Die meisten Marktteilnehmer gingen deswegen davon aus, dass die starken Ausschläge der Rohstoffpreise nach oben nur temporär waren und die Preise bald wieder zurückkommen werden.