Eine Goldkorrektur war zu erwarten

21.08.2020 | Frank Holmes

Der Goldpreis verzeichnete seine erste Woche der Abwärtspreisbewegung seit Anfang Juni und beendete damit eine spektakuläre 9-Wochenrally, die wir seit 2006 so nicht mehr gesehen haben. Das gelbe Edelmetall fiel am letzten Mittwoch kurzzeitig unter 1.900 Dollar je Unze, während sich Aktien ihrem rekordverdächtigen Handelsschlusshoch annäherten und die Rendite der 10-Jahresstaatsanleihe aufgrund Rekordangebot in die Höhe schoss.

Der Goldpreis verzeichnete seine erste Woche der Abwärtspreisbewegung seit Anfang Juni und beendete damit eine spektakuläre 9-Wochenrally, die wir seit 2006 so nicht mehr gesehen haben. Das gelbe Edelmetall fiel am letzten Mittwoch kurzzeitig unter 1.900 Dollar je Unze, während sich Aktien ihrem rekordverdächtigen Handelsschlusshoch annäherten und die Rendite der 10-Jahresstaatsanleihe aufgrund Rekordangebot in die Höhe schoss. Wie ich Ihnen letzten Monat mitteilte, war Gold zu mehr als zwei Standardabweichungen überkauft, also war eine kurzfristige Korrektur zu erwarten. Wichtiger ist jedoch, dass die langfristigen Treiber des Metalls intakt bleiben. Es gibt präzedenzlosen, geldpolitischen und fiskalpolitischen Stimulus, wobei möglicherweise mehr ansteht. Es gibt noch immer Billionen Dollar Staatsschulden mit negativer Rendite.

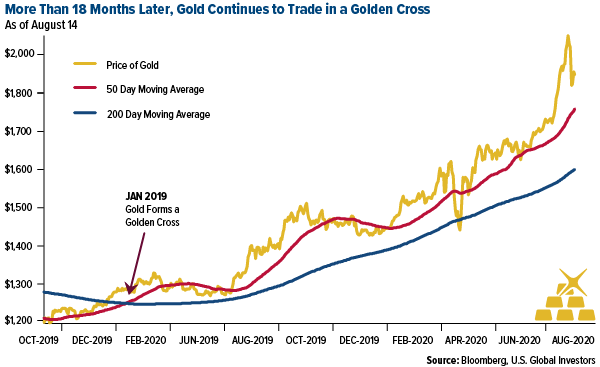

Trotz der Korrektur wird Gold weiterhin in einem Golden Cross gehandelt. Also wenn der durchschnittliche Preis der letzten 50 Handelstage über dem durchschnittlichen Preis der letzten 200 Handelstage liegt; und das wird üblicherweise als bullisches Signal angesehen. Das aktuelle Golden Cross ist seit mehr als 18 Monaten vorhanden.

Wo ist die Inflation?

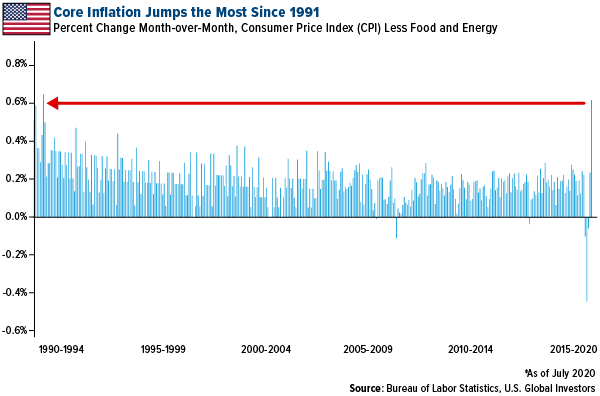

Ich denke, dass ein Faktor, der diesem Bullenrun fehlt, Inflation ist. Seit der Finanzkrise haben wir keine deutliche Veränderung der Verbraucherpreise beobachten können, wenn wir den Maßstab des Bureau of Labor Statistics (BLS) verwenden. Basierend auf dem aktuellsten Bericht des BLS könnten wir uns jedoch am Rande einer neuen Inflationsperiode befinden. Auf einer monatlichen Basis stieg die Kerninflation - also Inflation aller Dinge, mit Ausnahme volatiler Lebensmittel- und Energiepreise - im Juli um 0,6%. Das mag nach nicht viel klingen, ist jedoch der größte Anstieg seit 1991.

Laut dem BLS wurde die monatliche Veränderung von einem starken Anstieg der Autoversicherungspreise angeführt. Andere Zunahmen konnte man bei Unterkünften, Kommunikation, medizinischen Behandlungen und gebrauchten PKWs und LKWs feststellen. Historisch betrachtet, war Inflation konstruktiv für den Goldpreis. Wenn die Kaufkraft des Dollar fällt, suchen sich Sparer und Investoren andere, verlässlichere Wertanlagen, einschließlich Gold.

Verbesserter China-PMI hebt Ölpreis an

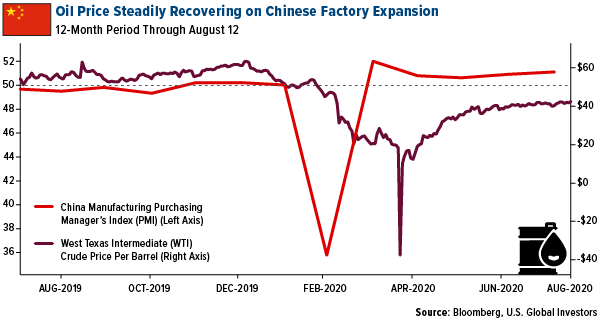

Rohöl erreichte letzte Woche ebenfalls ein Nach-Pandemie-Hoch und stieg auf fast 43 Dollar je Barrel, nachdem das inländische Rohölangebot die dritte, aufeinanderfolgende Woche fiel. Der Verbrauch in China hat sich ebenfalls verbessert. Die Produktionsaktivität nimmt nach landesweiten Quarantänen wieder zu. Der offizielle Einkaufsmanagerindex (PMI) Chinas stieg im Juli auf 51,1 und stellt den fünften, aufeinanderfolgenden Monat dar, in dem der Maßstab über der 50-Linie lag, die Expansion von Kontraktion trennt. Der private Caixin/Markit-PMI belief sich hingegen auf 52,8.

Wie ich viele Male zuvor hervorgehoben habe, ist der PMI ein Frühindikator, der Investoren dabei helfen kann, ein Gefühl dafür zu bekommen, wie sich Rohstoffpreise in den kommenden 6 Monaten entwickeln könnten. Grund dafür ist unter anderem, dass der PMI neue Aufträge betrachtet. Wenn Fabriken eine neue Welle an Aufträgen - beispielsweise für Autos - erhalten, dann kann man erwarten, dass sie mehr Energie konsumieren werden, um ihre Operationen zu führen; ganz zu schweigen von Metall und anderen Rohmaterialien.

All das ist unterstützend für die Rohstoffpreise - vor allem für den Ölpreis, basierend auf den obigen Daten des PMI Chinas. Unsere eigenen Recherchen fanden heraus, dass Material-, Energie-, Kupfer- und Rohölpreise drei Monate, nachdem der JP Morgan Global Manufacturing PMI seinen 3-monatigen gleitenden Durchschnitt überstieg, durchschnittlich höher waren.

© Frank Holmes

U. S. Global Investors

Der Artikel wurde am 17. August 2020 auf www.usfunds.com veröffentlicht und exklusiv für GoldSeiten übersetzt.