Abheben & Abstürzen

05.11.2020 | Egon von Greyerz

- Seite 4 -

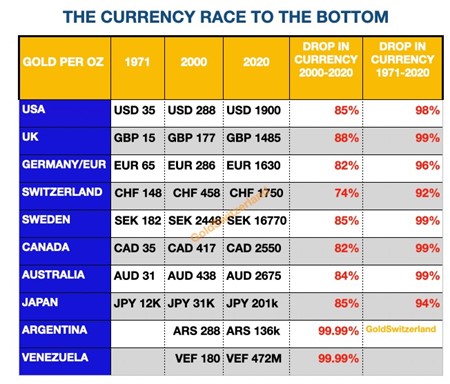

Der Dollar beginnt jetzt seine finale Reise zum NULLPUNKT, wie man in der Tabelle sehen kann. Selbst eine schwache und künstliche Währung wie der Euro wird besser abschneiden als der verlorene Dollar.

Ein sinkender Dollar wird die Inflation in den USA beschleunigen, bis diese in eine Hyperinflation mündet.

Zinssätze

Zinsmärkte sind heute das womöglich am deutlichsten ausgeprägte Gegentrend-Geschäftsfeld. Die gesamte Investment-Welt glaubt, Fed und EZB eingeschlossen, dass die Zinsen noch auf Jahre hinweg bei null oder darunter bleiben werden. Bei einem derart starken Konsens ist es normalerweise wahrscheinlicher, dass das Gegenteil passieren wird. Zudem wird ein schwächerer Dollar steigende Inflation bewirken, die wiederum eine Aufwärtsdynamik bei den Zinsen entfacht. Wenn die Investoren mit dem Verkauf langlaufender Anleihen beginnen, wird irgendwann auch ein Zinsanstieg bei den Kurzläufern folgen.

Normalerweise profitieren Edelmetalle von negativen Realzinsen, was nur heißt, dass die Inflation höher ist als die Verzinsung. Selbst bei hohen nominalen Zinssätzen kann Gold immer noch deutlich steigen, wie es in den 1970er/ frühen 1980ern der Fall gewesen ist. Damals erreichten die Zinsen 20% und Gold stieg von 35 $ auf 850 $. Während dieser Zeit blieb die Inflation höher als die Zinsen.

Ich erinnere mich noch gut an diese Zeit, die ich damals in Großbritannien miterlebte, als mich beispielsweise meine erste Hypothek 21% kostete.

Vom Boom zum Bust

Alle Investoren haben jetzt also die Chance, dass sich ihr Geld am Aktienmarkt in den nächsten 9-18 Monaten verdoppelt, wenn die Aktienmärkte durch immer mehr Liquidität befeuert werden.

Allerdings ist an dieser Stelle eine Ohne-Gewähr-Warnung (Caveat Emptor) angebracht. Schon jetzt befinden sich die Vermögensmärkte in einer großen Blase, zudem ist das Finanzsystem so fragil, dass es jederzeit einbrechen könnte.

Anstatt der letzten Aufwärtsbewegung dieses Bullenmarktes hinterherzujagen, wie es die meisten Investoren tun werden, wäre es viel besser, nach sicheren Alternativen Ausschau zu halten.

Ich hatte diese oben umrissen. Physische Edelmetalle und Edelmetallaktien werden alle anderen Märkte hinter sich lassen. Und sie bieten dabei die besten Risikoverhältnisse. Während der finalen Phase des Aktienmarkt-Booms werden die Metalle und auch die Metallaktien boomen. Und wenn der Aktienmarkt sein Top erreicht und dann einbricht, wird der Edelmetallsektor im Umfeld von Währungsentwertung weiterhin extrem gut laufen.

Wie schon erwähnt, wird der allgemeine Aktienmarkt in den kommenden fünf Jahren wahrscheinlich mindestens 95% gegenüber dem Edelmetallsektor verlieren.

Möglicherweise hat es noch nie zuvor eine so eindeutige Entscheidungsmöglichkeit an den Investment-Märkten gegeben, doch leider werden die meisten Investoren diese Chance verpassen. Sie werden stattdessen an ihren konventionellen Portfolios festhalten, in denen auch viele der schon jetzt überbewerteten Technologiewerte stecken.

Gold- und Silberaktien werden die Investment-Gelegenheit werden, die sich nur einmal im Leben bietet. Da man sie aber in einem anfälligen Finanzsystem hält, sind wir der Auffassung, dass der Anteil dieser Aktien sehr viel kleiner ausfallen sollte als der Anteil physischer Metalle.

Physische Bestände an Gold, Silber und Platin, die außerhalb des fragilen Bankensystems gehalten werden, stellen die ultimative Form des Vermögensschutzes und der Versicherung gegen ein mit Schulden verseuchtes und unsicheres Finanzsystem dar.

Mit einem Portfolio, das einige Edelmetallaktien sowie physische Metalle enthält, werden Investoren in der Lage sein, den kommenden Sturm und die Marktvolatilität zu überdauern - bei gleichzeitig finanziellem Profit. Natürlich wird es auch an den Metallmärkten Volatilität geben, allerdings ist der Trend für die nächsten 5 Jahre (und länger) garantiert. Also besser dem kommenden Boom und Bust am allgemeinen Aktienmarkt aus dem Weg gehen - und bei Metallen bleiben!

© Egon von Greyerz

Matterhorn Asset Management AG

Dieser Artikel wurde am 28. Oktober 2020 auf www.goldswitzerland.com veröffentlicht.