Stimulus, Schulden & Gold

10.11.2020 | Michael J. Kosares

- Seite 3 -

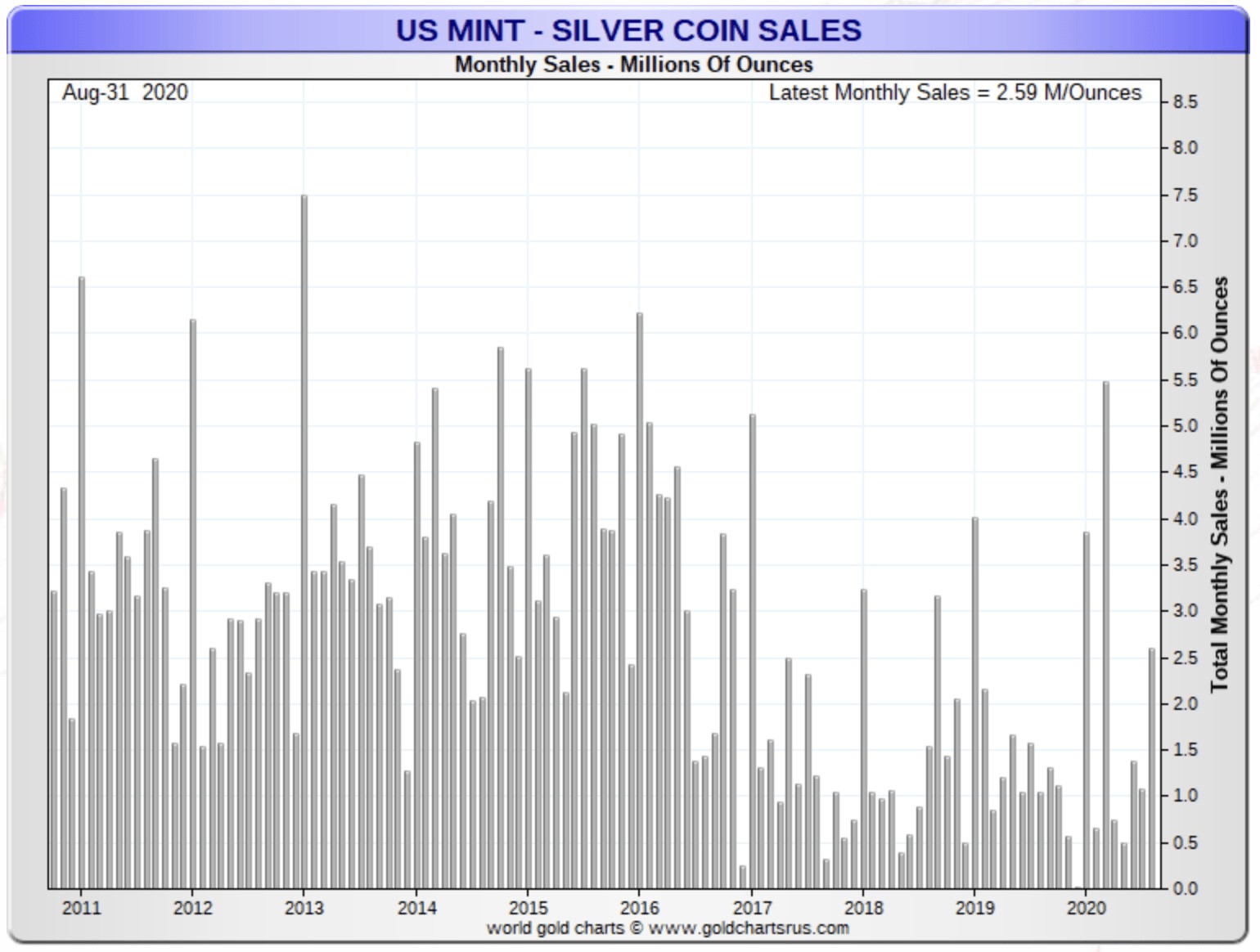

Die Silberverkäufe bei USAGOLD blieben dieses Jahr konsistent stark. Ein großer Teil der Nachfrage, so Rickards, wäre der Tatsache zu verdanken, dass es als eine unterbewertete Alternative zu Gold als Wertanlage angesehen wird. Denn schließlich stieg Gold kürzlich auf ein Allzeithoch, während Silber mit 25 Dollar je Unze noch immer grob auf der Hälfte seines Rekordhochs von 2011 gehandelt wurde. Rickards meint, dass die Verkaufszahlen von Silbermünzen und Bullion in die Höhe schießen werden.Die Verkäufe der populären Silbermünzen American Eagle bei der U.S. Mint spiegelten dieses wachsende Interesse wider. Im Oktober 2020 verkaufte die Prägestätte 24.533.500 Silbermünzen. Dies steht im Vergleich zu 14.863.500 für das Gesamtjahr 2019 - ein Anstieg um 165%. Einige Investoren verlangen Lieferungen ihrer Silberaufträge. Andere - vor allem diejenigen mit größeren Positionen - eröffnen Lagerkonten.

Quelle: GoldChartsRUs

Gold ist der einzige Ausweg für Zentralbanken

"Gold ist der einzige Ausweg für Zentralbanken", schreibt Goldanalyst Jan Nieuwenhuijs. Zentralbanken möchten Inflation? Sie brauchen einen höheren Goldpreis. Zentralbanken möchten ihre Bilanzen reparieren? Sie brauchen einen höheren Goldpreis. Zentralbanken möchten das System mit einem unveränderbaren, neutralen und gleichmäßig verteilten Reserveasset neu starten? Das ist Gold. Es gibt signifikante Berichte über Gold, das von Zentralbanken erworben wird. Doch es sind tatsächlich nicht die großen Spieler im offiziellen Sektor, die den Großteil der Käufe tätigen, sondern die kleinen Spieler - angeführt von der Türkei und Russland.

Es gab deutliche Spekulationen darüber, dass China ein wichtiger Käufer war. Es wird sich jedoch als eine deutlich andere Geschichte für den Goldmarkt herausstellen, sollten wichtige Zentralbanken anfangen, ihre Koffer im Rahmen eines politischen Manövers mit Gold zu füllen, um ihre allgemeinen Bilanzen abzusichern. Konkurrenz um verfügbares Angebot würde sich intensivieren. Der Preis würde wahrscheinlich eine heftige Reaktion zeigen.

Die USA sehen sich einem Dollarkollaps Ende 2021 gegenüber - Stephen Roach

Damals im Juni prognostizierte der Yale-Volkswirtschaftler Stephen Roach, dass "der Dollar sehr, sehr stark fallen wird" - ein Rückgang um 35% gegenüber anderen wichtigen Währungen. Er basiert seine Prognose auf massiven Haushaltsdefiziten und dem Wachstum der Staatsschulden. Roach unterstrich diese Prognose Anfang Oktober erneut. "Die scheinbar verrückte Idee", fügte er hinzu, "dass der US-Dollar in der Weltwirtschaft nach der Pandemie gegenüber anderen wichtigen Währungen kollabieren wird, ist nicht mehr so verrückt."

Seit der Spitze im März ist der Dollar gemessen durch den US Dollar Index um etwa 10% gefallen. Zu Beginn der COVID-Krise stiegen Gold und Dollar gemeinsam, da Kapital zu sicheren Häfen floss. Seit Anfang Sommer klaffen die beiden jedoch auseinander, da der massive Stimulus der Federal Reserve dem Dollaranstieg den Wind aus den Segeln nahm und Investoreninteresse stärker zu Gold tendierte. Ein Rückgang um 35% von dessen Spitze würde den Index auf seinen niedrigsten Wert überhaupt bringen - ein Crash würde laut am Goldmarkt widerhallen.

Quelle: St. Louis Federal Reserve, Federal Reserve Board of Governors, ICE Benchmark Administration

Schlussgedanke: 2021 markiert einen dubiosen Meilenstein

"Wenn Sie aus dem Fenster blicken, dann sehen Sie überall Druckerpressen. Sie wissen, was mit all den anderen Ländern in der Geschichte geschah, die so tief in den Schulden steckten... es war kein sonderlich schöner Anblick." - Jim Rogers

Rom wurde weder an einem Tag gebaut, noch wurde die Stadt innerhalb eines Tages verloren. Was wir heute bezüglich der US-Geldpolitik erkennen müssen, ist die Tatsache, dass es kein Ereignis, sondern ein Prozess ist. Die Abnahme des Dollar seit die Vereinigten Staaten 1971 den Goldstandard beendeten, erfolgte nicht im Rahmen plötzlicher, katastrophaler Ereignisse wie einer formellen Abwertung, sondern allmählich und konsistent, über einen Zeitraum von fünf Jahrzehnten. Der Vorgang wird sich wahrscheinlich fortsetzen.

Gold hatte lange Zeitspannen, in denen es während dieser fünf Jahrzehnte an Wert gewann, an Wert verlor und stagnierte. Der übergreifende Trend verlief jedoch nach oben. Tatsächlich ist die langfristige Verbindung zwischen steigenden US-Schulden und einem steigenden Goldpreis eine der beständigsten Eigenschaften der gegenwärtigen Fiatgeld-Wirtschaft, die Präsident Richard Nixon 1971 einführte. Ein System, das er mit dem bekannten Satz einführte: "Nun sind wir alle Keynesianer."

Im Jahr 2021 werden wir einen dubiosen Meilenstein erreichen - das goldene Jubiläum des Fiatgeldsystems. Neben der Pandemie würde die anhaltende Unfähigkeit der US-Regierung, während dieser 50 Jahre mit ihren fiskalpolitischen Probleme klarzukommen, größtenteils die beständige - vielleicht sogar dickköpfige - Präsenz des Goldes in Millionen Investmentportfolios auf der Welt erklären. Und dies umfasst die von Zentralbanken, Finanzinstitutionen sowie Hedge-, Renten- und staatlichen Vermögensfonds.

Bis fiskalpolitische Rechtschaffenheit in den Hallen des Kongresses herrscht - eine unwahrscheinliche Aussage - werden Goldbesitzer wahrscheinlich durchhalten und sich vermehren. Letztlich besitzen gegenwärtige Goldbesitzer kein Gold, um reich zu werden, sondern um ihren bereits vorhandenen Reichtum zu schützen.

© Michael J. Kosares

USAGOLD / Centennial Precious Metals, Inc.

Der Artikel wurde am 04.11.2020 auf www.gold-eagle.com veröffentlicht und exklusiv für GoldSeiten übersetzt.