Anleihen & Stimulus treiben große Sektortrends und Kapitalverlagerung voran

25.02.2021 | Chris Vermeulen

Fallende Anleihen und steigende Renditen erschaffen ein Umfeld an den Weltmärkten, in dem sich Kapital aus dem Technologie- und Kommunikationsaktiensektor zurückzieht, während Finanzwerte, Energie, Immobilien sowie Metalle/Bergbauunternehmen an Stärke gewinnen. Der Anstieg der Renditen stellt eine Profitgelegenheit für Banken und Kreditgeber dar. Zusätzlich dazu haben die historisch niedrigen Zinsen den Immobiliensektor, einschließlich der Rohstoffe, auf neue Hochs befördert.

Fallende Anleihen und steigende Renditen erschaffen ein Umfeld an den Weltmärkten, in dem sich Kapital aus dem Technologie- und Kommunikationsaktiensektor zurückzieht, während Finanzwerte, Energie, Immobilien sowie Metalle/Bergbauunternehmen an Stärke gewinnen. Der Anstieg der Renditen stellt eine Profitgelegenheit für Banken und Kreditgeber dar. Zusätzlich dazu haben die historisch niedrigen Zinsen den Immobiliensektor, einschließlich der Rohstoffe, auf neue Hochs befördert.Ebenfalls ist anzumerken, dass die Bergbauunternehmen und Metalle kürzlich starke Unterstützung zeigten, nachdem der USD und die Anleihen kollabierten. Die Art und Weise, wie sich die Märkte derzeit bewegen, deutet darauf hin, dass wir uns nahe einer Technologiespitze befinden könnten, ähnlich der Dotcom-Spitze, bei der Kapital weg von hochfliegenden Technologieunternehmen hin zu anderen Sektoren (wie Banken, Finanzwerte, Immobilien und Energie) fließt.

Die Entwicklung in Anleihen und USD aligniert sich mit den Recherchen, die wir Ende 2020 betrieben, die auf die Bildung einer Marktspitze Ende Februar hindeuteten. Ebenfalls wiesen wir darauf hin, dass sich die Märkte bis Ende März oder Anfang April 2021 weiterhin seitwärts bewegen könnten. Unsere Werkzeuge und Recherchen helfen uns dabei, diese Prognosen fast 4 bis 5+ Monate anzustellen, bevor die Märkte diese Entwicklungen unternehmen.

Wenn unsere Recherchen richtig liegen, dann könnten wir Mitte Februar einen Vorgang der "Kapitalverlagerung" begonnen haben, bei dem sinkende Anleihen, steigende Renditen und der schwächelnde USD Trader dazu zwingen, anhaltendes Profitpotenzial in den heißesten Sektoren der vergangenen 6 bis 12+ Monate neu zu evaluieren.

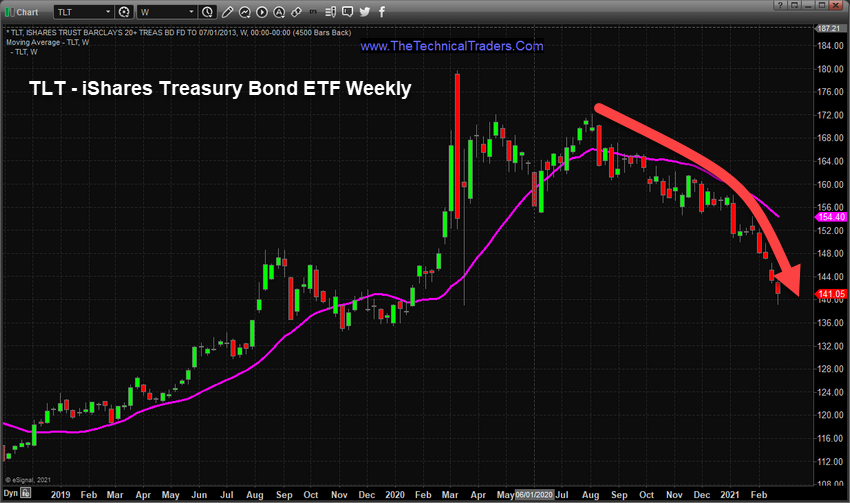

Anleihen kollabieren, während Renditen weiterhin steigen

Der folgende Chart hebt den erweiterten Abwärtstrend hervor, der in den Staatsanleihen stattfindet. Dieser Abwärtspreisdruck würde üblicherweise einen steigenden Aktienmarkt unterstützen und die Edelmetalle mäßig schwächen. Doch angesichts der Art und Weise, wie der USD an Stärke verliert, erwarten wir, dass die Angst zu einem größeren Problem werden wird, wenn der hochfliegende Aktienmarkt überbewertet erscheint.

USD hat Probleme, Unterstützung zu finden

Der Chart des Invesco US Dollar ETF (UUP) zeigt, wie schwach der USD nach der COVID-Preisrotation war. Der anhaltende Rückgang der Preisniveaus nach Mai 2020 ist ein sehr klarer Hinweis darauf, dass der USD auf die anhaltenden Stimulusbemühungen sowie die rückläufigen Wirtschaftserwartungen reagiert. In Kombination stärken der Rückgang der Anleihen und die Schwäche des USD den Angstfaktor unter weltweiten Investoren und sorgen dafür, dass viele überdenken, woher zukünftiges Wachstum und Profite stammen werden.

Finanzsektor fängt an, in die Höhe zu schießen

Der Chart des Direxion Financial Bull 3x ETF zeigt in den vergangenen 6+ Monaten eine unglaubliche Entwicklung im Finanzsektor. Fast wie bei einer schläfrigen Rally sind die Finanzwerte in die Höhe geschossen, während sich die Trader auf Technologie, Gesundheitswesen und andere Sektoren fokussiert haben, die heiß erschienen. Diese wechselnden Trends innerhalb der Sektoren und die dazugehörige Kapitalverlagerung deuten an, dass uns eine deutliche Veränderung der Sektortrends bevorstehen könnte - eine Entwicklung weg von Technologie und hin zu Finanzwerten, Energie, Immobilien, etc.

Die Volatilität ist noch immer 2- bis 3-mal so stark wie vor 4 bis 5+ Jahren. Somit könnte etwaiger Breakdown dieser Trends zu einer sehr volatilen Preiskorrektur/Preiswandel führen. Während sich die Sektoren weiterhin verlagern, rufen wir Trader dazu auf, Fokus auf die Risiken an den Märkten zu haben, die mit dieser erhöhten Volatilität verbunden zu sein scheinen.

Wir denken, dass wir eine anhaltende "Kapitalverlagerung" beginnen könnten, die bis März/April 2021 anhält, bevor echte Gelegenheiten Mai oder Juni möglich sind. Die Märkte werden tun, was sie immer tun; auf Trader, Kapital und den Einfluss der weltweiten Zentralbanken reagieren. Es gibt Zeiten, in denen bestimmte Sektoren eine euphorische Phase betreten und Zeiten, in denen die Weltmärkte Risiko neu evaluieren. Wir könnten uns nun dem Ende einer euphorischen Phase nähern und eine neue Evaluierungsphase beginnen.

Das bedeutet, dass einige Sektoren in den nächsten Wochen und Monaten echte Profitgelegenheiten darstellen werden. Kryptos, Metalle, Bergbauunternehmen, Finanzwerte und Immobilien scheinen führende Gelegenheiten in Bezug auf Sektortrends zu sein. Wenn sich diese Trends 2021 fortsetzen, dann könnte es zu einer Neubewertung/Kapitalverlagerung kommen, die diese Trends höher befördert.

© Chris Vermeulen

www.TheGoldAndOilGuy.com

Dieser Artikel wurde am 24. Februar 2021 auf www.thetechnicaltraders.com veröffentlicht und exklusiv für GoldSeiten übersetzt.