"Kontrollierte" Zinserträge weisen Richtung Gold

04.03.2021 | Matt Piepenburg

- Seite 2 -

"Ertragskurvenkontrolle" - hat das einen ansprechenden Touch, oder nicht?!Der Begriff beinhaltet buchstäblich das Wort "Kontrolle", so als ob das Label, und die Strategie dahinter, wahrhaftig die Behaglichkeit von etwas tatsächlich Kontrolliertem bieten kann. Doch auch hier springt uns die Ironie wieder förmlich an: Denn wenn überhaupt so etwas wie "Ertragskurvenkontrolle" benötigt wird, muss irgendwo (im Verborgenen) auch etwas schlimm und dramatisch außer Kontrolle geraten sein…

Kurz: Beurteile Strategien nicht nach ihrem Namen oder einen Experten nicht nach seinem/ ihrem Titel.

Das Einzige, was Ertragskurvenkontrolle wirklich kontrollieren kann, sind die, die ihr blind vertrauen. Objektiv entpackt, ist EKK gar keine so nette Sache mehr - weder für die Geschichte, noch für die Märkte, Wirtschaft oder Ihr Portfolio, auch wenn die längst entlarvten Vertreter für politische Strategien (sonst genannt "Experten") Ihnen genau das weismachen wollen.

Einfach Wahnsinn in Kurzfassung

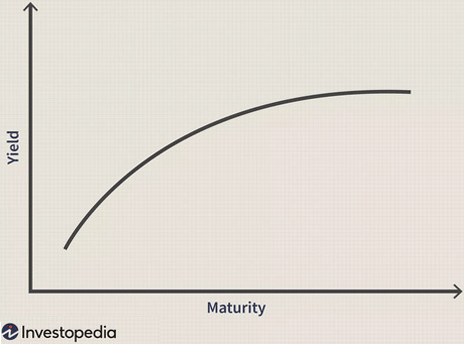

Die meisten Investoren wissen: Ertragskurven bezeichnen die steigende Renditen, die beim Halten längerlaufender Anleihen zu erwarten sind. Man würde also eine deutlich höhere Verzinsung für das Halten von Anleihen mit einer Laufzeit von 10, 20 oder sogar 30 Jahren erwarten als beim Halten von Anleihen mit einer Laufzeit von 2 Monaten oder aber 5 Jahren, richtig? Deswegen würde eine normale Ertragskurve auch ungefähr so aussehen.

Eigentlich ganz übersichtlich, oder?

Als Anleihekäufer weiß man allerdings auch Folgendes: Wenn die Anleihekurse und folglich die Entwicklung der Erträge nicht von den Investoren (bzw. natürlichen Angebot/Nachfrage-Kräften), sondern von den Zentralbanken bestimmt (also "kontrolliert") werden, dann ergibt an den Kreditmärkten im Grunde nichts mehr Sinn. Das würde auch erklären, warum die Ertragskurven Anfang 2020, zu Beginn der COVID-Krise, auf der ganzen Welt invertiert waren, anstatt nach oben gekrümmt.

Es würde zudem erklären, warum ein Investor, der eine US-Staatsanleihe mit 30 Jahren Laufzeit hält (bei einer Verzinsung von 1,93 %), heute nur 190 Basispunkte mehr Ertrag bekommt als der Halter einer einmonatigen US-Staatsanleihe (deren Ertrag bei 0,03 % liegt). So wenig Prämie für so viel Laufzeitrisiko - das ist schon beschämend.

Zur Auffrischung: Erträge sinken, wenn Anleihekurse steigen. Und Erträge steigen, wenn Anleihenachfrage, und folglich Anleihekurse, sinken.

Ferner führen steigende Erträge zu steigenden Zinssätzen; und steigende Zinssätze sind der Tod für Vermögenswertblasen, die meist unter der falschen Bezeichnung "wirtschaftliche Erholung" firmieren.

Kontrollversuche im kaputten Neuen Normalzustand

In einem fachmännisch verzerrten neuen Normalzustand - wo jedes Land mit furchteinflößenden (untragbaren) Schuldenrekorden konfrontiert ist und einer im Verhältnis dazu stark sinkenden Wirtschaftsleistung - führt kein Weg an dauerhafter Rekordneuverschuldung vorbei, um sich immer wieder als "ökonomisch erholt" präsentieren zu können.

Um diesem globalen Trick zustande zu bringen, müssen die schuldenabhängigen (und gescheiterten) politischen Entscheidungsträger alles daran setzen, die Kosten ihrer Schulden (d.h. deren Zinssätze) möglichst niedrig zu halten. Das heißt: Um die Renditen bzw. Erträge der von ihnen emittierten Anleihen "unter Kontrolle" zu bekommen, müssen sie die Anleihenachfrage und folglich die Anleihekurse auf hohem Niveau halten.

Das Problem dabei ist nur: Smarte Investoren kaufen nicht gerne Schuldscheine von bankrotten Gläubigern. Und falls doch, dann nur für höhere Erträge - wegen des Risikos, das bei der Kreditvergabe an schlechte Gläubiger eingegangen wird.

Für die politischen Entscheidungsträger bankrotter staatlicher Instanzen, wie USA, UK, Japan oder EU, ist das aber ein großes Problem. Die Schuldscheinvertreter, die sich hinter den Titel ihrer Ministerien verstecken, müssen für einen ununterbrochenen Zustrom von Dummen (bzw. Käufern) sorgen, um die Zinsen und Erträge ihrer eigenen Schuldscheine unter Kontrolle zu halten. Doch Fakt ist, dass diese natürlichen Käufer einfach nicht da sind.

Und die brillante Lösung der Zentralbanker?

Ganz einfach: Sie kaufen ihre eigenen Staatsschulden mit aus dem Nichts geschöpftem Geld auf und geben dieser verzweifelten "Strategie" einen beruhigenden Namen wie beispielsweise "Quantitative Lockerungen", obschon es sich hier, objektiv betrachtet, um wenig mehr als Finanzbetrug und glorifiziertes Fälschertum handelt - mit einem Extraschuss staatlicher Immunität.

Sehen Sie, wie trügerisch clever politische Strategien sein können? Solche "Lockerungen" sind allerdings maßgeblicher Bestandteil jener anderen, ebenso irreführenden (und verzweifelten) Strategie der "Ertragskurvenkontrolle".