Relative Fundamentalbewertung der Rohstoffaktien auf einem Jahrhunderttief

02.07.2021 | Dr. Uwe Bergold

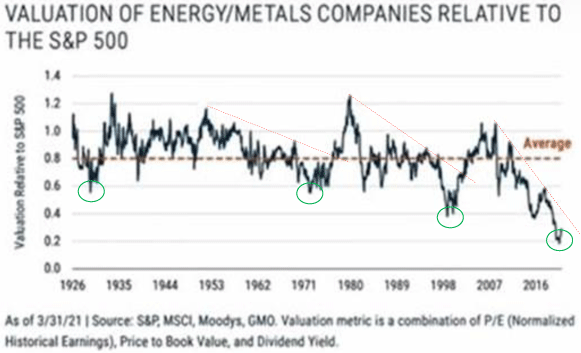

Betrachtet man die Fundamentalbewertung der Rohstoffaktien (Energie- & Metallaktien) im Vergleich zur fundamentalen Bewertung des US-Aktienindex S&P 500 (größter und liquidester Aktienindex der Welt), so visualisierte dieses Ratio im März 2020 ein historisch einmaliges Jahrhunderttief (siehe hierzu Abbildung 1).

Betrachtet man die Fundamentalbewertung der Rohstoffaktien (Energie- & Metallaktien) im Vergleich zur fundamentalen Bewertung des US-Aktienindex S&P 500 (größter und liquidester Aktienindex der Welt), so visualisierte dieses Ratio im März 2020 ein historisch einmaliges Jahrhunderttief (siehe hierzu Abbildung 1).

Abb. 1: Fundamentale Bewertung der Rohstoffaktien im Vergleich zum S&P 500 von 1926 bis 2021

Quelle: S&P, MSCI, Moodys, GMO

Quelle: S&P, MSCI, Moodys, GMO

Die vergangenen drei signifikanten Tiefpunkte der Rohstoffaktienbewertung - in den Jahren 1929 (1933), 1971 und 1999 - stellten jedes Mal den Ausgangspunkt einer neuen säkularen Rohstoff-Hausse, inkl. eines neu begonnenen Inflationszyklus, dar (siehe hierzu die grünen Pfeile in Abbildung 2).

Abb. 2: CRB - Index (oben), inkl. 10-jähr. prozentualer Veränderungsrate (unten), von 1871 bis 2021

Quelle: Fidelity Investment

Quelle: Fidelity Investment

In der säkularen Rohstoff-Hausse von 1933 bis 1951 stieg der Goldpreis, im Rahmen einer noch vorhandenen USD-Gold-Fixierung, um "nur" 75 Prozent (USD-Abwertung und gleichzeitiges Goldverbot im Rahmen des "New Deal" von US-Präsident Roosevelt). Von 1971 bis 1980 stieg das Edelmetall um 2.400 Prozent und von 1999 bis 2011 um 700 Prozent!

Die im Jahr 2020 neu begonnene Gold- & Rohstoff-Hausse wird nun als finale Blase die sogenannte "Alles-Blase" (Aktien, Immobilien und Anleihen), im Rahmen eines historisch einmaligen Bust-Zyklus ("ökonomischen Winter"), welche im Jahr 2000 begonnen hat, abschließen! Siehe hierzu unseren Marktkommentar Die vier apokalyptischen Reiter der globalen Verschuldungskrise vom 06.05.2015:

"… In jedem Sabbat-Jahrzehnt der vergangenen 300 Jahre tauchten, neben der jeweils epochalen Gesamtverschuldung, immer vier "apokalyptische Reiter" - in Form von vier aufeinanderfolgenden Finanzmarktblasen - auf. Als erstes erschien die Aktienblase, gefolgt von einer Immobilien- und daraufhin erscheinenden Anleihenblase.

Der letzte "Reiter" tauchte immer in Form einer Rohstoffpreisblase, begleitet von extremer Währungsabwertung und großem Krieg auf ("Continentals"-Abwertung vor dem Unabhängigkeitskrieg, "Greenback"-Abwertung vor dem Sezessionskrieg, "Dollar"-Abwertung vor dem 2. Weltkrieg, "Globales QE" vor dem ?-Krieg).

Betrachtet man den bisherigen strategischen Krisenverlauf, dann ist aktuell - nach der epochalen Aktienblase in 2000 und der ebenfalls einmaligen Immobilienblase in 2007 - der dritte "apokalyptische Reiter", in Form einer historisch einmaligen Anleihenblase, erschienen.

Der vierte und finale "Reiter" der Krise wird in Form einer epochalen Rohstoffpreisblase, Anfang der 2020er Jahre auftauchen. Aufgrund der daraufhin explodierenden Konsumentenpreise, wird die Massenenteignung erst dann im Finale für das Publikum sichtbar werden. Während sich diese vier Blasenbildungen in immer mehr wertlos werdendem Papiergeld (USD, EUR, YEN, …) visualisieren, fallen die vier Anlageklassen gemessen in der kaufkrafterhaltenden Währung GOLD jedoch bereits seit dem Jahrtausendwechsel. Keine Anlageklasse konnte seitdem strategisch Gold schlagen …“