Wie reagiert der Aktienmarkt auf Zinserhöhungen der Fed?

14.07.2021 | Tea Muratovic

Achtmal im Jahr hält die Welt den Atem an und wartet auf die Kundgebungen des Offenmarkt-Gremiums der Fed (Federal Open Market Committee/ FOMC).

Achtmal im Jahr hält die Welt den Atem an und wartet auf die Kundgebungen des Offenmarkt-Gremiums der Fed (Federal Open Market Committee/ FOMC).Die Fed hat ein zweifaches Mandat: die Beschäftigung zu maximieren und die Preisstabilität zu gewährleisten. Sie tut dies, indem sie das Ziel für den wichtigsten Zinssatz festlegt, der die gesamte US-Wirtschaft einschließlich des USAktienmarktes beeinflusst: die Federal Funds Rate (der Zinssatz, zu dem sich Banken über Nacht gegenseitig Geld leihen).

Dieser Zinssatz ist eng mit der Inflation verknüpft. In letzter Zeit haben zahllose Inflationsschlagzeilen unsere Aufmerksamkeit beansprucht. Aber wie funktioniert Inflation eigentlich? Einfach gesagt: Wenn die Zinsen niedrig gehalten werden, erscheint die Kreditaufnahme für Haushalte und Unternehmen attraktiver, was zusätzliches Wachstum stimuliert.

Die Verbraucher werden mehr ausgeben und die Unternehmen werden in der Lage sein, ihren Betrieb und Expansionen zu finanzieren. In der Folge verbessern sich ihre Zukunftsaussichten und ihre Aktien werden attraktiver.

Die leichtere Verfügbarkeit von Krediten führt zu mehr Käufen/Ausgaben, allerdings mit Verzögerung auch zu einem Anstieg der Inflation. Das wiederum gibt Anlass für Zinserhöhungen, was zur Umkehr des oben beschriebenen Prozesses führt.

Reaktion des Aktienmarktes auf Zinserhöhungen

Zuletzt wurde die Fed Funds Rate am 20. Dezember 2018 erhöht. Damals sah die Welt noch anders aus, das BIP-Wachstum lag bei 2,07%, die Arbeitslosenquote betrug 4,7%, die Inflation lag bei 2,05% und die Federal Funds Rate wurde bei 2,5% gehalten. Die Fed gab ihr berühmtes Versprechen keine Schritte bezüglich weiterer Zinserhöhungen zu setzen. Und sie hat es bis heute gehalten! (Seitdem bezeichnen einige Händler den Fed-Vorsitzenden Jerome Powell scherzhaft als J. "Pivot" Powell).

Am 15. März 2020 wurde die Federal Funds Rate auf eine Zielspanne von 0% bis 0,25% gesenkt und seither auf diesem Niveau gehalten. Während der Pandemie schienen Zinssenkungen eine sinnvolle Maßnahme zu sein, aber was wird geschehen, wenn sich die Weltwirtschaft wieder vollständig öffnet und die Inflationsängste weiter anhalten?

Durch einen Blick auf die vergangene Performance des S&P 500 Index können wir eine Reihe von Schlussfolgerungen ziehen und uns auf die Zukunft vorbereiten.

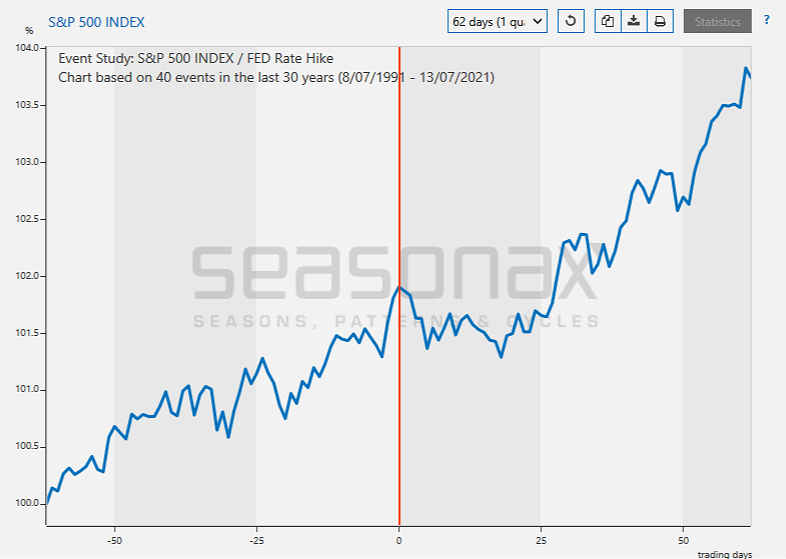

Der folgende Chart zeigt die durchschnittliche Performance des S&P 500 Index in den 62 Handelstagen vor und nach Zinserhöhungen der Fed. Der Chart wurde über die vergangenen 30 Jahre kalkuliert, in denen 40 Zinserhöhungen beschlossen wurden. Die horizontale Skala zeigt die Anzahl der Tage vor und nach der Ankündigung einer Zinserhöhung durch die Fed, die vertikale Skala die durchschnittliche Bewegung des Index in Prozentpunkten. Die vertikale orangefarbene Linie markiert den Tag der Zinserhöhung.

Quelle: Seasonax

Auf dem saisonalen Chart kann man klar erkennen, dass im S&P500 Index unmittelbar nach der Ankündigung einer Zinserhöhung ein Abwärtstrend beginnt.

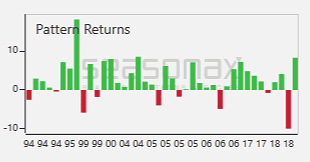

Allerdings beginnen die Kurse nicht lange nach der Zinserhöhung auch wieder zu steigen. Um genau zu sein, beginnt der Index bereits 18 Tage nach der Zinserhöhung positive Erträge zu generieren - in genau 77,5% der vergangenen 40 Ereignisse im Beobachtungszeitraum. Statistisch betrachtet verzeichnet der S&P 500 Index zwischen dem 18. und dem 61. Tag nach einer Zinserhöhung einen starken durchschnittlichen Ertrag von 2,51%.

Quelle: Seasonax

Fast Forward

Die annualisierte US-Inflationsrate hat sich im Mai 2021 auf 5% beschleunigt. Dies ist der höchste Wert seit August 2008. Laut Trading Economics wurden die größten Preissteigerungen bei Benzin (56,2%), Gebrauchtwagen und Lastwagen (29,7%), Gasversorgung (13,5%), Transportdienstleistungen (11,2%), Bekleidung (5,6%) und Lebensmitteln (2,2%) verzeichnet. Wie die US-Notenbank in Zukunft mit steigenden Preisen und der Inflation umgehen wird, bleibt vorerst noch eine offene Frage. Eines ist jedoch sicher: der Markt wird auf jeden Fall reagieren.

Ein Nachtrag: man beachte, dass Saisonalität gemessen ab 1994 (wie in unserem Beispiel) sich auf eine desinflationäre Ära bezieht, d.h., die Inflation befand sich in diesem Zeitraum in einem übergeordneten langfristigen Abwärtstrend. Solange dies der Fall ist, bleiben Statistiken die (indirekt) Bezug auf die Inflation in dieser Zeit nehmen gültig. Sollte der langfristige Inflationstrend jedoch nach oben drehen, wie es in den 60er und 70er Jahren geschehen ist, könnte sich das durchaus ändern. Die Erfahrung zeigt u.a., dass die Bewertung von Aktien in diesem Fall stark abnehmen wird (die KGVs von Aktien werden einbrechen).

Abgesehen von Ereignissen wie der Fed Sitzung zeigt die Analyse der Saisonalität, dass es zahllose wiederkehrende Muster in allen möglichen unterschiedlichen Märkten gibt. Von Aktien über Indizes, Rohstoffe, Währungen und sogar Anleihen - jeder Markt hat etwas zu bieten.

© Tea Muratovic

Co-Founder und Managing Partner von Seasonax

Betreten Sie die Welt der saisonalen Chancen. Um weitere Handelschancen mit überdurchschnittlichem Gewinnpotenzial zu identifizieren, verwenden Sie am besten unseren Saisonalitäts-Screener. Der Screener ist ein integraler Bestandteil Ihres Seasonax-Abonnements und findet für Sie geeignete saisonale Muster für profitable Engagements ab einem bestimmten Datum. Entdecken Sie Aktien mit starken saisonalen Mustern, die fast jedes Kalenderjahr wiederkehren mit der Hilfe von Seasonax - das spart Ihnen Zeit und verschafft Ihnen einen dauerhaften Vorsprung!