Risikoappetit der Investoren auf Rekordhoch - Das könnte ein Problem sein

25.07.2021 | Frank Holmes

Zwei Monate. Solange dauerte die von der Pandemie ausgelöste Rezession, von Februar bis April 2020, was sie zum kürzesten Wirtschaftsabschwung der US-Geschichte machte, so das Business Cycle Dating Committee des National Bureau of Economic Research (NBER). Das NBER macht jedoch klar, dass dies nicht bedeutet, dass die Wirtschaft zu einer "Operation mit normaler Kapazität zurückgekehrt ist", nur dass die Expansion (sehr) langsam begonnen hat, nachdem die Welt Anfang 2020 zum Stillstand kam.

Zwei Monate. Solange dauerte die von der Pandemie ausgelöste Rezession, von Februar bis April 2020, was sie zum kürzesten Wirtschaftsabschwung der US-Geschichte machte, so das Business Cycle Dating Committee des National Bureau of Economic Research (NBER). Das NBER macht jedoch klar, dass dies nicht bedeutet, dass die Wirtschaft zu einer "Operation mit normaler Kapazität zurückgekehrt ist", nur dass die Expansion (sehr) langsam begonnen hat, nachdem die Welt Anfang 2020 zum Stillstand kam.Ja, die Schockwellen dieser zwei Monate spüren wir immer noch: Die Arbeitslosenmeldungen blieben erhöht. Kommerzielle Flugreisen, vor allem Geschäftsreisen, haben sich nicht vollständig erholt, auch wenn sie Anzeichen von Verbesserung zeigen. Und dann sind da die präzedenzlosen Regierungsausgaben und Gelddruckerei, die sich bis heute fortsetzen. Größtenteils aufgrund der Stimuli soll das US-Defizit dieses Jahr 3 Billionen Dollar erreichen; währenddessen befinden sich die Gesamtassets im Besitz der Federal Reserve auf dem besten Weg 9 Billionen Dollar zu erreichen.

Riskantes Geschäft

Eine Menge dieses Geldes ist in Aktien und andere Risikoassets geflossen. Laut Morningstar verzeichneten Anlagefonds und ETFs in den ersten sechs Monaten des Jahres Nettozuflüsse von 722 Milliarden Dollar, der größte halbjährige Wert bis 1993. Ende 2020 besaßen Fonds, die den S&P 500 passiv verfolgen, rekordverdächtige 5,4 Billionen Dollar, so Axios.

Werfen Sie einen Blick auf den unteren Chart. Der Risikoappetit der Investoren befindet sich auf einem Rekordhoch. Aktien als Prozentsatz der Haushaltsfinanzassets liegen zum ersten Mal überhaupt über 40%. Ende Juni machten die Margin-Konten insgesamt noch nie dagewesene 882 Milliarden Dollar aus, 50% mehr als im Vorjahreszeitraum.

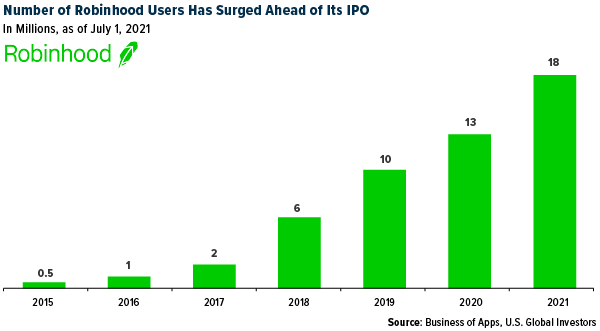

Ein großer Teil dieser Geschichte ist die Frage, wer hier investiert. Größtenteils dank der 1.200-Dollar-Schecks fand eine Explosion der Anzahl von Privatinvestoren statt. Vor seinem Börsengang berichtete Robinhood eine Anzahl von 18 Millionen Nutzern, fast das Doppelte als im Jahr 2019. Wie viele wissen, bevorzugen jüngere, weniger erfahrenere Investoren Robinhood, weil die Trades kostenlos sind und Investments spaßig gemacht werden. Das durchschnittliche Nutzeralter ist 31. Viele sind erstmalige Investoren.

Ein weiteres Taper Tantrum?

Offensichtlich ist nichts falsch an dem, was ich bisher gesagt habe. Es gibt keine Erträge ohne ein wenig Risiko. Ich freue mich, dass mehr Amerikaner am Aktienmarkt teilnehmen, der sich seit seinem Krater im März 2020 gut entwickelt hat. Viele junge Robinhood-Nutzer haben in den letzten Monaten unglaublich profitable Investments gemacht, einschließlich Fluglinienaktien.

Zeitgleich ist die Gelddruckerei, die wir seit Beginn der Pandemie zu Gesicht bekommen, nicht nachhaltig, und wenn Investoren nicht vorsichtig sind, dann könnten einige Tränen vergossen werden, wenn die politischen Entscheidungsträger den Stecker ziehen.

Erinnern Sie sich an das "Taper Tantrum" von 2013? Im Mai dieses Jahres deutete der damalige Fed-Vorsitzende Ben Bernanke auf eine Reduktion der Anleihekäufe hin. Staatsanleiherenditen schossen sofort in die Höhe und die Aktien sackten ab. Und das war damals, als die Fed-Bilanz nur bei knapp 3 Billionen Dollar lag, zweieinhalb mal so wenig wie heute.

Noch meint Fed-Vorsitzender Powell, dass eine Reduktion "weit entfernt sei", während sich die Wirtschaft weiterhin erholt. Doch ich rate Investoren, sich auf das Ende der Party vorzubereiten; ob das nun durch den Kauf von Immobilien, das Investieren in Gold und Edelmetalle, Bitcoin oder andere Kryptos geschieht.

Erinnern Sie sich an die goldene 10%-Regel

Wie Sie wahrscheinlich schon viele Male gehört haben, empfehle ich eine Gewichtung von 10% in Gold, die Hälfte in physisches Gold (Barren, Münzen und Schmuck) und die andere Hälfte in hochqualitative Goldaktien, Investmentfonds und ETFs. Ich halte es ebenfalls für weise, etwa 1% bis 2% in Bitcoin und Ether zu halten, einschließlich Krypto-Mining-Aktien. Erinnern Sie sich daran, regelmäßig zu rebalancieren, mindestens einmal im Jahr; zusätzliche Vorteile könnte man jedoch durch monatliches Rebalancieren erhalten.

© Frank Holmes

U. S. Global Investors

Der Artikel wurde am 22. Juli 2021 auf www.usfunds.com veröffentlicht und exklusiv für GoldSeiten übersetzt.