Legendärer Investor Mark Mobius lobt goldene 10%-Regel

07.09.2021 | Frank Holmes

Mark Mobius, der legendäre Schwellenland-Investor, ist der Meinung, dass 10% der Anlegerportfolios in Gold angelegt sein sollten, um eine Abwertung der Währungen als Folge der präzedenzlosen Konjunkturmaßnahmen zu vermeiden. In einem Gespräch mit Bloomberg sagte Mobius, dass die Abwertung "angesichts der unglaublichen Geldmenge, die gedruckt wurde, im nächsten Jahr ganz erheblich sein wird." Daher wird es "sehr, sehr gut sein, physisches Gold zu haben, auf das man sofort zugreifen kann, ohne dass die Gefahr besteht, dass die Regierung das gesamte Gold konfisziert."

Mark Mobius, der legendäre Schwellenland-Investor, ist der Meinung, dass 10% der Anlegerportfolios in Gold angelegt sein sollten, um eine Abwertung der Währungen als Folge der präzedenzlosen Konjunkturmaßnahmen zu vermeiden. In einem Gespräch mit Bloomberg sagte Mobius, dass die Abwertung "angesichts der unglaublichen Geldmenge, die gedruckt wurde, im nächsten Jahr ganz erheblich sein wird." Daher wird es "sehr, sehr gut sein, physisches Gold zu haben, auf das man sofort zugreifen kann, ohne dass die Gefahr besteht, dass die Regierung das gesamte Gold konfisziert."Ich möchte hinzufügen, dass Gold auch dann, wenn man sich keine Sorgen über eine Währungsabwertung macht (was man tun sollte), als Diversifizierungsmittel attraktiv ist, insbesondere jetzt, da der Markt seit Tagen neue Höchststände erreicht hat. Der S&P 500 verzeichnete kürzlich seinen 53. Rekordschlusskurs im Jahr 2021, den bisher höchsten in einem Kalenderjahr bis August, obwohl die Wirtschaftsindikatoren aufgrund der Pandemie eine Schwäche signalisieren. Mit einem Kurs-Gewinn-Verhältnis von über 27 scheinen die Aktien derzeit auch überbewertet zu sein. Dies könnte einige Anleger dazu veranlassen, sich zu fragen, ob der Bullenmarkt nicht zu weit fortgeschritten ist, und nach einem Wertaufbewahrungsmittel wie Gold oder Bitcoin zu suchen.

Historische Vorteile der goldenen 10%-Regel

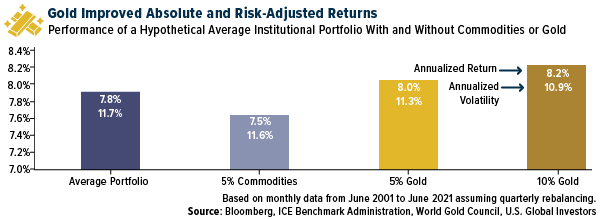

Ich schließe mich der Forderung von Mobius nach einer 10%igen Allokation in Gold an, die ich schon seit Jahren empfehle. Ich nenne es die Goldene 10%-Regel. Aber verlassen Sie sich nicht auf mein Wort. Eine aktuelle Studie des World Gold Council (WGC) zeigt, dass eine Goldallokation von 10% in den letzten 20 Jahren zu einer Verbesserung der risikobereinigten Rendite beigetragen hat.

Zwischen Juni 2001 und Juni 2021 erzielte ein hypothetisches Portfolio, das 10% in physischem Gold hielt, höhere jährliche Renditen und eine geringere Volatilität als ein Portfolio mit 5% in Gold. Es schnitt auch besser ab als ein Portfolio, das in einen breit angelegten Rohstoffindex investiert war, und ein Portfolio, das nicht in Rohstoffe oder Gold investiert war.

Inflation unter den wirtschaftlichen Risiken

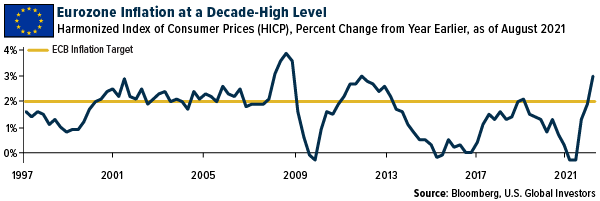

Was die von Mobius angesprochene Abwertung der Währung betrifft, so erleben wir bereits eine Verschlechterung der Kaufkraft des Dollar aufgrund der überhitzten Inflation. Im Juli stiegen die Verbraucherpreise im Vergleich zum Vorjahr um 5,4%, der zweite Monat in Folge mit einer Inflation von über 5%. Auf der anderen Seite des Atlantiks sehen sich die Verbraucher mit ähnlich überhitzten Preissteigerungen konfrontiert. Der harmonisierte Verbraucherpreisindex (HVPI) der Eurozone stieg im August um 3% im Vergleich zum Vorjahr, die schnellste Rate seit November 2011 und weit über dem Ziel der Europäischen Zentralbank (EZB) von 2%.

Einige europäische Anleger begegnen der Inflation mit Goldkäufen. Wie ich Ihnen zuvor berichtet habe, haben insbesondere deutsche Anleger in der ersten Jahreshälfte 2021 mehr Gold gekauft als in jedem anderen Zeitraum seit mindestens 2009. Eine 2019 vom WGC durchgeführte Umfrage ergab, dass etwa die Hälfte aller deutschen Anleger, die Gold besitzen, dies taten, um "ihr Vermögen zu schützen." Sie können sicherlich keinen Schutz in 10-jährigen deutschen Bundesanleihen suchen, die derzeit inflationsbereinigt weniger als -4% rentieren. Negativ verzinste Schulden sind natürlich nicht nur ein deutsches Phänomen. Derzeit weisen weltweit Staatsanleihen im Wert von etwa 15,7 Billionen Dollar eine Rendite von unter Null auf.

Diese Goldaktien waren äußerst profitabel

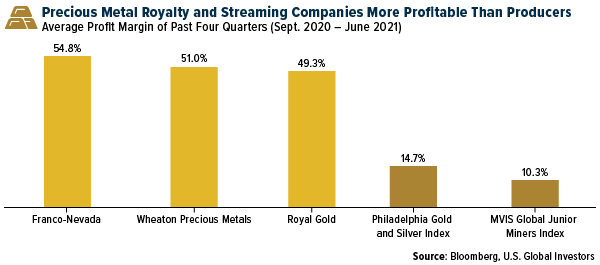

Die goldene 10%-Regel gilt nicht nur für physische Goldbarren. Ich habe immer empfohlen, dass etwa die Hälfte davon aus Goldminenaktien, Investmentfonds und/oder ETFs bestehen sollte. Ich glaube, dass es wichtig ist, sich auf Unternehmen zu konzentrieren, die in der Vergangenheit auch bei fallenden Goldpreisen profitabel geblieben sind. Royalty- und Streaming-Unternehmen sind genau das Richtige.

Werfen Sie einen Blick nach oben. Franco-Nevada, Wheaton Precious Metals und Royal Gold, die drei führenden Unternehmen im Royalty- und Streaming-Bereich, erzielten in den vier Quartalen bis zum 30. Juni 2021 eine durchschnittliche Nettogewinnspanne von rund 50%. Die großen Produzenten erzielten dagegen im Durchschnitt nur etwa 15%. Bei den Junioren lag sie mit 10% sogar noch niedriger.

© Frank Holmes

U. S. Global Investors

Der Artikel wurde am 1. September 2021 auf www.usfunds.com veröffentlicht und exklusiv für GoldSeiten übersetzt.