Was treibt den Goldpreis an? (Teil 2)

30.01.2022 | Jan Nieuwenhuijs

- Seite 2 -

Eine nominale Staatsanleihe mit einer Lauffrist von 10 Jahren und einem Coupon (Zinssatz) von 3% wird 3% des Kapitals jährlich in Zinsen zahlen, und das Kapital wird nach 10 Jahren zurückgezahlt. Wenn die Zinsen höher sind als der Kreditgeber erwartet hat und er die Anleihe bis zur Fälligkeit hält, wird sein Ertrag real verringert.TIPS-Anleihen "garantieren" dem Kreditgeber einen Realertrag. Ein Beispiel: Ein Investor kauft eine 10-Jahres-TIPS mit einem Grundkapital von 1 Million Dollar und einem Coupon von 2%. Mit jeder Zinsausschüttung wird das Kapital der Anleihe der Inflation bereinigt, was die Coupon-Zahlung ebenfalls anpasst. Zum Fälligkeitsdatum erhält der Kreditgeber 1 Million Dollar, die 10 Jahre lang der Inflation bereinigt wurde. Der Investor der TIPS-Anleihe hat jährlich 2% Zinsen erhalten und erlangte das Grundkapital zurück, beides real betrachtet (inflationsbereinigt). Also warum möchte nicht jeder Anleiheinvestor eine TIPS-Anleihe halten?

Weil TIPS-Anleihen für die Inflation kompensiert werden, kauft der Markt diese Wertpapiere und treibt so deren Rendite im Vergleich zur nominalen Staatsanleiherendite nach unten, bis es schließlich egal ist, ob man nun die eine oder die andere Art Anleihe hält. Deshalb nennt man den Unterschied zwischen der TIPS-Rendite und der nominalen Staatsanleiherendite "Breakeven-Rate." Schlussfolgernd spiegelt die Breakeven-Rate die marktbasierten Inflationserwartungen wider. Wenn der Markt eine Jahresinflation von durchschnittlich 1% über die nächsten 10 Jahre erwartet und die Rendite der nominalen 10-Jahresstaatsanleihe bei 3% liegt, dann wird die Rendite der 10-Jahres-TIPS bei 2% bepreist sein (3% - 1%).

Da die TIPS-Rendite als (Ex-Ante) Realzinsen angesehen werden, ist die TIPS-Anleiheformel eine Umformulierung der Fisher-Gleichung:

TIPS-Rendite (2%) = Staatsanleiherendite (3%) - Inflationserwartungen (1%)

Staatsanleiherendite (3%) = Realzins (2%) + Inflationserwartungen (1%)

Sollten sich die Inflationserwartungen des Marktes über die Laufzeit der TIPS-Anleihe und nominaler Staatsanleihen derselben Laufzeit als korrekt erweisen, haben beide denselben Ertrag generiert. Der Hauptgrund, TIPS-Anleihen zu halten, ist die Tatsache, dass sie nominale Staatsanleihen während unerwarteter Inflationszunahmen übertreffen. TIPS-Anleihen sind ein Hedge. Selbstverständlich entwickeln sich nominale Staatsanleihen besser, wenn sich die Inflation niedriger als erwartet herausstellt.

Was passiert, wenn die TIPS-Rendite negativ ist? Zunächst einmal ist es unmöglich, Anleihehaltern periodisch Geld zu entnehmen. Um eine negative Rendite anzuwenden, müsste der Käufer bereits zu Beginn einen Aufpreis auf das Grundkapital zahlen. Ein höherer Preis, der für Kapital gezahlt wird, das in der Zukunft zurückgezahlt wird, ist dasselbe wie eine negative Rendite. Wenn eine 10-Jahres-TIPS-Anleihe -1% abwirft, zahlt der Käufer etwa 110% des Kapitals im Voraus und erhält in zehn Jahren ohne Coupon-Zahlungen 100% zurück. Während der Laufzeit der Anleihe wird 100% des Kapitals der Inflation bereinigt, doch zum Fälligkeitsdatum hat der Investor real -1% im Jahr verloren.

Schlussfolgerung

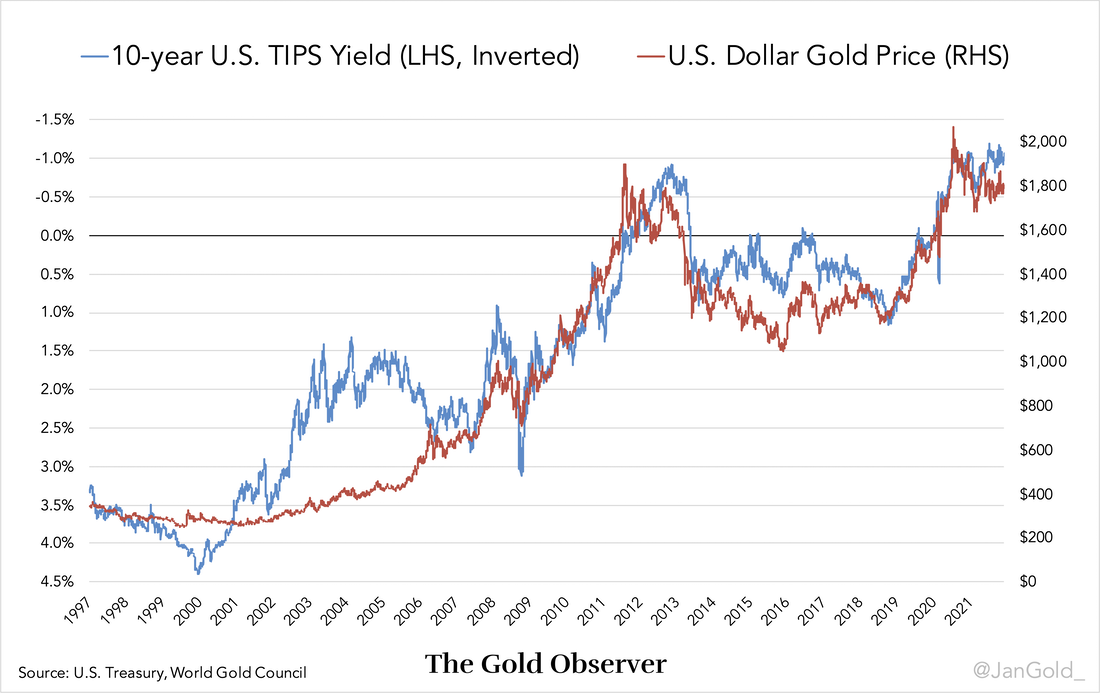

Sind die aktuellen Rahmenbedingungen zur Bepreisung des Goldes nachhaltig? Testen wir unsere eigene Logik. Hier ein Chart, der die invertierte Korrelation zwischen dem Goldpreis und der Rendite der 10-Jahres-TIPS zeigt.

Mit Beginn im Jahr 2006 stieg der Goldpreis, wann immer die Rendite der TIPS sank und anders herum. Wir müssen schlussfolgern, dass der Markt das Halten von Gold als attraktiver ansah, wenn die Realzinsen fielen, weil Gold das einzige internationale Reserveasset ohne Gegenparteirisiko ist. Eine rückläufige TIPS-Rendite (der Anleihemarkt erwartet real betrachtet weniger zu verdienen) wird durch einen steigenden Goldpreis kompensiert.

Doch merkwürdigerweise verändert sich die Korrelation nicht, wenn die TIPS-Rendite negatives Territorium betritt. Wenn die TIPS-Rendite von -0,5% auf -1% fällt (der Anleihemarkt erwartet real betrachtet mehr zu verlieren), reagiert der Goldpreis so als würde die TIPS-Rendite von 1% auf 0,5% fallen.

Noch merkwürdiger: Bliebe die 10-Jahres-TIPS-Rendite unter aktuellen Rahmenbedingungen jahrelang bei konstanten -1%, wobei der Anleihemarkt akzeptiert, schwere Verluste zu machen, würde sich Gold kein Stück bei 1.800 Dollar je Unze bewegen. Keine Kompensation. Das macht für mich nicht viel Sinn.

Ein letztes Problem, das es zu überdenken gilt, hat mit der Tatsache zu tun, dass die US-Staatsschulden schneller zunehmen als der oberirdische Bestand an Gold. In den vergangenen zehn Jahren haben sich die US-Staatsschulden verdoppelt, doch der oberirdische Goldbestand ist um nur 17% gewachsen. Stellen Sie sich nun, dass die TIPS-Rendite 2012 und 2022 bei -1% läge. Im Jahr 2022 ist der erwartete Gesamtverlust des Staatsanleihemarktes also doppelt so hoch wie vor zehn Jahren, doch der Goldpreis - der Preis für eine Goldmenge, die in zehn Jahren um 17% gestiegen ist - ist derselbe wir vor zehn Jahren. Die aktuellen Rahmenbedingungen erscheinen mir asymmetrisch.

Je länger die TIPS-Rendite negativ bleibt, desto wahrscheinlich wird sich Gold von ihr ablösen und nach oben tendieren. Ein weiteres wichtiges Element ist hier, dass die Banksparkonten in vielen Ländern seit fast einem Jahrzehnt negative (Ex-Post) Realzinsen abwerfen. Folglich haben sich die Leute mit Aktien und Immobilien als "perfekte Wertanlage" beschäftigt, weil diese Assets weiterhin steigen und eine Dividende oder Miete abwerfen.

Ich habe erst kürzlich darüber geschrieben, warum ich denke, dass sich diese Assetmärkte in einer Blase befinden. Auch wenn Blasen länger bestehen bleiben können als Sie denken, so werden Investoren nach alternativen Wertanlagen Ausschau halten müssen, wenn sie letztlich platzen. Wohin also, wenn Aktien einbrechen und Staatsanleihen keine positive Realrendite bieten? Historisch stellte sich Gold üblicherweise als Asset letzter Instanz heraus.

© Jan Nieuwenhuijs

The Gold Observer

Dieser Artikel wurde am 14. Januar 2022 auf www.thegoldobserver.substack.com veröffentlicht und exklusiv für GoldSeiten übersetzt.