Kreuzfeuer: Was passiert, wenn steigende Anleiherenditen auf schwächelnde makroökonomische Daten treffen?

29.01.2022 | The Gold Report

Die letzten beiden Beiträge, die ich verfasst habe, trugen die Titel "Crossroads" und "Crosshairs", so dass ich es nur für angemessen halte, diesen Beitrag "Crossfire" zu nennen, denn bis zu dieser Woche ist der von mir seit Mitte Dezember vorhergesagte finanzielle Umbruch noch nicht eingetreten. In der GGMA-Prognoseausgabe 2022 wurde der Welt mitgeteilt, dass die Fantasie von Aktien, die bis in alle Ewigkeit in die Ionosphäre der Bewertung klettern, direkt gegen die durch die unkontrollierbare Verschuldung geschaffene Karbonitdecke prallen würde.

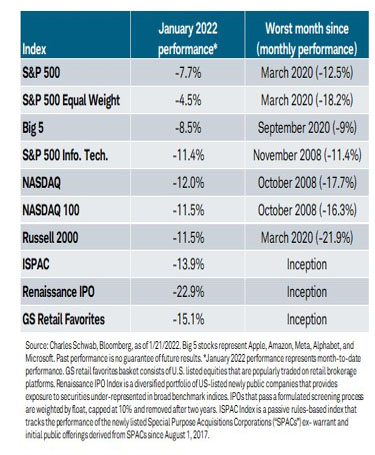

Die letzten beiden Beiträge, die ich verfasst habe, trugen die Titel "Crossroads" und "Crosshairs", so dass ich es nur für angemessen halte, diesen Beitrag "Crossfire" zu nennen, denn bis zu dieser Woche ist der von mir seit Mitte Dezember vorhergesagte finanzielle Umbruch noch nicht eingetreten. In der GGMA-Prognoseausgabe 2022 wurde der Welt mitgeteilt, dass die Fantasie von Aktien, die bis in alle Ewigkeit in die Ionosphäre der Bewertung klettern, direkt gegen die durch die unkontrollierbare Verschuldung geschaffene Karbonitdecke prallen würde. Vor einer Woche habe ich Ihnen allen gesagt, dass jeder, der nicht an der Entschlossenheit der Zentralbanken (Kartell) zweifelt, die Inflation in die Schusslinie ihrer Waffen zu bringen, die Wahrscheinlichkeit ignoriert, dass Aktien in die Schusslinie geraten werden. In der vergangenen Woche haben wir alle gesehen, was passiert, wenn Anleger und Spekulanten in das Kreuzfeuer steigender Anleiherenditen und sich abschwächender makroökonomischer Daten geraten - der Punkt, an dem die Marktfantasie auf die Schuldenrealität trifft - und ein Blutbad anrichtet.

Das bullische Narrativ, das uns seit der Rettung der Banken durch die Fed im Jahr 2008 eingetrichtert wurde, ist in mikroskopisch kleine Scherben illusorischer Hoffnung zerbrochen. Da ich stark in Gold und Silber (physisch und in Aktien) investiert bin, gehöre ich zu diesen "Boomern", die Kryptowährungen und Cannabis ignorierten und Millionen von Dollar auf den Tisch legten, während sie versuchten, einen Beratungsdienst für einen Sektor zu gründen, für den sich keines meiner Kinder oder Enkelkinder interessiert.

Tatsächlich war ich heute verblüfft, als ich auf der Heimfahrt vom provinziell regulierten "Liquor Control Board of Ontario" hörte, wie einer der CNBC-Moderatoren eine Liste der wöchentlichen Aufsteiger vorlas und diese nur eine Gruppe enthielt - Edelmetalle.

Letzte Woche habe ich den Abonnenten mitgeteilt, dass ich die Gewinne aus meinen SLV-Calls, die heute ausliefen, mitnehme, aber dass ich sie nicht durch eine spätere Serie ersetze, und der Grund dafür ist, dass ich fertig bin! Keine weiteren Verluste durch die Bullionbanken! Dann, als ob die Silbergötter meine Gedanken gelesen hätten, begann der Silberpreis einen spektakulären Anstieg und verzeichnete einen wöchentlichen Anstieg von knapp 5% in einer Woche, in der Netflix 23,4% verloren hatte.

Ich werde meine Haltung zu Silber nicht ändern, weil es für mich einfacher ist, mit einem Markt zu handeln, den ich kenne und liebe, nämlich dem Goldmarkt, der zwar völlig von der Kriminalität der Bullionbanken beherrscht wird, mir aber zumindest ein gewisses Maß an Trost spendet, wenn ich an ihrer Seite und nicht gegen sie handle.

Ich habe heute Morgen eine E-Mail-Warnung an meine Abonnenten verschickt, in der ich meine Erinnerungen an die beiden Handelstage vor dem "Crash von 87" schilderte, und in den folgenden achtundvierzig Stunden wurde ich von anderen "senilen Boomern" überschwemmt, die mir ihre lebhaften Erinnerungen an dieses Ereignis schilderten. Wir alle erinnern uns an die Ermordung Kennedys, die Challenger-Katastrophe und den 11. September, aber wenn man im Oktober 87 nicht an der Börse war, gibt es keine weiteren Gemeinsamkeiten in der Diskussion.

Dies könnte eine Wiederholung der Tage sein, die jenem bahnbrechenden Ereignis vor etwa 35 Jahren vorausgingen, aber ich bezweifle es stark, vor allem weil wir keine "freien Märkte" mehr haben, in dem Sinne, dass die Regierung den Märkten tatsächlich erlaubt, sich zu bekämpfen und die Preisbildung unbelastet von Angebot und Nachfrage zuzulassen. Die große Frage bleibt: Werden sich Gold und Silber (und die Aktien) von der Korrelation mit dem breiten Aktienmarkt abkoppeln?

Ich vermute zwar, dass dies nicht der Fall sein wird, aber dieses Mal könnte es sich tatsächlich um einen einmaligen "inversen Korrelationshandel" handeln, der tatsächlich funktionieren wird. Was ist, wenn alle Formen von Nicht-Fiat zum Mittel der "Präventivmedizin" gegen die Pest der ansteckenden Finanzpanik werden?

Das Portfolio, das ich 2019 aufgebaut habe, war so konzipiert, dass es der Möglichkeit einer Marktschmelze standhalten konnte, allerdings unter der Annahme, dass sich die Märkte bis 2020 normalisieren würden. Ich schrieb Ende 2019 über die Albernheit des "Powell Pivot" und Anfang 2020 über die Gefahr der von Wuhan ausgehenden Pandemie, und jetzt sind wir im Jahr 2022, und das Portfolio hat in diesem gesamten Zeitraum noch nicht mehr als einen Drawdown von 15% erlitten und liegt jetzt in drei Jahren über 350% im Plus.

Im September lag es noch über 400% im Plus, bevor die Uranwerte abstürzten, aber Kupfer und Gold haben sich während der gesamten Korrektur gut gehalten, und Silber beginnt jetzt wieder aufzusteigen.

In Anlehnung an die sprichwörtliche "kaputte Schallplatte" (ein uraltes Phänomen, bei dem die Nadel eines Phonographen immer wieder von einem Fehler in der Oberfläche der Schallplatte abprallt, so dass derselbe Teil der Aufnahme immer wieder abgespielt wird) war das, was wir in dieser Woche erlebt haben, das Ergebnis eines Zusammentreffens von schwachen technischen Daten, schwachen Fundamentaldaten, Überbewertung und einer feindseligen Zentralbank.