Viertes Intermarket-Kaufsignal bei Rohstoffen (inkl. Gold) seit 100 Jahren!

02.02.2022 | Dr. Uwe Bergold

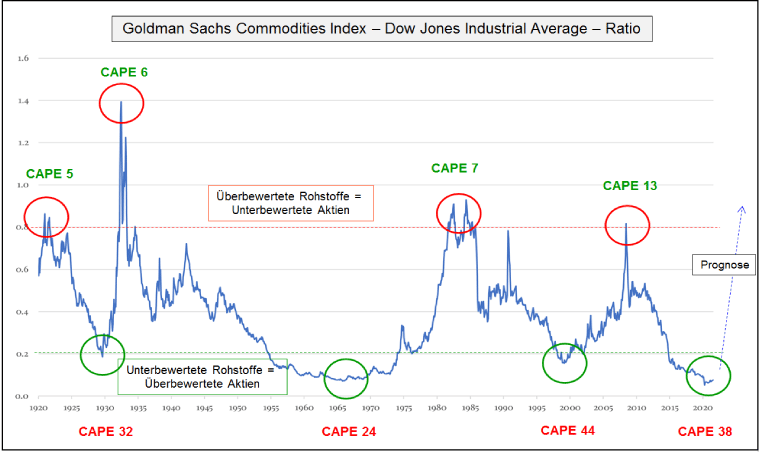

Abseits der hohen, nominal sichtbaren, Volatilität an den Weltbörsen zu Jahresbeginn, kam es im Januar 2022 - in Bezug auf die relative Intermarket-Betrachtung - zum vierten strategischen Kaufsignal für Rohstoffe in den vergangenen 100 Jahren! Die jeweiligen relativen Rohstoffpreistiefpunkte (vice versa relativen Aktienmarkthochpunkte) waren in den Jahren 1929, 1966, 1999 und zuletzt 2020 (siehe hierzu die grünen Kreise in Abbildung 1).

Abseits der hohen, nominal sichtbaren, Volatilität an den Weltbörsen zu Jahresbeginn, kam es im Januar 2022 - in Bezug auf die relative Intermarket-Betrachtung - zum vierten strategischen Kaufsignal für Rohstoffe in den vergangenen 100 Jahren! Die jeweiligen relativen Rohstoffpreistiefpunkte (vice versa relativen Aktienmarkthochpunkte) waren in den Jahren 1929, 1966, 1999 und zuletzt 2020 (siehe hierzu die grünen Kreise in Abbildung 1).

Abb. 1: Goldman Sachs Commodities Index-Dow Jones Industrial Average-Ratio von 1920 bis 2020

Quelle: GR Asset Management, bearbeitet durch Dr. Uwe Bergold

Quelle: GR Asset Management, bearbeitet durch Dr. Uwe Bergold

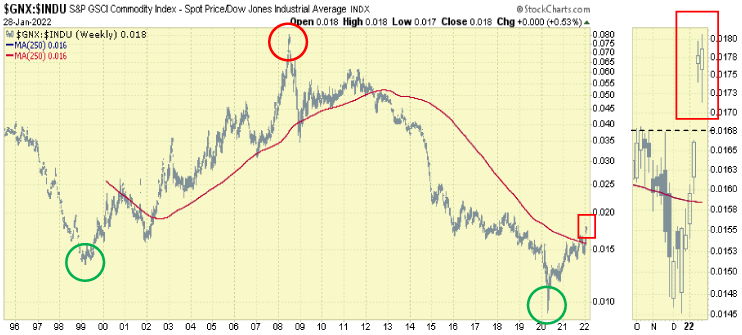

Das strategische Intermarket-Kaufsignal wurde markttechnisch am 21.01.22 zu Wochenschluss generiert und nun zum Monatsende hin bestätigt (siehe hierzu die roten Rechtecke in Abbildung 2). Nach dem 1930er (Beginn WW2), 1970er (Nahostkriege) und 2000er (Krieg gegen Terror) Jahrzehnt gehört nun das 2020er Jahrzehnt ebenfalls eindeutig wieder den Rohstoffen (inkl. Gold), mit all den dazugehörigen politischen (Revolution und/oder Krieg?) und wirtschaftlichen Problemen (Inflation gerät außer Kontrolle?)!

Abb. 2: Goldman Sachs Commodities Index-Dow Jones Industrial Average-Ratio von 06/95 - 01/22

Quelle: GR Asset Management, bearbeitet durch Dr. Uwe Bergold

Quelle: GR Asset Management, bearbeitet durch Dr. Uwe Bergold

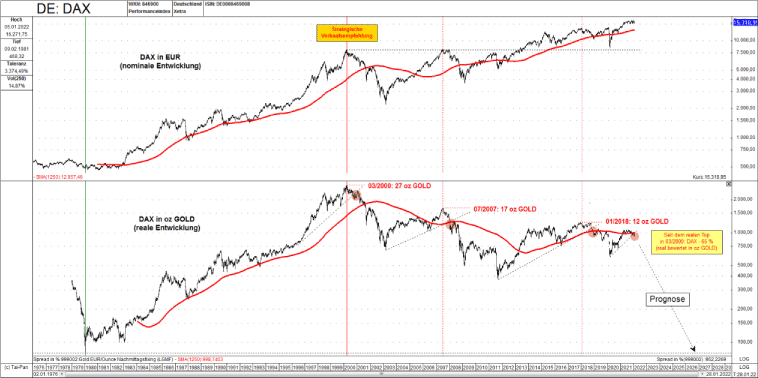

Eine Ratio-Betrachtung sagt nichts über die nominale absolute, sondern nur etwas über die relative Entwicklung aus. Sollte das Ratio zyklisch der historischen Entwicklung folgen und wieder über 0,8 (strategisch relative Bewertungshochs der Rohstoffe) steigen, so hätte ein Rohstoffinvestment im GSCI am Ende dieser Krise mindestens einen vierfachen Kaufkraftzuwachs gegenüber einem Standardaktieninvestment im DJIA. Bei Gold beträgt der Kaufkraftzuwachsfaktor bis zum Ende der Krise mindestens 10 (!) gegenüber dem DJIA oder auch gegenüber dem DAX. Aktuell kostet der DAX 9,5 Unzen Gold (siehe hierzu Abbildung 3).

Am Ende wird er höchstwahrscheinlich, wie im Jahr 1980, signifikant unter einer Unze Gold liegen (Nach den Währungsreformen 1923 und 1948 startete der Deutsche Aktienindex jeweils mit 0,2 Unzen Gold Bewertung)! Und dies wird unabhängig von Deflation (siehe 1930er Jahre) oder Inflation (siehe 1970er und 2000er Jahre) ablaufen. Über die nominale Entwicklung (in Papiergeld) entscheidet die Zentralbank, über die reale (in Gold) der Markt.

Abb. 3: DAX in EUR (oben) versus DAX in Unzen GOLD (unten) von 01/1976 bis 01/2022

Quelle: GR Asset Management, bearbeitet durch Dr. Uwe Bergold

Quelle: GR Asset Management, bearbeitet durch Dr. Uwe Bergold

Edel- und Basismetallaktien generierten ihr strategisches Tief bereits 2016

Entgegen dem Rohstoff- und dem Rohstoffaktien-Index, in welchen beiden der Ölsektor übergewichtet ist, generierte der DJUS Nonferrous Metals Index (beinhaltet Edel- und Basismetallaktien) bereits im Januar 2016 sein strategisches Tief (siehe hierzu Abbildung 4).