Wachstumsrate der Geldmenge verlangsamt sich weiter

08.05.2022 | Peter Schiff

- Seite 3 -

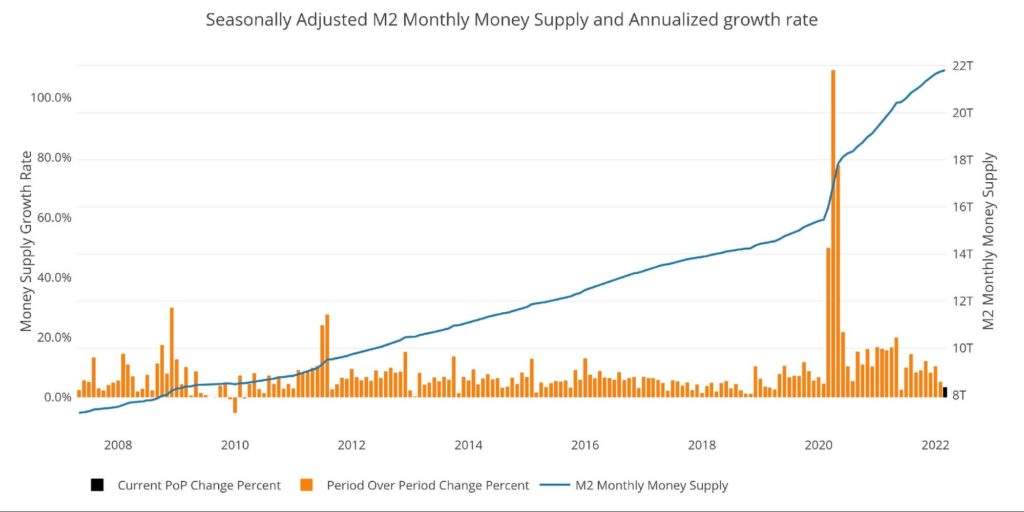

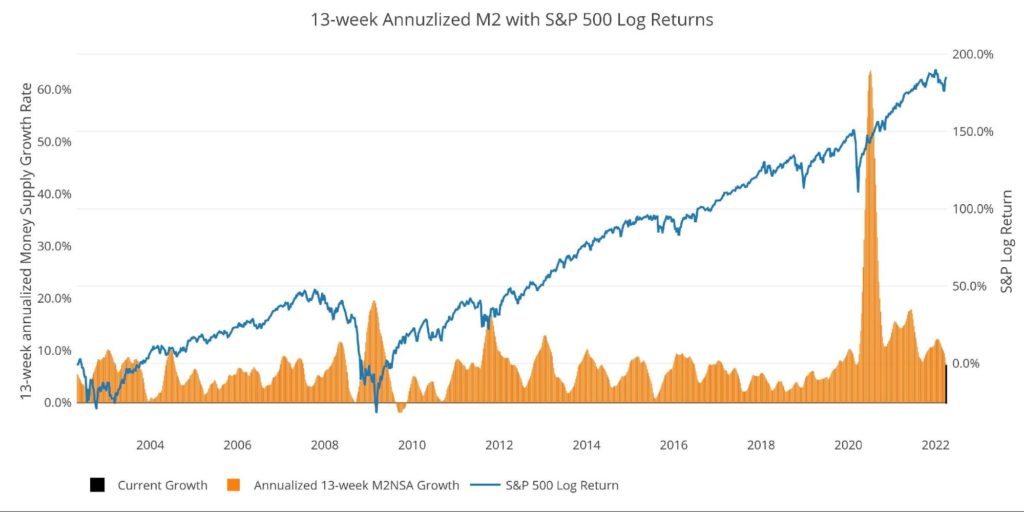

Ein historischer Blick auf den annualisierten 13-Wochendurchschnitt zeigt ebenfalls die aktuelle Situation. In diesem Chart wird die logarithmische Rendite des S&P überlagert. Herr Wenzel schlug vor, dass ein starker Rückgang der Geldmenge ein Zeichen für einen Pullback am Aktienmarkt sein könnte. Der aktuelle Wert von 7,1% ist der niedrigste Wert seit September 2019.

Seine von Murray Rothbard abgeleitete Theorie besagt, dass eine schrumpfende (oder sogar negative) Wachstumsrate der Geldmenge am Markt zu Liquiditätsproblemen am Aktienmarkt führen kann, was wiederum einen Ausverkauf zur Folge hat. Obwohl dies kein perfektes Vorhersageinstrument ist, gehen viele Einbrüche der Geldmenge den Einbrüchen am Markt voraus. Insbesondere die großen Einbrüche in den Jahren 2002 und 2008 von 10% auf 0%.

Der derzeitige Rückgang der Geldmenge könnte dazu führen, dass der Aktienmarkt an Zugkraft verliert. Bitte beachten Sie, dass der Chart nur Marktdaten bis zum 4. April zeigt, um sie mit den verfügbaren M2-Daten in Einklang zu bringen. Damit ist der jüngste Ausverkauf nicht erfasst.

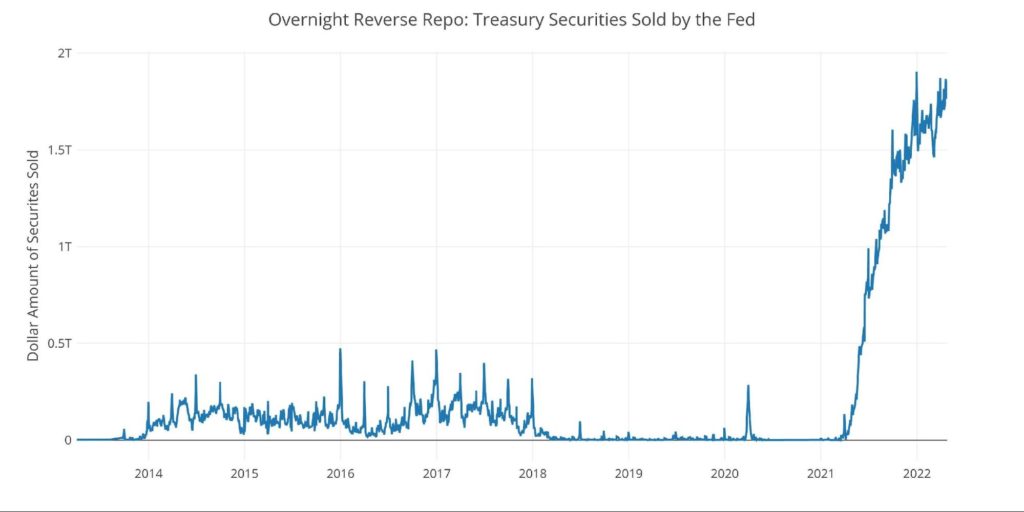

Ein weiterer Aspekt ist die massive Liquiditätsanhäufung im System. Die Fed bietet umgekehrte Rückkaufsvereinbarungen (Reverse Repos) an. Dabei handelt es sich im Wesentlichen um ein Instrument, das es Finanzinstituten ermöglicht, Bargeld gegen Instrumente in der Fed-Bilanz zu tauschen.

Die aktuellen Reverse-Repo-Geschäfte erreichten am 31. Dezember ein Rekordvolumen von 1,9 Billionen Dollar und übertrafen damit die alten Rekorde von ~ 500 Billionen Dollar in den Jahren 2016-2017. Die jüngste Rate liegt bei 1,8 Billionen Dollar. Die Reverse Repos erreichen ihren Höchststand in der Regel zum Quartalsende, bevor sie wieder sinken. Die 1,87 Billionen Dollar am 31. März waren nicht höher als am 31. Dezember. Dies ist das erste Mal seit über einem Jahr, dass ein Quartalsende das vorherige Quartalsende nicht übersteigt.

Was dies für Gold und Silber bedeutet

Inflation ist eine Ausweitung der Geldmenge, die im Allgemeinen zu höheren Preisen führt. Die Geldmenge nimmt zwar immer noch zu, aber die Wachstumsrate sinkt. Diese Verlangsamung könnte ausreichen, um die Wirtschaft und den Aktienmarkt zu bremsen, aber nicht genug, um einen Preisanstieg zu verhindern.

Dies wirft erneut ein Licht auf das Rätsel, vor dem die Fed steht. Wie kann sie eine "weiche Landung" hinbekommen? Sie kann es nicht! Das massive Geldmengenwachstum in den Jahren 2020 und 2021 kann nicht rückgängig gemacht werden, ohne die Geldmenge zu schrumpfen. Die Wachstumsrate sinkt, aber sie ist immer noch positiv.

Wenn der Aktienmarkt fällt, der Consumer Price Index aber hoch bleibt, wird die Fed die Geldmenge wahrscheinlich nicht weiter verringern. Es ist wahrscheinlicher, dass sie mit mehr Liquidität einspringt, um die Situation zu retten. Sie könnte diesen Schritt mit dem starken Anstieg des US-Dollar in letzter Zeit rechtfertigen. Leider könnte dies der Schritt sein, der den Dollar zum Einsturz bringt und das Inflationsproblem nur noch verschlimmert.

Gold und Silber bieten eine hervorragende Absicherung gegen die Versuche der Fed, ihre Fehler der Vergangenheit zu korrigieren. Es ist wahrscheinlicher, dass die Fed noch größere Fehler macht, während sie versucht, ihr Chaos zu beseitigen.

© Peter Schiff

www.europac.net

Dieser Artikel erschien am 27.04.2022 auf www.24hgold.com und wurde exklusiv für GoldSeiten übersetzt.