Was Sie schon immer über Bärenmärkte wissen wollten

21.06.2022 | Frank Holmes

Leo Tolstois "Anna Karenina" beginnt mit einer der berühmtesten Zeilen der Weltliteratur: "Alle glücklichen Familien sind gleich, aber jede unglückliche Familie ist auf ihre eigene Weise unglücklich." In ähnlicher Weise können wir sagen, dass alle Bullenmärkte gleich sind, aber jeder Bärenmarkt hat seine eigenen, einzigartigen Eigenheiten. Wie die meisten von Ihnen inzwischen wissen, ist der S&P 500 am Montag offiziell in einen Bärenmarkt eingetreten, nachdem er mehr als 20% unter seinem am 3. Januar erreichten Allzeithoch geschlossen hat. Der gleitende 50-tägige Durchschnitt ist auch unter den gleitenden 200-tägigen Durchschnitt gefallen, was ein so genanntes "Todeskreuz" signalisiert.

Leo Tolstois "Anna Karenina" beginnt mit einer der berühmtesten Zeilen der Weltliteratur: "Alle glücklichen Familien sind gleich, aber jede unglückliche Familie ist auf ihre eigene Weise unglücklich." In ähnlicher Weise können wir sagen, dass alle Bullenmärkte gleich sind, aber jeder Bärenmarkt hat seine eigenen, einzigartigen Eigenheiten. Wie die meisten von Ihnen inzwischen wissen, ist der S&P 500 am Montag offiziell in einen Bärenmarkt eingetreten, nachdem er mehr als 20% unter seinem am 3. Januar erreichten Allzeithoch geschlossen hat. Der gleitende 50-tägige Durchschnitt ist auch unter den gleitenden 200-tägigen Durchschnitt gefallen, was ein so genanntes "Todeskreuz" signalisiert.Ich glaube, dass dieser spezielle Bärenmarkt schon seit Monaten im Gange ist. Die Wirtschaft leidet unter den Folgen der Billionen an Liquidität, die zur Unterstützung von Unternehmen und Verbrauchern während der Pandemie gedruckt wurden. Die Inflation grassiert weltweit aufgrund von Unterbrechungen der Lieferketten infolge der Verbote, und die Anleger sind besorgt, dass die Zentralbanken aggressiver als erwartet handeln werden, um die Preise zu dämpfen. In der Tat hatte die Federal Reserve den Zinssatz kürzlich um 75 Basispunkte angehoben, die größte Anhebung seit 1994 und das erste Mal in der jüngeren Vergangenheit, dass die Bank während eines Aktienbärenmarktes überhaupt eine Anhebung vorgenommen hat. Auf der nächsten Fed-Sitzung wird eine weitere Anhebung um 50 bis 75 Basispunkte erwartet.

Bei früheren Bärenmärkten war es manchmal einfacher, die Ursache zu ermitteln. Im Jahr 2020 waren es pandemische Lockdowns; 2007-2009 war es der Zusammenbruch des Immobilienmarktes (mit Hilfe einer neuen Rechnungslegungsmethode, der Mark-to-Market-Bewertung); 2000-2002 war es der Dotcom-Selloff. Ich bin alt genug, um mich an den Absturz am Schwarzen Montag 1987 zu erinnern, als der S&P 500 in einer einzigen Sitzung um mehr als 20% fiel. Viele Leute geben heute dem Computerhandel und der Portfolio-Versicherung die Schuld, die beide noch in den Kinderschuhen stecken und höchst fehleranfällig sind. Da die US-Wirtschaft zu dieser Zeit jedoch stark war, war der Bärenmarkt nur von relativ kurzer Dauer. (Bedenken Sie, dass ein Bärenmarkt nicht unbedingt zu einer Rezession führt).

Wichtige Merkmale, die es zu beachten gilt

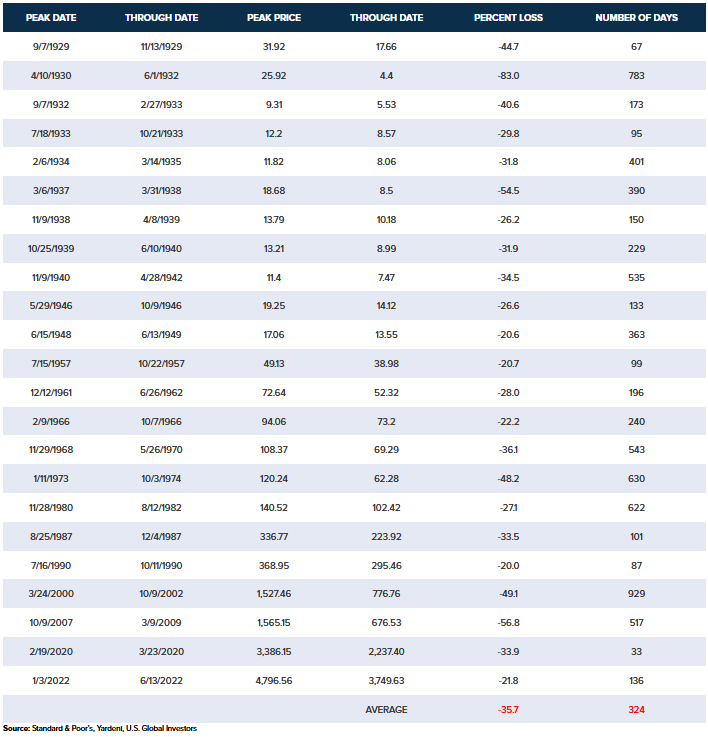

Wenn wir eines mit Sicherheit sagen können, dann ist es, dass Bärenmärkte in der Regel ziemlich schnell kommen und gehen. Werfen Sie einen Blick auf die nachstehende Tabelle. Seit 1929 dauerten Bärenmärkte im Durchschnitt 324 Tage, also etwa 10,5 Monate. Der längste Bärenmarkt wurde im Jahr 2000 durch den Zusammenbruch der Technologieaktien ausgelöst, der durch den 11. September 2001 und den Enron-Skandal noch verstärkt wurde. Der kürzeste Bärenmarkt war mit 33 Tagen im Jahr 2020 zu verzeichnen, was auf die weltweite Reaktion auf Covid-19 zurückzuführen ist.

S&P 500 Bärenmärkte seit 1928

Seit der Großen Depression haben die Aktien des S&P 500 während des Bärenmarktes im Durchschnitt 35,7% verloren, wobei die schlimmste Phase die zwischen 1930 und 1932 war, als die Aktien um satte 83% fielen. Im Gegensatz dazu sank der Markt 1990 während eines dreimonatigen Zeitraums um "nur" 19,9%.

Wie Sie sehen, sind Bärenmärkte keine Seltenheit, auch wenn sich die Aktienmärkte häufiger positiv als negativ entwickeln. Sie treten im Durchschnitt alle dreieinhalb Jahre auf. Die Frage ist nicht, ob, sondern wann der nächste Bärenmarkt kommt, und das ist einer der Hauptgründe, warum ich immer eine Gewichtung von 5% bis 10% in Gold und Goldminenaktien und ETFs empfehle. Fairerweise muss man sagen, dass der Goldpreis in den letzten Monaten nicht sehr stark geschwankt hat - er wird derzeit bei etwa 1.825 Dollar je Unze gehandelt -, aber das ist natürlich genau der Punkt. Im Vergleich zu Aktien und Kryptowährungen hat sich Gold erstaunlich gut gehalten.

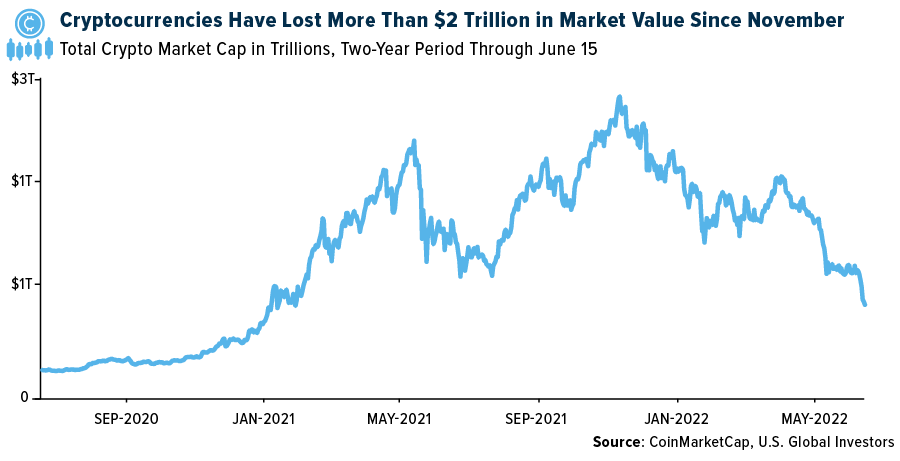

Kryptowährungen stehen vor ihrer eigenen Dotcom-Abrechnung

Bitcoin, Ether und fast alle anderen Kryptowährungen befinden sich in ihrem eigenen Bärenmarkt. Heute wird Bitcoin bei 20.000 Dollar gehandelt, ein deutlicher Abschlag gegenüber seinem Allzeithoch von 68.925 Dollar im November 2021. Seitdem hat die gesamte Krypto-Assetklasse etwas mehr als 2 Billionen Dollar an Marktwert verloren, da beliebte Token wie LUNA auf 0 Dollar abgestürzt sind. Infolgedessen hat der Krypto-Kreditgeber Celsius diese Woche Abhebungen eingefroren und die Krypto-Börse Coinbase kündigte eine 18%ige Reduzierung der Belegschaft an.

Viele Krypto-Kritiker sind im Moment schadenfroh, und obwohl der Schmerz real ist, glaube ich, dass das, was wir erleben, der Dotcom-Moment der Kryptowährung im Jahr 2000 ist. So wie niemand Pets.com, GeoCities und Boo.com vermisst, wird auch niemand viele der Münzen vermissen, die diesen Ausverkauf nicht überleben werden. Es gibt einfach zu viele von ihnen und zu viele Händler, die auf Pump kaufen. Positiv zu vermerken ist, dass ich davon überzeugt bin, dass die Kryptowährungen mit echtem Durchhaltevermögen gestärkt aus dieser Phase hervorgehen werden. Das war im Jahr 2000 bei Unternehmen wie Amazon und eBay der Fall, und ich glaube, das gilt auch jetzt für Bitcoin, Ether und vielleicht eine Handvoll anderer.

Eine fabelhafte Kaufgelegenheit

Ich wäre nachlässig, wenn ich nicht darauf hinweisen würde, dass sich sowohl bei Aktien als auch bei Bitcoin eine wahre Fundgrube an Kaufgelegenheiten auftun könnte. Möglicherweise haben wir den Tiefpunkt noch nicht erreicht, vor allem wenn die Inflation keine Anzeichen eines Rückgangs zeigt. Ich empfehle den Anlegern dringend, diversifiziert zu bleiben, ihre Goldposition aufzustocken, wenn sie können, und vor allem positiv zu bleiben. Auch dies wird vorübergehen.

© Frank Holmes

U. S. Global Investors

Der Artikel wurde am 15. Juni 2022 auf www.usfunds.com veröffentlicht und exklusiv für GoldSeiten übersetzt.