Drei Blasen versus eine Antiblase - Extreme Volatilität in allen vier Anlageklassen!

04.07.2022 | Dr. Uwe Bergold

Das erste Halbjahr 2022 wird als eines der schlechtesten Börsenhalbjahre in die Geschichte eingehen. Und dies bezieht sich nicht nur auf den Aktien-, sondern besonders auch auf den Anleihenmarkt. Beide befinden sich, neben dem Immobilienmarkt, weiterhin in einer epochalen Blase. Während der größte und liquideste Aktienindex der Welt, der S&P 500, sein schlechtestes erstes Halbjahr seit 1962 generierte, kreierte das weltweit größte und liquideste Anleihesegment, die 10-jährigen US-Treasury, das schlechteste erste Halbjahr seit 1788 (Quelle: "Worst Start Since 1788": A Closer Look At The Catastrophic First Half Performance | ZeroHedge).

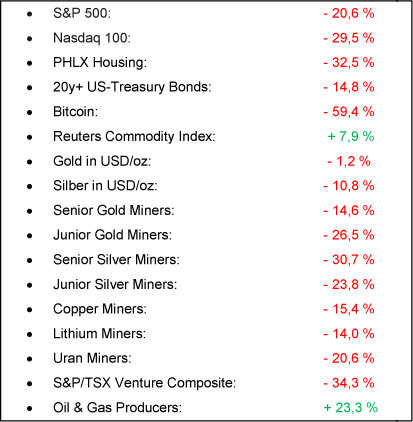

Das erste Halbjahr 2022 wird als eines der schlechtesten Börsenhalbjahre in die Geschichte eingehen. Und dies bezieht sich nicht nur auf den Aktien-, sondern besonders auch auf den Anleihenmarkt. Beide befinden sich, neben dem Immobilienmarkt, weiterhin in einer epochalen Blase. Während der größte und liquideste Aktienindex der Welt, der S&P 500, sein schlechtestes erstes Halbjahr seit 1962 generierte, kreierte das weltweit größte und liquideste Anleihesegment, die 10-jährigen US-Treasury, das schlechteste erste Halbjahr seit 1788 (Quelle: "Worst Start Since 1788": A Closer Look At The Catastrophic First Half Performance | ZeroHedge). Neben dem Immobilien- und Kryptowährungssektor, traf es zuletzt auch noch die derzeit einzige "Antiblase", den Rohstoffsektor, und hier besonders die klein- und mittelkapitalisierten Minenaktien. Der Öl- und Gassektor, welcher - aufgrund seiner relativ hohen Marktkapitalisierung (kein Liquiditätsproblem) - in allen Rohstoffindizes signifikant übergewichtet ist, konnte als einziger Sektor das erste Halbjahr positiv beenden:

Entwicklung verschiedener Anlageklassen im ersten Halbjahr 2022:

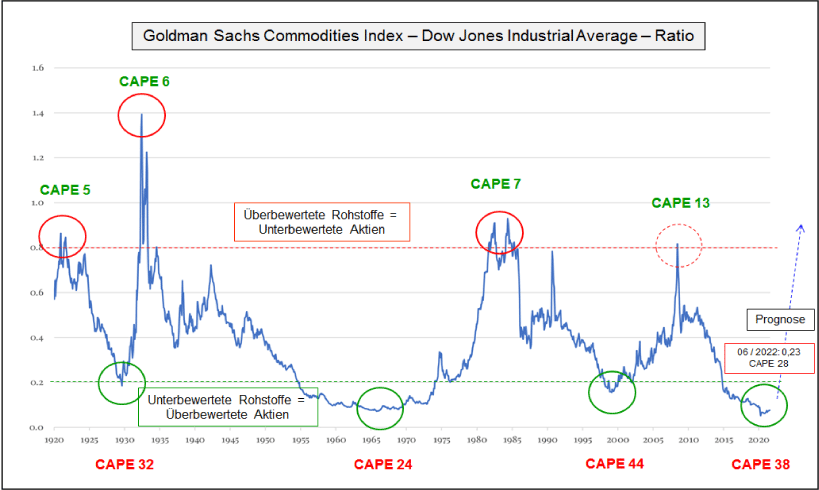

Rohstoff - DJIA - Ratio wie zuletzt Anfang der 1970er und Anfang der 2000er

Abb. 1: Goldman Sachs Commodities Index - Dow Jones Industrial Average - Ratio von 1920 bis 2020

Quelle: GR Asset Management, Dr. Uwe Bergold

Quelle: GR Asset Management, Dr. Uwe Bergold

Das Rohstoff-Aktien-Ratio in Abbildung 1, welches seit über einhundert Jahren zwischen unter 0,2 und über 0,8 oszilliert (Kaufkraftzuwachsfaktor der Rohstoffpreise gegenüber dem DJIA in einer Rohstoff-Hausse von etwa 5), visualisiert an den Wendepunkten jeweils einen Wechsel des strategischen Kapitalflusses von Aktien hin zu Rohstoffen et vice versa. An den oberen Wendepunkten (signifikant über 0,8) befinden sich die Rohstoffe in einer Blase, bei gleichzeitiger Antiblase der Aktien (Shiller-KGV < 7,5).

Genau umgekehrt verhält es sich an den unteren Wendepunkten, bei dem sich die Aktien in einer Blase (Shiller-KGV > 22,5) und die Rohstoffe gleichzeitig in einer Antiblase befinden. Bei der aktuell strategischen Rohstoff-Hausse, welche im Frühjahr 2020 (Tief mit negativem Ölpreis im April 2020) begonnen hat, befinden wir uns noch in der Mitte der ersten Hälfte der Aufwärtsbewegung, wie zuletzt Anfang der 1970er und Anfang der 2000er Jahre. Das Ratio notiert bei 0,23 und das Shiller-KGV besitzt aktuell einen Wert von 28 (nicht in der Abbildung zu sehen).

Gold - DJIA - Ratio wie zuletzt Anfang der 1970er und Anfang der 2000er

Betrachtet man statt der Rohstoffe den Goldpreis in Bezug zum DJIA (reziprokes DJIA-GOLD-Ratio), so ergibt sich bis zum Ende dieser strategischen Rohstoff-Hausse ein Kaufkraftzuwachsfaktor von mehr als 10 gegenüber dem DJIA. Wir liegen aktuell noch immer unter dem Tief von 1976, was noch ein enormes Potenzial für Gold signalisiert. Der obere Teil in Abbildung 2 (Goldpreis in USD) wird von der FED bestimmt, der untere Teil (Gold im Vergleich zum DJIA) vom Markt.

Egal, wie sich die Zentralbanken geldpolitisch verhalten, ob restriktiv deflationär oder expansiv inflationär, am Ende wird man mit einer Unze Gold höchstwahrscheinlich mehr als das zehnfache an Standardaktien kaufen können als heute.