Zerohedge: Der erschreckend realistische Weg zu Zinssenkungen in diesem Jahr

17.07.2022

- Seite 3 -

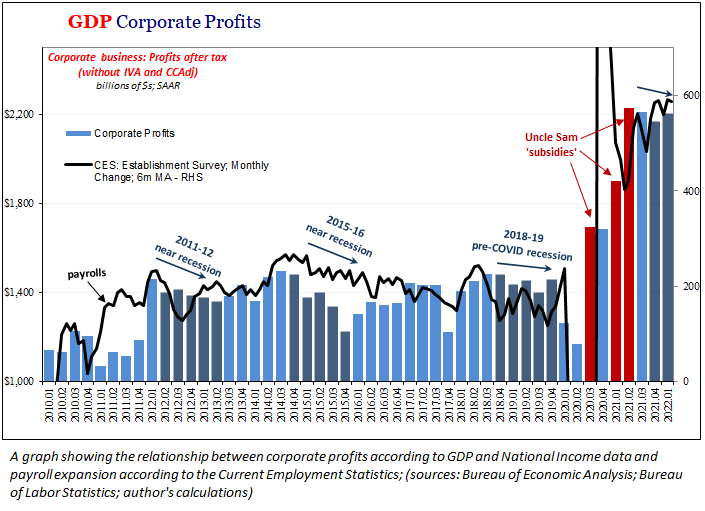

Ein großer Teil, vielleicht sogar der größte Teil des "Gewinnwachstums" der Jahre 2020-21 war auf die verschiedenen "Rettungs"-Programme von Uncle Sam zurückzuführen, einschließlich all der PPP-"Kredite", die sofort (Korruption vom Feinsten) zu "Zuschüssen" wurden. Es handelte sich um einen enormen Transfer vom Finanzmarkt über die Bundesregierung an Unternehmen, die ihre Belegschaft erhalten und dann wieder aufstocken sollten. Letzteres ist nicht geschehen, nicht so sehr.Zur Erinnerung: Es gibt heute weniger Arbeitsplätze (CES) als im Februar 2020, also vor weit mehr als zwei Jahren. Natürlich hat das Subventionsprogramm nicht ganz so funktioniert, wie es sollte (und es lässt sich trefflich darüber streiten, ob die Wirtschaft ohne dieses Programm noch viel schlechter dagestanden hätte). Kurz gesagt, Uncle Sam hat die Unternehmensgewinne massiv erhöht, und diese Unternehmen haben rational auf dieses vorübergehende, einmalige Geschenk reagiert.

Sie waren vorsichtig mit Neueinstellungen (weshalb die Beschäftigung insgesamt immer noch so weit hinterherhinkt, und nicht etwa mit einer lächerlichen Ausrede der großen Resignation), denn das Phänomen des "vorübergehenden" Angebotsschocks ist nicht dasselbe wie ein echter und tatsächlicher Aufschwung.

Es ist sicher keine Überhitzung.

Wie zu erwarten, besteht eine ziemlich enge Korrelation zwischen der Einstellungsrate in der gesamten Wirtschaft und den Ergebnissen (insbesondere zwischen der BEA-Reihe der Unternehmensgewinne und der BLS-Betriebserhebung). Angesichts der Tatsache, dass die Unternehmen den Geldsegen des letzten Jahres eher in die Tasche gesteckt als genutzt haben, und angesichts der Tatsache, dass die Rentabilität ebenso wie die Gesamtwirtschaft bereits zu sinken beginnt, stellt sich die Frage, was dies über dieses Quartal und die zweite Jahreshälfte aussagen könnte.

Es zeichnet sich ein perfekter Sturm negativer Faktoren ab, von denen bisher nur einige in vollem Umfang zum Tragen gekommen sind: überforderte Verbraucher, die an ihre Grenzen stoßen; überfüllte Einzel- und Großhändler, die von den Herstellern Gnade verlangen, indem sie Aufträge schnell stornieren; globale Hersteller und die Industrie, die jetzt mit weniger Aufträgen zu kämpfen haben, während sie mit den Kosten für Inputs wie Rohstoffe zu kämpfen haben; ein verhängnisvoller Mangel an gesamtwirtschaftlicher Stärke seit etwa einem Jahr, trotz des vielen Geredes über die Konjunktur und die Inflation.

Zu all dem bestehenden Elend kommt dann noch der mehr als hypothetische Hammerschlag - die sehr reale Aussicht auf weit verbreitete Entlassungen. Es sind vielleicht gar nicht so viele nötig, um alles zum Einsturz zu bringen, sondern nur ein weiteres Ausbleiben des Beschäftigungsaufschwungs. Wenn die Verbraucher schon am Boden liegen, wenn die Arbeitsplätze nicht verschwinden, muss man sich vor Augen halten, was passiert, wenn sie tatsächlich verschwinden.

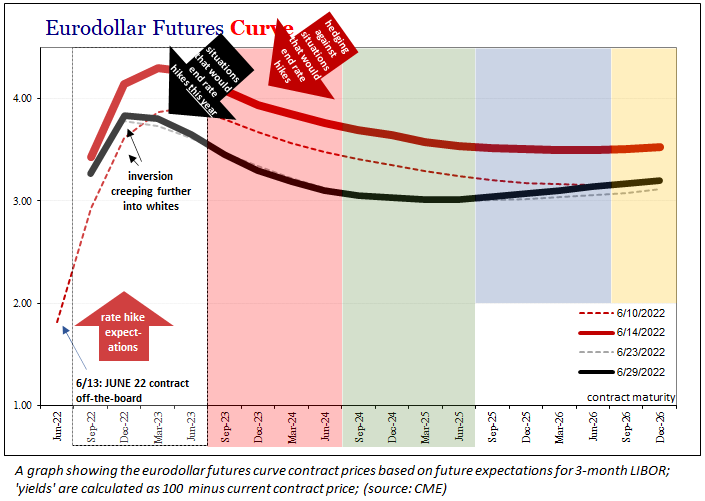

Genau das ist bei diesen Kurven geschehen.

Alle Voraussetzungen für eine unangenehme Entwicklung wurden geschaffen, erfüllt und durch die jüngsten Daten deutlich gemacht. Wenn man die Kurven also wörtlich nimmt, ist das genau die Art und Weise, wie die inflationsbekämpfende Gewissheit und Aggressivität des FOMC zu einer sanften, peinlichen Kehrtwende (oder "Pivot", wie die Befürworter der Fed es vorziehen) zu Zinssenkungen wird. Dieses Jahr.

[Dieser Artikel wurde ursprünglich von Jeffrey Snider via The Epoch Times veröffentlicht.]

© Zerohedge

Der Artikel wurde am 05. Juli 2021 auf www.zerohedge.com veröffentlicht und exklusiv für GoldSeiten übersetzt.