EZB verweigert Kampf gegen Inflation und legt Grundstein für mehr QE

27.07.2022 | Markus Blaschzok

- Seite 3 -

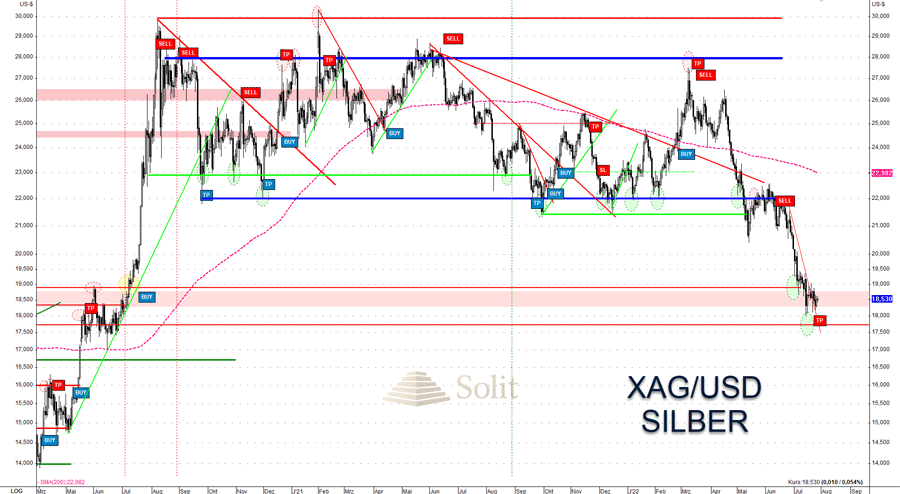

Nachdem der Silberpreis im Zuge des Ukraine-Kriegs auf 27 $ anstieg, hatte ich dort zu Gewinnmitnahmen geraten, da die COT-Daten auf einen erneuten Preisrückgang auf 22 $ und dann weiter auf 18 $ hinwiesen. Silber begann im April stark zu fallen und durchschlug sofort die langjährige Unterstützung bei 22 $, was ein Ausdruck der Schwäche und des Überangebots in diesem Markt war. Ein klassischer Pull Back an den Widerstand bei 22 $ wurde durch ein Gegenhalten der BIG4 begleitet, was ein sicheres Zeichen für einen weiteren Preisrückgang auf mindestens 18$ war. Dementsprechend empfahl ich bei 22 $ noch einmal deutlich zu shorten. Silber erreichte endlich unser Ziel bei 18 $, worauf ich mit meinen Abonnenten die Gewinne mitnahm. Der Großteil der Korrektur sollte nun abgeschlossen sein, wobei in den nächsten Wochen und Monaten noch ein Überschießen bis in den Bereich von 16 $ möglich wäre. Für Short-Trades gibt es kein gutes Setup mehr. Auch wenn der Preis womöglich nicht weiter fallen wird, muss Silber nicht gleich wieder durch die Decke gehen. Solange die US-Notenbank an ihrem Plan festhält und die Weltwirtschaft weiter in die Rezession übergeht, hat es der Silberpreis schwer wieder auf die Beine zu kommen.

Es ist daher wahrscheinlich, dass die Silberbugs nach dem Preisrückgang nun erst noch eine Streckfolter durchmachen müssen, bevor der Silberpreis mit Gold nach einem Zurückrudern der US-Notenbank wieder ansteigen wird. Für mittel- bis langfristige Investoren bietet der Bereich zwischen 16 $ und 18 $ für die Feinunze Silber bereits jetzt eine letzte günstige Kaufchance. Die Trendwende dürfte mit einer Trendwende beim USD-Index kommen. Es ist möglich, dass der USD-Index erst noch einmal auf 115-120 Punkte ansteigen wird und erst dann das finale Tief bei Gold und Silber gefunden wird. Von da an sollten Gold und Silber wieder zu steigen beginnen.

Wir zielen im kurzfristigen Trading nun auf technische Kaufsignale mit dem Ziel bei 21 $ - 22 $ in den nächsten Wochen und Monaten.

Silber hat unser Korrekturziel bei 18 $ erreicht - man sollte nun Gewinne mitnehmen und nach einem Einstieg Ausschau halten

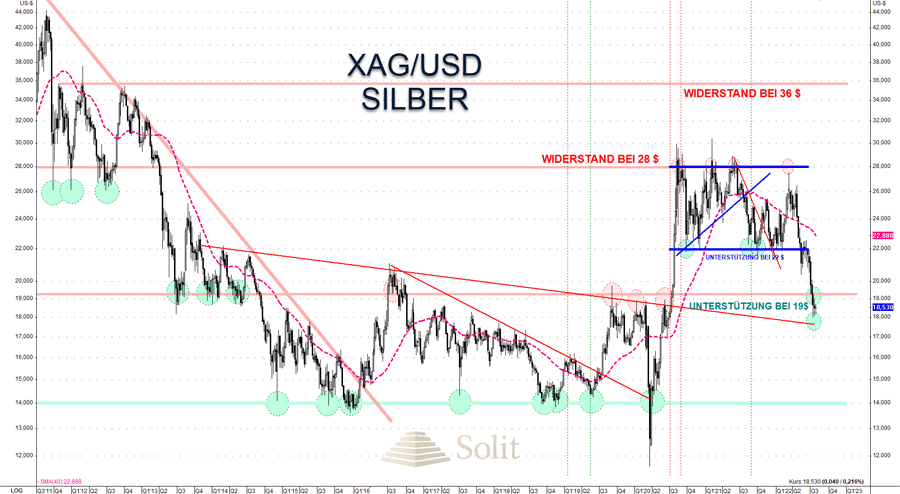

Langfristige Analyse

Silber handelte über fünf Jahre hinweg in einer Handelsspanne zwischen 14 US-Dollar auf der Unterseite und 19 US-Dollar auf der Oberseite. Seit dem bullischen Ausbruch Mitte 2020 ist das langfristige Chartbild sehr bullisch. Im Wochenchart ist das dreimalige Scheitern am Widerstand bei 28 US-Dollar noch deutlicher sichtbar und es hat sich eine Handelsspanne zwischen 22 US-Dollar auf der Unterseite und 28 US-Dollar auf der Oberseite etabliert. Diese Handelsspanne wurde nun nach unten verlassen und der Preis fiel zurück auf das Ausbruchsniveau.

Charttechnisch ist dies im Langfristchart ein idealtypischer Rücksetzer. Silber sollte sich in den nächsten Monaten über 18 $ stabilisieren könnten und spätestens mit der Kapitulation der Notenbanken wieder in die Handelsspanne zwischen 22 $ und 28 $ zurückkehren. In den nächsten 2-3 Jahren ist dann ein Ausbruch über 28 $ wahrscheinlich, worauf ein Anstieg auf 36 $ folgen dürfte.

Solange der US-Dollar in einem Umfeld von Zinsanhebungen und einem Quantitative Tightening stark bleibt, solange gibt es wenig Hoffnung, auf eine schnelle Erholung des Silberpreises. Sobald das Tapering jedoch scheitert und die Anleihenkäufe fortgesetzt werden, sollte die Nachfrage nach Gold und auch Silber zum Schutz vor Inflation stark ansteigen. Es dürfte sich dann über einige Jahre hinweg ein Defizit am physischen Markt entwickeln, das den Silberpreis weit über sein nominales Allzeithoch bei 50 US-Dollar tragen wird.

Langfristig ist das Chartbild bullisch und ein Rücksetzer auf das ehemalige Ausbruchsniveau idealtypisch

© Markus Blaschzok

Dipl. Betriebswirt (FH), CFTe

Chefanalyst GoldSilberShop.de / VSP AG

BlaschzokResearch

GoldSilberShop.de

>> Abonnieren Sie diesen wöchentlichen Marktkommentar per Email hier <<

Disclaimer: Diese Analyse dient ausschließlich der Information. Bei Zitaten ist es angemessen, auf die Quelle zu verweisen. Die in dieser Veröffentlichung dargelegten Informationen beruhen auf sorgfältiger Recherche und stellen keine Aufforderung zum Kauf oder Verkauf dar. Die gesamte Analyse und die daraus abgeleiteten Schlussfolgerungen spiegeln die Meinung und Ansichten des Autors zum Zeitpunkt der Veröffentlichung wider und stellen in keiner Weise einen Aufruf zur individuellen oder allgemeinen Nachbildung, auch nicht stillschweigend, dar. Handelsanregungen oder anderweitige Informationen stellen keine Beratungsleistung und auch keine Aufforderung zum Kauf oder Verkauf von Wertpapieren, derivativen Finanzprodukten, sonstigen Finanzinstrumenten, Edelmetallen und -hölzern, Versicherungen sowie Beteiligungen dar. Wir weisen darauf hin, dass beim Handel mit Wertpapieren, Derivaten und Termingeschäften, hohe Risiken bestehen, die zu mehr als einem Totalverlust des eingesetzten Kapitals führen können. Jeder Leser/Kunde handelt auf eigenes Risiko und auf eigene Gefahr. Eine Haftung für Vermögensschäden, die aus dieser Veröffentlichung mit möglichen Handelsanregungen resultieren, ist somit ausgeschlossen. Eine Verpflichtung dieses Dokument zu aktualisieren, in irgendeiner Weise abzuändern oder die Empfänger zu informieren, wenn sich eine hier dargelegte Stellungnahme, Einschätzung oder Prognose ändert oder unzutreffend wird, besteht nicht. Eine Gewähr für die Richtigkeit und Vollständigkeit wird nicht übernommen.

Die Verwendung von Hyperlinks auf andere Webseiten in diesem Dokument beinhaltet keineswegs eine Zustimmung, Empfehlung oder Billigung der dort dargelegten oder von dort aus zugänglichen Informationen. Markus Blaschzok übernimmt keine Verantwortung für deren Inhalt oder für eventuelle Folgen aus der Verwendung dieser Informationen. Des weiteren werden weder wir, noch unsere Geschäftsorgane, sowie Mitarbeiter, eine Haftung für Schäden die ggf. aus der Verwendung dieses Dokuments, seines Inhalts oder in sonstiger Weise, entstehen, übernehmen. Gemäß §34b WpHG weisen wir darauf hin, dass der Autor derzeit in ein oder mehrere der besprochenen Investmentmöglichkeiten investiert ist.