LBMA-Silberbestände fallen auf fast 6-Jahrestief unter 1 Milliarde Unzen

06.08.2022 | Ronan Manly

- Seite 3 -

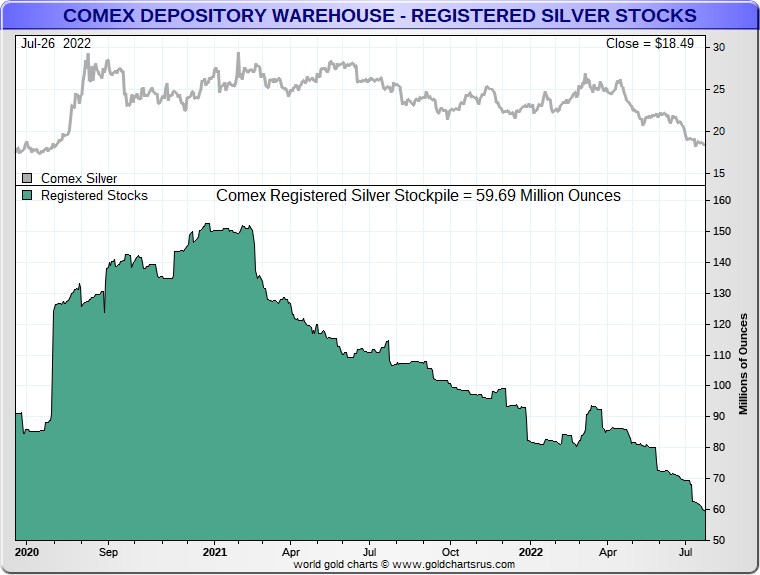

Realistischer betrachtet kann die Tatsache, dass der globale Silbermarkt in diesem Jahr ein Defizit aufweist (die Nachfrage ist größer als das Angebot) - und nachdem er im Jahr 2021 zum ersten Mal seit Jahren ein Defizit aufwies - dazu beitragen, zu erklären, warum die Londoner Silberbestände (und die registrierten Bestände der COMEX) abgebaut werden.

Denn wie jeder weiß, muss der Markt, wenn die Nachfrage größer ist als das Angebot, das Angebot finden, indem er die oberirdischen Bestände anzapft, und zwar sowohl die gemeldeten Bestände (wie die LBMA- und COMEX-Bestände) als auch die nicht gemeldeten Bestände (die Lagerbestände der Verwahrer, die weltweit undurchsichtig und geheim bleiben).

Betrachtet man die Angebots- und Nachfragedaten des Silver Institute, so wächst das physische Silberangebot nur sehr langsam und wird im Jahr 2022 etwa 32.000 Tonnen betragen. Auf der Nachfrageseite steigt die Nachfrage nach Silber in allen Bereichen stark an, von der industriellen Nachfrage über die Nachfrage nach Photovoltaik bis hin zu Schmuck und Silberwaren. Und was die Anlegernachfrage (nach Münzen und Barren) anbelangt, so wird das Jahr 2022 mindestens genauso stark sein wie 2021.

Schlussfolgerung

Ein erneutes Erstarken der Silver-Squeeze-Bewegung mit dem Impuls, physisches Silber vom Markt zu nehmen, würde dem Bullionbankenkartell zweifelsohne wieder echte Kopfschmerzen bereiten. Aus diesem Grund sind die Bullionbank-Papierhändler ständig motiviert, den durch den Papierhandel generierten Silberpreis zu senken, während sie nicht zulassen, dass er zu neuen Mehrjahreshochs über 30 Dollar ausbricht.

Wie Anfang 2021 zu beobachten war, fürchtet sich das Edelmetall-Bankenkartell davor, dass die börsengehandelten Silberfonds einen größeren Anteil der Bestände in den Londoner LBMA-Tresoren verschlingen.

Wenn Sie ein Detektiv wären, könnten Sie sagen, dass dies erklärt, warum der Silberpreis seit Mitte April gefallen ist. Denn seit Mitte April gibt es eine starke positive Korrelation zwischen dem starken Rückgang des Silberpreises und dem starken Rückgang der Silberbestände in den mit Silber unterlegten börsengehandelten Fonds (wie SLV und die Deutsche XTrackers ETFs). Es ist, als ob sie die börsengehandelten Fonds dazu veranlassen, Silber abzustoßen, indem sie einen niedrigeren Silberpreis schaffen, der das Silber buchstäblich aus den börsengehandelten Fonds herausspült.

Dieses Herausspülen dient zwei Zwecken:

a) Es schafft eine negative Psychologie und verhindert, dass börsengehandelte Investoren einen Kaufdruck erzeugen, der das LBMA-Hütchenspiel durchbrechen und zu einer Situation führen könnte, in der nicht genügend Metall in London vorhanden ist, um die börsengehandelte Silbernachfrage zu befriedigen.

b) Es spült vorhandenes Silber aus den börsengehandelten Fonds heraus, das dann zur Deckung der Nachfrage nach physischem Silber, das aus der ganzen Welt kommt, verwendet werden kann.

Jeden Monat veröffentlicht die LBMA am fünften Geschäftstag die LBMA-Silberbestände in den Tresoren für das Ende des Vormonats. Mit der nächsten monatlichen Aktualisierung (für Ende Juli), die am 5. August veröffentlicht wird, wird man gespannt sein, ob die Londoner Silberbestände zum achten Mal in Folge sinken und damit den aktuellen Rekord brechen, oder ob die nächsten Daten (mit ein wenig Nachbesserung durch die LBMA) eine Trendwende herbeiführen und sich dem Trend widersetzen.

© Ronan Manly

BullionStar

Dieser Artikel wurde am 27. Juli 2022 auf www.bullionstar.com und zuvor auf RT.com veröffentlicht und exklusiv für GoldSeiten übersetzt.