Londoner Silberbestände sinken weiter, Metall verlässt LBMA-Tresore

15.09.2022 | Ronan Manly

- Seite 4 -

Da so viel Silber die Londoner Tresore verlässt, können die Silberbestände an der COMEX dies nicht erklären, da das Silber, das London verlässt, nicht in New York auftaucht. Wohin fließt also das Silber, das London verlässt?Ein Wiederaufleben der indischen Silbernachfrage

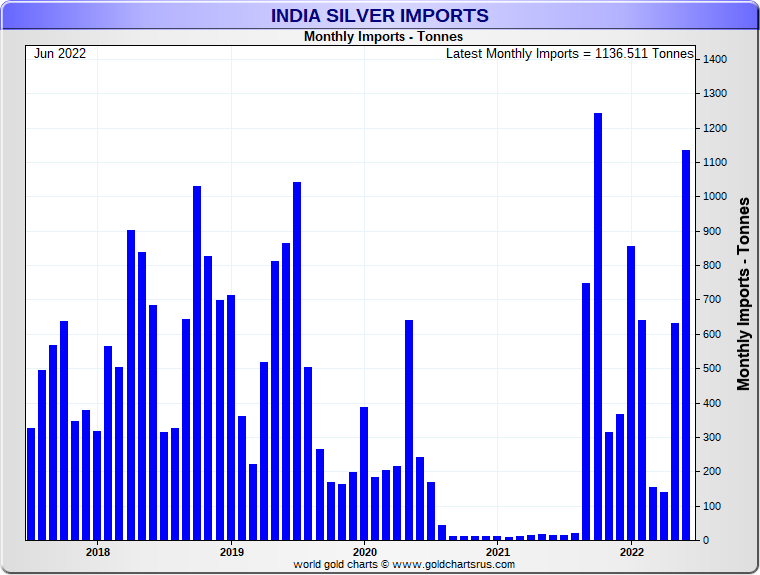

Abgesehen von der starken weltweiten Investitions- und Industrienachfrage nach Silber im Jahr 2022, die vom Silver Institute detailliert beschrieben wird, gibt es jetzt eine enorme neue physische Nachfrage am Rande des Marktes, ein Beispiel dafür ist Indien. Die indischen Silberimporte verzeichnen derzeit einige der höchsten monatlichen Zahlen der letzten Jahre.

Der nachstehende Chart zeigt die Silberimporte nach Indien bis Ende Juni 2022. Während die monatlichen indischen Importdaten mit verschiedenen Verzögerungen vorliegen, besagen Berichte aus Indien auch, dass der Juli ein Rekordmonat war, wie aus dem folgenden Interview mit Metals Focus India hervorgeht.

Schlussfolgerung

Die Existenz von börsengehandelten Silberfonds in London ist der Schlüssel für die Fähigkeit der LBMA-Bullionbanken, den Markt und den Silberpreis zu kontrollieren.

Die LBMA-Bullionbanken bzw. die zugelassenen Teilnehmer der börsengehandelten Fonds scheinen die Londoner Silber-ETFs als Aufstockungsfonds für physisches Silber zu nutzen, um den Markt zu verängstigen, indem sie den Silberpreis auf dem Papier senken und Institutionen und Einzelhändler zum Verkauf von ETF-Anteilen veranlassen, woraufhin die Bullionbanken diese Anteile aufheben und umwandeln, wodurch sie zusätzliches Metall erhalten, das zur Deckung der physischen Nachfrage benötigt wird.

Wenn die physische Silbernachfrage steigt, werden die Bullionbanken versuchen, den Preis zu senken, um Zugang zu dem Silber zu erhalten, das von den ETFs gehalten wird.

Die Bullionbanken wissen jedoch, dass ein höherer Silberpreis im Westen mehr Käufer für börsengehandelte Fonds anlockt, was wiederum dazu führt, dass ein größerer Teil des Silbers in den Tresoren der LBMA von den börsengehandelten Fonds "verlangt" wird.

Die Bullionbanken haben ein großes Interesse daran, den Silberpreis niedrig zu halten, da sie nicht wollen, dass die Nachfrage der börsengehandelten Investoren einen immer größeren Teil der LBMA-Silberbestände verschlingt (wie z.B. Anfang 2021), da dieses Silber dann nicht zur Deckung der Nachfrage anderer Industrien und Investoren (d.h. der weltweiten Nachfrage außerhalb Londons) verwendet werden kann.

Dieser Zirkustrick, bei dem die Bullionbanken alle Teller gleichzeitig in Bewegung halten müssen, funktioniert nur, wenn sie die verschiedenen Nachfragequellen kontrollieren und Silber von den ETFs leihen können. Und das tun sie, indem sie den Silberpreis kontrollieren. Aber da die Nachfrage nach physischem Silber weltweit weiter ansteigt und Silber weiterhin in einem erstaunlichen Tempo aus London abfließt (was Faktoren sind, über die die Bullionbanken die Kontrolle verloren zu haben scheinen), ist dies wieder eine Krisenzeit für die LBMA?

Oder wird die LBMA den Markt erneut in die Irre führen, wie im März 2021, als sie falsche Daten veröffentlichte, die die Londoner Silberbestände um 3.300 Tonnen zu hoch ansetzten, und dann den ganzen April und Anfang Mai 2021 über so tat, als seien die Silberbestände viel höher als sie tatsächlich waren?

Nur die Zeit wird es zeigen, aber da die physische Silbernachfrage auf allen Zylindern brennt und massive Mengen an Silber die Londoner LBMA-Tresore verlassen, wird die Taktik der Goldbullionbanken, einen "Papier"-Silberpreis zu schaffen, der nichts mit der physischen Nachfrage und dem Angebot zu tun hat, immer mehr aufgedeckt.

© Ronan Manly

BullionStar

Dieser Artikel wurde am 12. September 2022 auf www.bullionstar.com und zuvor auf RT.com veröffentlicht und exklusiv für GoldSeiten übersetzt.