Einführung in die Stufensummentheorie und Bärenboxen

01.10.2022 | Mark J. Lundeen

- Seite 3 -

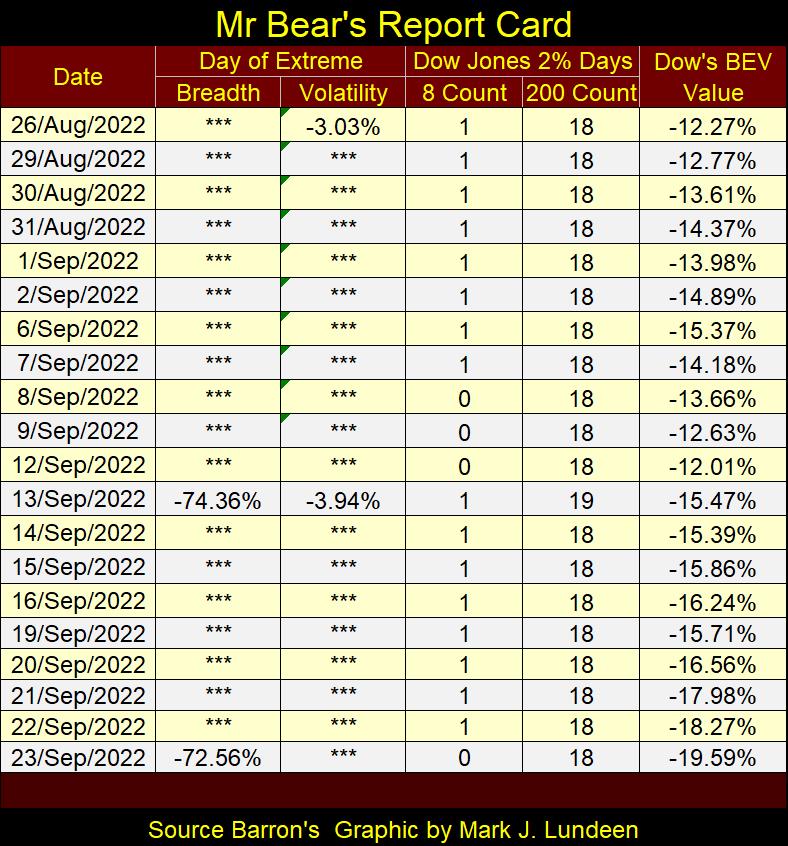

Ein paar weitere negative vierstellige NYSE 52Wk H-L Nets, wie wir sie zum Ende dieser Woche gesehen haben, und wir könnten den Markt an einem kurzfristigen Tiefpunkt und einem möglichen Abprall davon finden. Eine Sache, die für einen noch tieferen Rückgang spricht, bevor wir einen Boden in unserem aktuellen Marktrückgang finden, ist in Mr. Bear's Report Card unten zu sehen. Tiefststände am Markt bringen in der Regel viele extreme Tage mit sich; NYSE 70% A-D Tage (Tage mit extremer Breite) und Dow Jones 2% Tage (Tage mit extremer Volatilität). Dies ist jedoch noch nicht der Fall, wo wir zwei bis vier solcher Tage in einer einzigen Woche sehen.Aber Sie müssen sich nicht die unten stehende Berichtskarte von Herrn Bär ansehen, um zu wissen, wann eine solche Woche stattfindet. Beobachten Sie CNBC. Wenn deren "Marktexperten" stark schwitzen, während sie die Kleinanleger beruhigen und sie davor warnen, in Panik zu verkaufen, weil der Aktienmarkt sich in der Kernschmelze befindet. Sie können sicher sein, dass sich extreme Tage der Volatilität und der Marktbreite in Herrn Bärs Zeugnis unten anhäufen. Manche Dinge ändern sich einfach nie.

Da sowohl der Dow Jones als auch Gold seit Anfang des Jahres in einen Stufensummen-Bärenmarkt eingetreten sind, der Dow Jones nach seinem letzten Allzeithoch vom 4. Januar und Gold nach seinem Scheitern am 8. März, ein neues Allzeithoch zu erreichen, wäre diese Woche ein guter Zeitpunkt, um die Stufensummentheorie zu überprüfen.

Bevor ich jedoch auf die Stufensummen-Bärenbox eingehe, sollte ich zunächst erläutern, was die Stufensumme ist. Die Stufensumme ist eine Vorwärts-Rückwärts-Linie für ein einzelnes Element, deren Eingaben die täglichen Vorwärts- und Rückwärtsbewegungen des einzelnen Elements sind, z. B. der Dow Jones oder die tägliche Preisaktion für den Goldmarkt. Am Ende jedes Artikels habe ich eine Stufensummentabelle für den Dow Jones und den Goldmarkt, die die letzten 25 Tage des Marktes zeigt, einschließlich der täglichen Auf- und Abwärtsbewegungen für ihre Stufensummen.

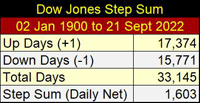

Am Mittwoch, den 21. September, lag die Stufensumme des Dow Jones bei 1603. Wie das zustande kam, zeigt die folgende Tabelle: Seit dem 02. Januar 1900 hat die NYSE 33.145 Handelssitzungen erlebt. Der Dow Jones stieg in 17.374 dieser Sitzungen, während er in 15.771 Sitzungen zurückging. Die Stufensumme ist der Saldo der aufsteigenden und absteigenden Handelstage: 1.603.

Das Erstaunliche ist, dass der Dow Jones, wenn Sie die Stufensumme des Dow Jones (oder eines anderen Index) studieren, sowohl in Bullen- als auch in Bärenmärkten in etwa gleich viel zulegt wie er abfällt. Wie in der obigen Tabelle zu sehen ist, hat der Dow Jones in den letzten 122 Jahren, in denen er gehandelt wurde, von 68,13 Punkten am 02. Januar 1900 bis zu 30.183,78 Punkten am 21. September 2023, nur 1.603 Tage erlebt, an denen er um über 30.000 Punkte gestiegen ist.

Die Stufensumme ist ein Indikator für die Marktstimmung der wichtigsten Marktteilnehmer, nämlich derjenigen, die täglich aktiv handeln, also der professionellen Marktteilnehmer, die mit dem Handel ihren Lebensunterhalt verdienen. Wie alle anderen auch kaufen diese Händler heute, weil sie glauben, dass sie irgendwann in der Zukunft zu einem höheren Preis verkaufen können. Genauso wie sie heute verkaufen, weil sie glauben, dass der Markt irgendwann in der Zukunft einen niedrigeren Preis haben wird.

Es ist richtig, dass der Markt an Tagen, an denen diese Profis als Gruppe kaufen, höher schließt, während er an Tagen, an denen diese Profis als Gruppe verkaufen, fällt. Aus diesem Grund nenne ich die Stufensummenkurve in jedem Stufensummenchart "Markterwartungen".

Die Preiskurve in einem Stufensummen-Chart ist das, was ich als "Marktrealität" bezeichne, denn (aus persönlicher Erfahrung) kann ich bullische Erwartungen an den Markt haben, also kaufe ich. Wenn jedoch die Marktbewertungen sinken, verliere ich in der Realität Geld. In einem Stufensummen-Chart sind die Markterwartungen (Stufensummen-Chart) und die Marktrealität (Kurschart) in der Regel miteinander verbunden. Sie sind miteinander gekoppelt, nicht verschraubt oder verschweißt.

Es gibt also Zeiten, in denen sie auseinanderklaffen, in denen der eine steigt, während der andere sinkt. Aber die überwiegende Mehrheit solcher Entkopplungen zwischen Markterwartung und Realität sind kurzlebige Marktereignisse, weniger als einen Monat, vielleicht zwei, Marktereignisse, die man am besten ignoriert.

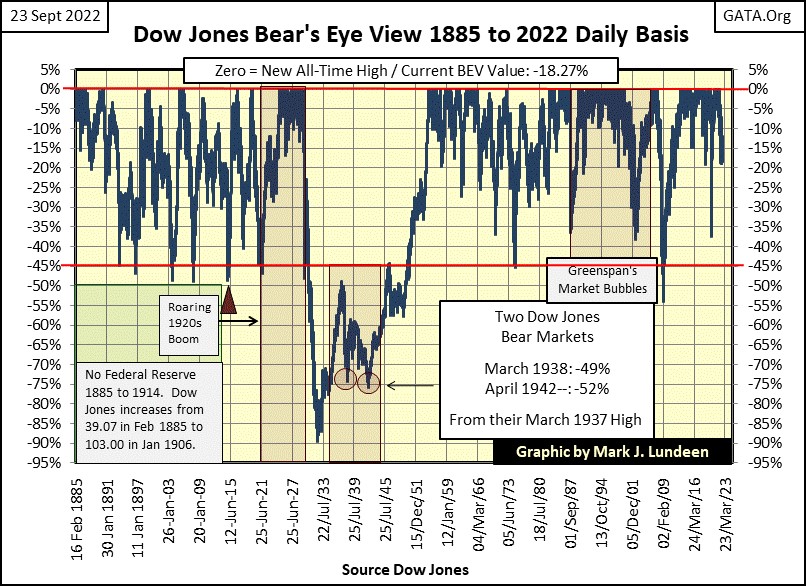

Als obligatorische Nebenbemerkung zum Crash der Großen Depression und der Bärenbox, die sich währenddessen bildete, muss ich den Dow Jones in seinem Bear's-Eye-View-Format durchgehen. Bear's Eye View (BEV) ist die Sicht auf den Markt, wie ihn Herr Bär sieht: Jedes neue Allzeithoch ist nur 0,00% / eine fette Null, auch bekannt als BEV Zero, wert. Alle anderen Tagesabschlüsse, die keine neuen Allzeithochs sind, werden als prozentualer Rückschlag vom vorherigen Allzeithoch registriert.

Die Bear's Eye View eines Marktes komprimiert die Kursdaten eines Marktes auf einen Bereich von nur 100 möglichen Prozentsätzen, wobei jedes neue Allzeithoch als 0,00%, niemals mehr, und totale Auslöschungen in der Bewertung bei -100% liegen. Die BEV-Ansicht des Marktes ermöglicht es uns, die Marktentwicklung von einem Jahrzehnt zum anderen direkt zu vergleichen. Oder für den Dow Jones, von einem Jahrhundert zum anderen.

Der folgende BEV-Chart, bildet die 137-jährige Geschichte des Dow Jones ab. Wer den Dow Jones zu einem seiner Höchststände (BEV-Null) gekauft hat und dann sieht, dass der BEV-Chart bis zur BEV-40%-Linie abfällt, hat einen Verlust von 40% seines investierten Kapitals erlitten. Dies gilt unabhängig davon, ob wir eine BEV-Kurve für das Jahr 1885 betrachten, als der Dow Jones unter 50 lag, oder für das Jahr 2022, mit Dow Jones über 30.000.

Ein Blick auf den Dow Jones anhand seines nachstehenden BEV-Charts offenbart etwas anderes, das nicht allgemein bekannt ist. Von 1885 bis 2022 war es ein solides und bewährtes Kaufsignal, Aktien zu kaufen, nachdem der BEV des Dow Jones auf seine BEV-40%-Linie gefallen war! Die einzige Ausnahme von dieser Regel bildete der Crash während der Großen Depression, als sich ein Wiedereinstieg in den Markt, nachdem der Dow Jones im Oktober 1929 erstmals unter seine BEV-Linie von -40% gefallen war, als fatal erwies, da der Boden unter der Wall Street zu einem Sumpf wurde, der alle verschluckte, die es wagten, "am Boden" eines bodenlosen Marktrückgangs zu kaufen.