Globale Hyperinflation und sozialer Kollaps - Global Weimar ante portas?!

01.12.2022 | Dr. Uwe Bergold

Zumindest der legendäre Hedge-Fonds Elliott von Paul Singer erwartet für die Welt die schlimmste Finanzkrise seit dem Zweiten Weltkrieg, inklusive Hyperinflation und global sozialem Zusammenbruch. Dies wurde unter anderem am 05.11.2022 bei DEUTSCHE WIRTSCHAFTSNACHRICHTEN online publiziert. Wir verfassten zu dieser Problematik einen Marktkommentar, mit der Headline "Global QE + Global Helicopter Money = Global Weimar", bereits am 01.04.2020:

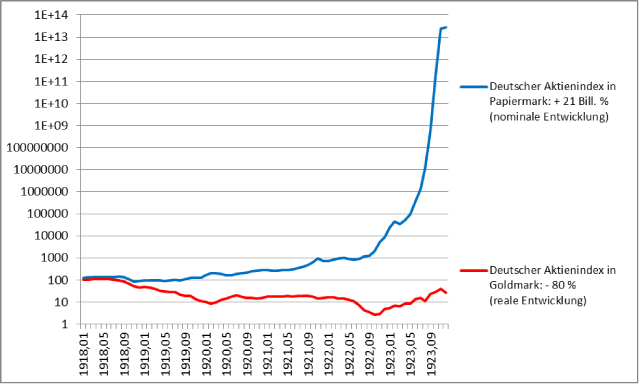

Zumindest der legendäre Hedge-Fonds Elliott von Paul Singer erwartet für die Welt die schlimmste Finanzkrise seit dem Zweiten Weltkrieg, inklusive Hyperinflation und global sozialem Zusammenbruch. Dies wurde unter anderem am 05.11.2022 bei DEUTSCHE WIRTSCHAFTSNACHRICHTEN online publiziert. Wir verfassten zu dieser Problematik einen Marktkommentar, mit der Headline "Global QE + Global Helicopter Money = Global Weimar", bereits am 01.04.2020:"…Wer sich mit der Finanzgeschichte beschäftigt, der weiß, was die Folge dieser "Politik der Notenpresse" war: Der Alptraum der Weimarer Hyperinflation, welcher extremstes Elend und Millionen von Hungertoten verursachte. Bis zu Beginn des Jahres 1923 wurde der Preisanstieg bei Vermögenswerten und Löhnen als Erfolg der Wirtschafts- und Geldpolitik gefeiert (vgl. hierzu die vergangenen 10 Jahre). Erst im Finale, als es plötzlich nicht mehr möglich war, mit seinem Lohn auch nur die Grundbedürfnisse zu befriedigen, wachte das deutsche Volk - in Armut und Elend - auf (siehe hierzu den Deutschen Aktienindex von 01/1918 bis 12/1923 nominal und real in Abb.1) …"

Abb. 1: Deutscher Aktienindex in Papierreichsmark (blau) vs. in Goldreichsmark (rot) von 1918 - 1923

Quelle: GR Asset Management, Dr. Uwe Bergold

Quelle: GR Asset Management, Dr. Uwe Bergold

Im in diesem Jahr von Maik Enders neu aufgelegtem dreiteiligen Sammelband "Vom Gelde" (Vom Gelde 1921, Valuta 1923 und Währungsnot 1923), kann man zur Geldproblematik während der Weimarer Hyperinflation Folgendes lesen:

"… Es wäre manches besser in der Welt, wenn alle gebildeten Menschen wüssten, was "Geld" ist. Denn nicht nur wirtschaftliche Störungen wie Krisen, Kreditnot, Teuerung, sondern auch soziale Übel wie Klassengegensätze und Massenverelendung, ja sogar politische Katastrophen wie Kriege und Revolutionen haben ihre Wurzeln nur allzu oft in der allgemeinen Unkenntnis vom Gelde …"

"… Wir leben im Zeitalter des organisierten Diebstahls, eines so raffinierten Diebstahls, dass der Geschädigte kaum merkt, wie er bestohlen wird, und der Dieb seine Finger gar nicht zu beschmutzen braucht, um fremdes Gut an sich zu bringen …"

"… Währungsverfall bedeutet Verarmung, …, und wir sehen die Symptome des Verarmungsprozesses vor uns, wohin wir auch blicken. In vielfältiger Verkleidung treten die Wirkungen des schlechten Geldes auf: hier als Verelendung der breiten Volksmasse, dort als "Wucher", anderswo als Mangel an lebenswichtigen Dingen wie Brot und Wohnraum …“

Bankensektor als Vorlaufsindikation für eine kollabierende Realwirtschaft?!

Abb. 2: Credit Suisse in SFR (schwarz), Deutsche Bank in EUR (blau), Commerzbank in EUR (rot) seit dem Jahrtausendwechsel bis 11/2022

Quelle: GR Asset Management, Dr. Uwe Bergold

Quelle: GR Asset Management, Dr. Uwe Bergold

Ein nicht unwesentlicher Teil des Bankensektors befindet sich bereits in massiven Turbulenzen. Im medialen Fokus steht derzeit die zweitgrößte Schweizer Bank Credit Suisse. Am 23.11.2022 titelte das Finanzportal finanzen.ch unter anderem "Credit Suisse-Aktie bricht ein"! Vergleicht man die zweitgrößte schweizer mit den beiden größten deutschen börsennotierten Banken, Deutsche Bank und Commerzbank, so zeigt sich doch sehr eindrucksvoll, dass sich das derzeitige Bankenproblem nicht nur auf die Credit Suisse begrenzt (siehe hierzu Abbildung 2).

Alle drei Kreditinstitute liegen, von ihrem Allzeithoch aus bewertet, mit zirka 90 (!) Prozent im Minus. Der Markt bewertet das Eigenkapital der Banken somit aktuell nur mehr auf 10 Prozent des Standes zum Jahrtausendwechsel. Die Hauptursache von Bankeigenkaptilverlusten ist Kreditausfall. Somit eskomptiert der Markt einen massiven zukünftigen Kreditausfall bei den Banken, visualisiert anhand ihrer Börsenkurse (vom Markt bewertetes Eigenkapital), heute bereits mit ein.

Historische Extremdaten im Goldsektor signalisieren - nach 2015 und 2018 - nun aktuell zum dritten Mal ein signifikantes Tief

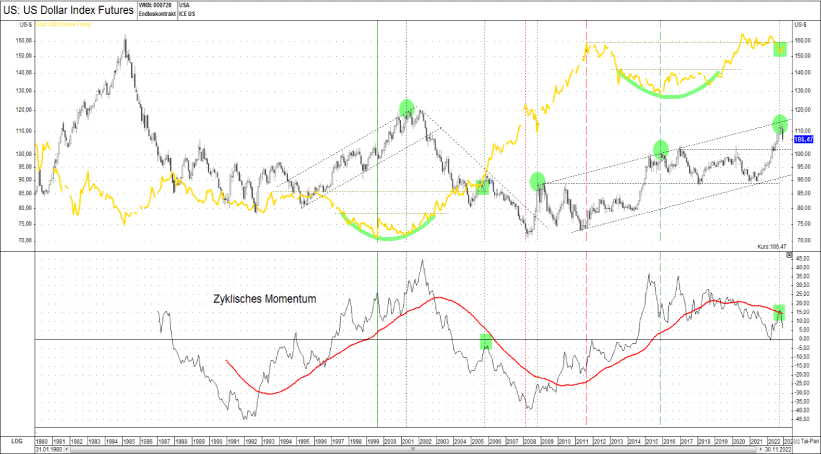

Mit dieser Headline erschien am 01.08.2022 ein Marktkommentar von uns. Nun wird dieses signifikante Tief im Goldsektor auch durch ein Verkaufssignal beim US-Dollar-Index im November 2022 bestätigt (siehe hierzu Abbildung 3).

Abb. 3: US-Dollar-Index (oben schwarz) versus Goldpreis in USD (oben gelb), inkl. zyklischen Momentum des US-Dollar-Index (unten) von 01/1980 bis 11/2022

Quelle: GR Asset Management, Dr. Uwe Bergold

Quelle: GR Asset Management, Dr. Uwe Bergold

Auch die Hedge Fonds (Managed Money), welche nur drei Mal (an den jeweiligen Gold-Tiefs Ende 2015, Mitte 2018 und nun wieder Mitte 2022) in der COMEX-Geschichte "Short" waren, sind nun, Ende November, wieder auf die "Long"-Seite gewechselt (siehe hierzu blaue Linie im unteren Teil von Abbidlung 4), was das Sommer-Tief 2022 eindeutig bestätigt!