Von Frankreich zu den USA: Rentenreformen & Debatte über das Renteneintrittsalter

23.03.2023 | Frank Holmes

Der französische Präsident Emmanuel Macron hat einen mutigen Schritt unternommen und das gesetzliche Renteneintrittsalter in seinem Land von 62 auf 64 Jahre angehoben, womit er das Parlament umging und seine Regierung möglicherweise einem Misstrauensvotum aussetzte. Die unpopuläre Rentenreform ist laut Macron notwendig, um die durch Pandemieausgaben und die europäische Energiekrise verursachten finanziellen Defizite zu beheben. Könnte Frankreichs Rentenreform angesichts der aufmerksamen Beobachtung durch die USA als Blaupause für künftige Änderungen bei der Sozialversicherung dienen?

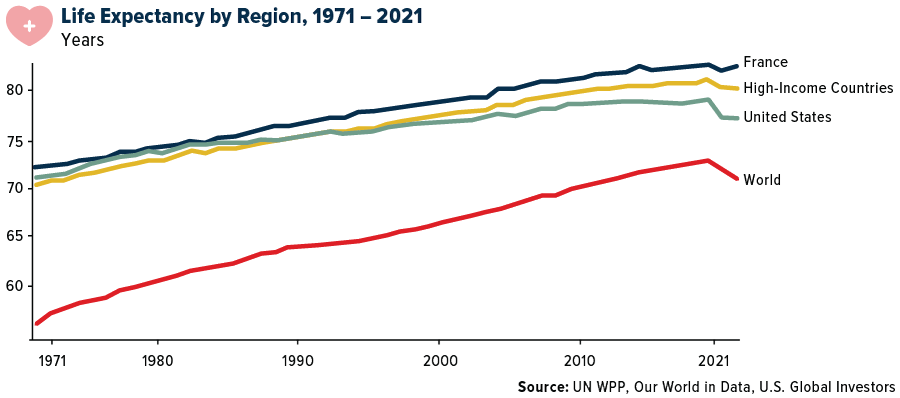

Der französische Präsident Emmanuel Macron hat einen mutigen Schritt unternommen und das gesetzliche Renteneintrittsalter in seinem Land von 62 auf 64 Jahre angehoben, womit er das Parlament umging und seine Regierung möglicherweise einem Misstrauensvotum aussetzte. Die unpopuläre Rentenreform ist laut Macron notwendig, um die durch Pandemieausgaben und die europäische Energiekrise verursachten finanziellen Defizite zu beheben. Könnte Frankreichs Rentenreform angesichts der aufmerksamen Beobachtung durch die USA als Blaupause für künftige Änderungen bei der Sozialversicherung dienen?Ich beneide Macron nicht darum, diese schwierige Entscheidung zu treffen. Die Menschen in Frankreich genießen eines der großzügigsten Rentensysteme in der Europäischen Union (EU). Nach Daten aus dem Jahr 2020 gab Frankreich allein für die Renten unglaubliche 14,7% seines BIP aus. Die Nachhaltigkeit dieses Rentensystems wird jedoch durch den demografischen Wandel bedroht. Das westeuropäische Land hat eine der höchsten Lebenserwartungen der Welt, und die erwarteten Jahre im Ruhestand sind erheblich gestiegen. Nach Angaben der Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD) werden französische Männer im Durchschnitt 23,5 Jahre im Ruhestand verbringen, was nur von den Männern in Luxemburg übertroffen wird. Bei den Frauen stieg diese Zahl auf 27,1 Jahre.

Wie in anderen Ländern mit hohem Einkommen, insbesondere in Europa, ist auch in Frankreich die Geburtenrate im Laufe der Jahre stetig gesunken, was garantiert, dass es weniger Arbeitskräfte geben wird, um eine schnell alternde Bevölkerung zu versorgen. Im Jahr 2021 gab es in Frankreich 10,5 Geburten pro 1.000 Einwohner, gegenüber 13,2 Geburten 30 Jahre zuvor.

Sozialversicherung im Fadenkreuz?

Zweifellos beobachten die amerikanischen Gesetzgeber die politischen Auswirkungen der französischen Rentenreform genau. Wenn die weit verbreiteten Streiks und Demonstrationen ein Hinweis darauf sind, scheint die Zukunft der Regierung Macron in Gefahr zu sein. Die Wahrheit ist, dass die USA möglicherweise vor einer ähnlichen Abrechnung stehen, und Anleger und Sparer müssen darauf vorbereitet sein. 66 Millionen Amerikaner erhalten derzeit monatliche Leistungen von der Sozialversicherung, die, wenn sich nichts ändert, voraussichtlich spätestens 2035 zahlungsunfähig sein wird.

Werfen Sie einen Blick auf die nachstehenden Prognosen des Congressional Budget Office (CBO) zu den Ausgaben für obligatorische Leistungen. Bis 2032 wird der Anteil der Sozialversicherung am BIP der USA von heute etwa 5% auf fast 6% steigen. Die großen Gesundheitsprogramme, einschließlich Medicare und Medicaid, werden einen noch größeren Teil der Wirtschaft ausmachen, da der Anteil der älteren Amerikaner an der Gesamtbevölkerung weiter zunimmt.

Die vernünftigeren Änderungen, die in Erwägung gezogen werden, sind die Anhebung des Renteneintrittsalters, möglicherweise auf 70 Jahre, und die Erhöhung des Jahreslohns, auf den die Sozialversicherungssteuer erhoben wird. Andere Optionen sind die Privatisierung, die natürlich mit einem Investitionsrisiko verbunden ist. Im Jahr 2022 verzeichneten die betrieblichen Altersversorgungspläne in den USA einen Verlust von 19% und blieben damit hinter den öffentlichen Plänen zurück, die laut Pension & Investments um 17% fielen. Ein Jahr zuvor hatten die öffentlichen Pläne mit 18% zweieinhalb Mal so viel eingebracht wie die betrieblichen Pläne.

Nur 15% der Amerikaner leisten einen Beitrag zu einer IRA

Die wichtigste Erkenntnis daraus ist, dass es weder klug noch umsichtig ist, davon auszugehen, dass die Sozialversicherung in ihrer jetzigen Form für einen da sein wird, wenn man in Rente geht. Es ist an der Zeit, dass die Amerikaner eine größere Rolle bei ihrer eigenen Ruhestandsplanung übernehmen. Das könnte sich als schwieriger erweisen als erwartet. Ich war überrascht zu erfahren, dass nur sehr wenige amerikanische Haushalte in eine traditionelle oder Roth IRA einzahlen. Nach Erkenntnissen des Investment Company Institute (ICI) beteiligten sich im Jahr 2022 nur 15% der Haushalte an der Altersvorsorge, was die höchste jährliche Rate in den letzten 15 Jahren darstellt. 26% der Haushalte besaßen eine IRA, leisteten aber keine Beiträge. Alarmierend ist, dass 59% der Haushalte überhaupt keine IRA besitzen.

Indem die Amerikaner bei der Ruhestandsplanung einen praktischeren Ansatz wählen, können sie sich besser auf eine finanziell sichere Zukunft vorbereiten, ihre Abhängigkeit von der Sozialversicherung verringern und potenzielle Risiken im Zusammenhang mit Änderungen am System vermeiden.

© Frank Holmes

U. S. Global Investors

Der Artikel wurde am 20. März 2023 auf www.usfunds.com veröffentlicht und exklusiv für GoldSeiten übersetzt.