Wie eine Zentralbank in der Karibik kürzlich ihr Goldneubewertungskonto zur Deckung von Verlusten verwendete

11.04.2023 | Jan Nieuwenhuijs

- Seite 2 -

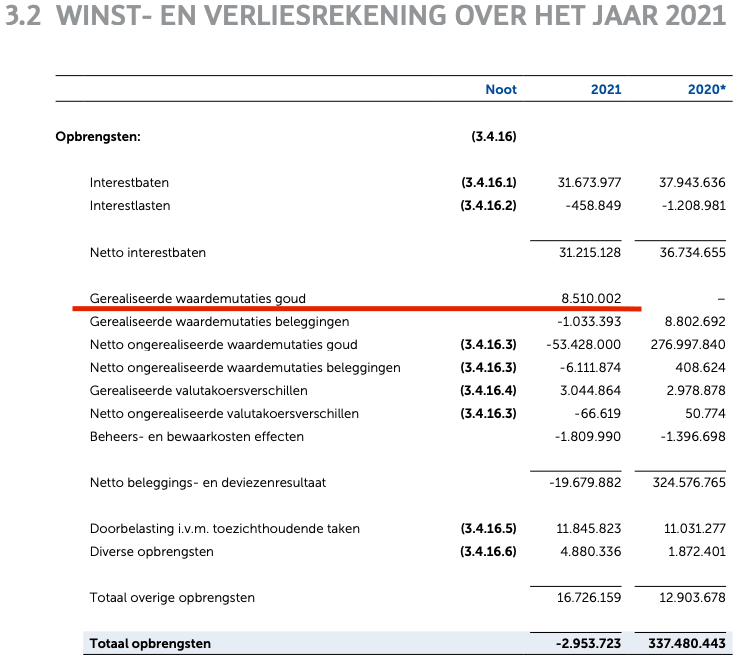

Im Jahr 2021 beschloss die CBCS 2.945 Unzen Gold zu verkaufen und sofort wieder zurückzukaufen, um einen nicht realisierten Gewinn in einen realisierten Gewinn zum Ausgleich von Verlusten zu verwandeln. Der Wert des gehandelten Goldes betrug 9,55 Mio. NAf. Auf Seite 51 des Jahresberichts 2021 ist zu lesen, dass das Metall zu exakt demselben Preis verkauft und zurückgekauft wurde, was bedeutet, dass die Geschäfte außerhalb des Marktes abgewickelt wurden. Der realisierte Gewinn ergibt sich aus dem Wert des gehandelten Goldes (9,55 Mio. NAf) abzüglich des historischen Kaufpreises des gehandelten Goldes (352,05 NAf) mal dem gehandelten Goldgewicht (2.945 Unzen).9,55 Mio. NAf - (352,05 NAf je Unze * 2.945 Unzen) = 8,51 Mio. NAf

Der Gesamtgoldbestand der CBCS hat sich nicht verändert. Die Belastung durch die Goldtransaktionen besteht darin, dass die historischen Anschaffungskosten der gesamten Goldreserven der CBCS um 8,51 Mio. NAf gestiegen sind, was mit anderen Worten bedeutet, dass ihr GRA um 8,51 Mio. NAf** gesunken ist. Die CBCS dämpfte die Verluste, indem sie einen kleinen Teil ihres GRA verwendete, wodurch sie eine gesunde Kapitalposition behielt.

Schlussfolgerung

In meinem letzten Artikel habe ich die These aufgestellt, dass das internationale Währungssystem durch einen wesentlich höheren Goldpreis entschuldet und stabilisiert werden kann. Mehr Gold (ein höherer Wert) in den Bilanzen der Zentralbanken erhöht das Verhältnis von harten Aktiva (Gold) zu internationalen Kreditaktiva (Devisen) und von harten Aktiva zu Kreditverbindlichkeiten. Größere GRAs (mehr Eigenkapital) können verwendet werden, um inländische Staatsanleihen in den Bilanzen der Zentralbanken zu streichen und so die Schuldenlast der Staaten zu verringern. Andere Verluste, wie die bereits erwähnten, können ebenfalls durch GRAs aufgefangen werden.

Damit die Zentralbanken auf ihre GRA zugreifen können, müssen sie entweder die von ihnen selbst aufgestellten Rechnungslegungsvorschriften über Bord werfen oder eine Gegenpartei finden, die Gold (außerhalb des Marktes) verkauft und kauft und Gewinne realisiert. Gewinne können dazu verwendet werden, Verluste zu mindern, und helfen den Zentralbanken, ihre Glaubwürdigkeit zu wahren, indem sie nicht mit negativem Eigenkapital arbeiten.

Was ich oben beschreibe, reimt sich auf eine Aussage des Gouverneurs der Deutschen Bundesbank aus dem Jahr 2018: "Deutschlands [Gold-]Reserven ... sind ein wichtiger Anker, der das Vertrauen in die Werthaltigkeit der Bundesbank-Bilanz stützt. Gold hat im Laufe der Geschichte an Bedeutung gewonnen, zunächst als Zahlungsmittel, später als Stabilitätsgrundlage für das internationale Währungssystem."

Ein Grund dafür, dass die GRAs nicht zum Auffangen von Verlusten verwendet werden dürfen, liegt darin, dass ein sinkender Goldpreis, sobald er vollständig aufgebraucht ist, dazu führt, dass die GRAs negativ werden, was dem Eigenkapital der Zentralbanken schadet. Genau das, was sie zu vermeiden versuchen. Für Zentralbanken wie die DNB und die BuBa, die ihr Gold während des Bretton-Woods-Abkommens zu einem Preis von 35 Dollar je Unze gekauft haben, ist dieses Risiko unerheblich. Der Goldpreis wird nie wieder auf 35 Dollar fallen. Die Zentralbanken können sich auch dafür entscheiden, den Goldpreis zu stützen, um ihre GRAs zu nutzen und nicht zu erleben, dass er ins Negative dreht.

Die Größe der GRAs ist unbegrenzt, da Gold der einzige universell akzeptierte finanzielle Vermögenswert ist, der nicht gedruckt werden kann. Da es in den von den Zentralbanken ausgegebenen Währungen denominiert ist, gibt es keine Begrenzung des Goldpreises und folglich auch keine Begrenzung der Größe der GRAs.

Anmerkungen

*Die Zentralbanken verwenden ihre eigenen Rechnungslegungsvorschriften, und die Begriffe und Definitionen sind nicht einheitlich. Im Vergleich zu meinen früheren Artikeln zu diesem Thema habe ich einige Terminologien angepasst.

**Der durchschnittliche Einkaufspreis der Goldreserven der CBCS stieg von 352,05 NAf je Unze am 31. Dezember 2020 auf 372,3 NAf am 31. Dezember 2021. Die Differenz (20 NAf) multipliziert mit den gesamten Goldbeständen der CBCS (420.395 Unzen) ergibt 8,51 Mio. NAf, was genau dem Betrag entspricht, den die CBCS aus ihrem GRA entnommen hat.

© Jan Nieuwenhuijs

www.gainesvillecoins.com

Dieser Artikel wurde am 05. April 2023 auf www.gainesvillecoins.com veröffentlicht und exklusiv für GoldSeiten übersetzt.