Warum Gold & Silber bald richtig durchstarten könnten...

01.11.2023 | Clive Maund

- Seite 3 -

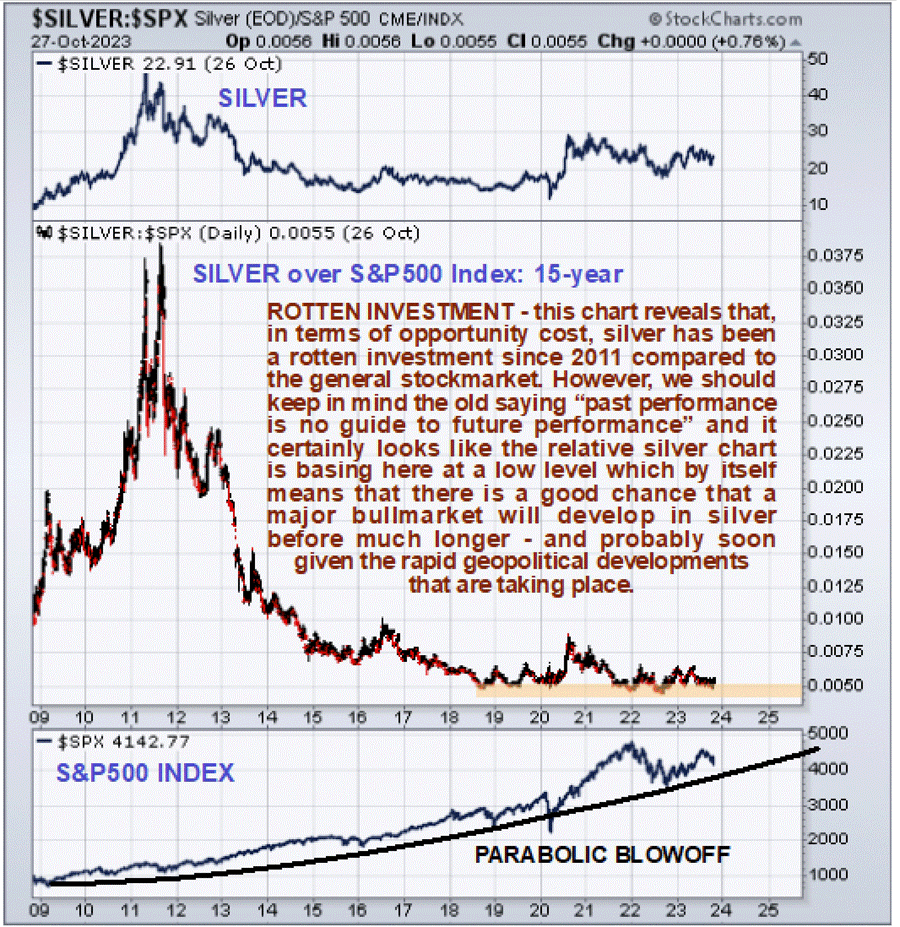

Auf dem 15-Jahres-Chart von Silber im Verhältnis zum Aktienmarkt (S&P500-Index) können wir sehen, dass Silber im Vergleich zu Aktien seit seinem Höchststand im Jahr 2011 eine schlechte Investition war, wobei sich Silber bis 2020 in einem Bärenmarkt befand und das Verhältnis bis jetzt in einem Bärenmarkt geblieben ist.

Allerdings sieht es so aus, als ob das Verhältnis hier auf einem niedrigen Niveau basiert. Dies ist die Art von Chart, die jeden echten konträren Anleger dazu veranlassen würde, aus dem Aktienmarkt auszusteigen und in Silber zu investieren. Der S&P500-Index, der unten in diesem Chart zu sehen ist, scheint nach einer langen parabolischen Ausbruchsbewegung kurz vor dem Einbruch zu stehen, und wenn dies geschieht, könnte er abstürzen.

In diesem Fall ist es jedoch unwahrscheinlich, dass Gold und Silber mit in den Abgrund gerissen werden. Das liegt daran, dass ein Börsencrash von einer Kernschmelze auf dem Schuldenmarkt begleitet wird, der vielleicht sogar vorausgeht, so dass Staatsanleihen keinen sicheren Hafen wie in der Vergangenheit bieten, was vielleicht nicht so überraschend ist, wenn man bedenkt, dass die US-Regierung nachweislich bankrott ist und sich von den Vorgaben der Fed leiten lässt.

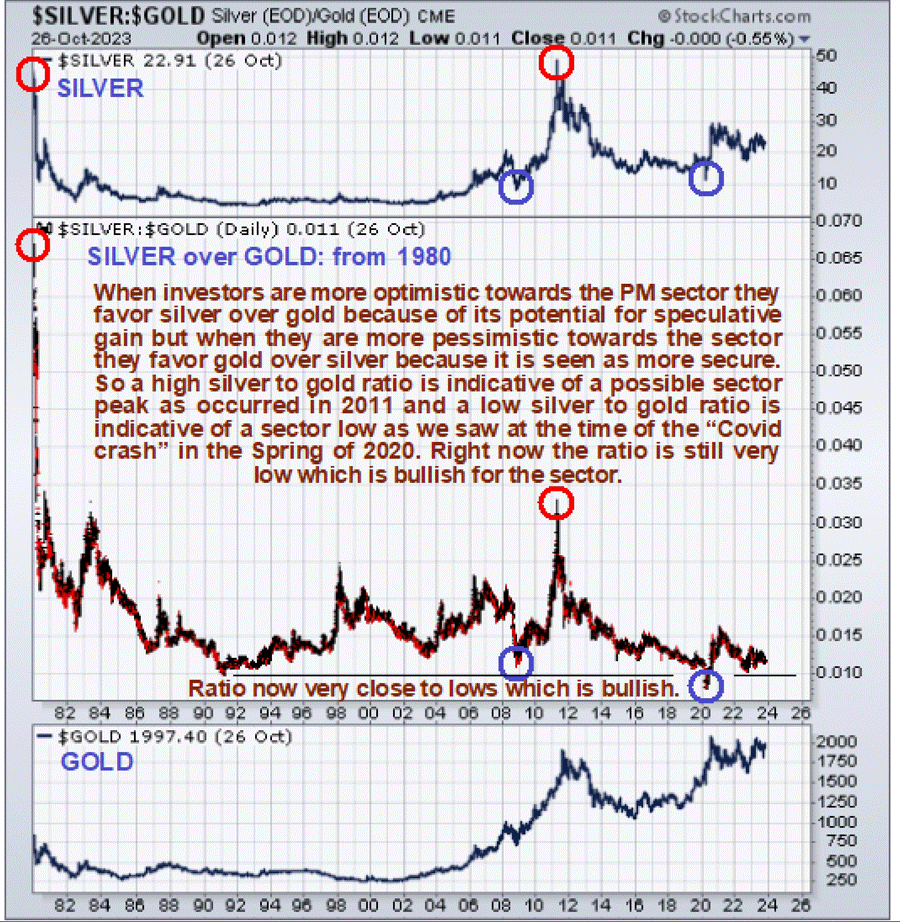

Wir schließen mit einem Ratio-Chart, der als zwingender Beweis dafür angesehen wird, dass der Edelmetallsektor stark unterbewertet ist und viel mehr Aufwärts- als Abwärtspotenzial hat, und zwar mit dem langfristigen Silber/Gold-Ratio-Chart.

Dieser Chart ist sehr einfach zu interpretieren und zu verwenden. Wenn das Verhältnis hoch ist, bedeutet dies in der Regel, dass ein starkes spekulatives Interesse an dem Sektor besteht, was ein Zeichen für einen Höchststand ist. Dies war 1980 der Fall, als das Verhältnis einen extremen Wert erreichte, und in geringerem Ausmaß auch im Jahr 2011.

Wenn das Verhältnis niedrig ist, bedeutet dies, dass das spekulative Interesse gering ist, was ein Zeichen für einen Tiefpunkt ist. Dies war 2003 der Fall, bevor der Bullenmarkt des Sektors in den 2000er Jahren richtig in Gang kam, und dann wieder 2008 nach dem steilen Rückgang, der durch den allgemeinen Marktabsturz von 2008 ausgelöst wurde, und dann kurzzeitig zum Zeitpunkt des Covid-Crashs im Frühjahr 2020, als man für kurze Zeit Öl buchstäblich nicht einmal verschenken konnte.

Wie bereits erwähnt, ist nicht zu erwarten, dass ein Börsencrash die Edelmetalle so stark fallen lässt wie 2008, abgesehen vielleicht von einer kurzzeitigen Kurzschlussreaktion, denn dieses Mal dürfte auch der Schuldenmarkt stark fallen, und es wird wahrscheinlich ein Zusammenbruch des Schuldenmarktes sein, der einen Börsencrash auslöst.

Die Schlussfolgerung ist also, dass die Aussichten für den Edelmetallsektor kaum besser sein könnten.

© Clive Maund

www.clivemaund.com

Der Artikel wurde am 29.10.2023 auf www.clivemaund.com veröffentlicht und in Auszügen exklusiv für GoldSeiten übersetzt.