Mehr goldene (und schwarz-goldene) Indizien: Der Dollar ist reif für die Tonne

18.01.2024 | Matt Piepenburg

- Seite 3 -

Und auch das ist wieder gut für GoldDie Folgewirkungen und Dominoeffekte eines waffenfähig gemachten "Greenback" sind in der Tat außergewöhnlich, denn zum ersten Mal seit Nixons Ausstieg aus dem Goldstandard steigt Gold in den Rang einer Ölwährung auf.

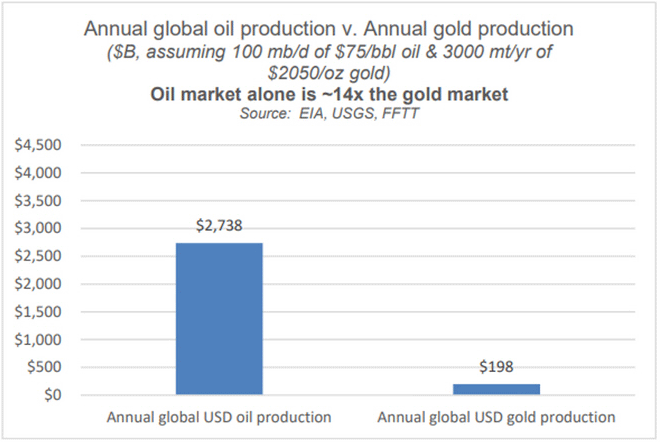

Und in Anbetracht der Kluft zwischen laufender USD-Ölproduktion (massiv) einerseits und laufender USD-Goldproduktion (winzig) andererseits, ist auch das Potenzial für eine historisch signifikante Gold-Neubewertungen so stark (und absehbar) wie die gute alte Lehre von Angebot & Nachfrage.

Wenn ein goldenes Asset mit unbegrenzter Laufzeit, aber begrenztem Angebot auf eine steil steigende Nachfrage trifft, dann geht der Preis dieses Assets schließlich durch die Decke. Wenn hingegen ein unbeliebtes Asset mit begrenzter Laufzeit, jedoch unbegrenztem Angebot – wie eben US-Staatsanleihen – auf eine einbrechende Nachfrage trifft, dann sinkt dieses Asset bis zum Meeresgrund…

Seien Sie sich niedriger Zinsen und besiegter Inflation nicht zu sicher ...

Trotz der jüngsten und krampfhaften Versuche des Federal Open Market Committee, sinkende Zinsen einzuplanen und gleichzeitig den Sieg über die Inflation zu erklären (nachdem mittels steigender Zinsen inoffiziell eine deflationäre Rezession eingeleitet wurde), prognostizieren wir längerfristig ein Szenario mit sinkenden US-Staatsanleihekursen und folglich steigenden Renditen – d.h. auch steigenden Zinsen.

Diese Art von Zinssteigerungen, die am Anleihemarkt bestimmt (und nicht von der Federal Reserve festgesetzt) werden, stehen in schwerem Konflikt mit den Prognosen der Rechnungsbehörde des US-Kongresses (CBD), der für die kommenden 10 Jahre eine Neuemission von US-Staatsanleihen im Umfang von 20 Billionen US$ vorsieht. Hier braut sich der perfekte Sturm zusammen – eine wachsende Schuldenemission trifft auf gestiegene Zinssätze und somit steigende Kosten, die nur dann bezahlbar bleiben, wenn die US-Notenbank zusätzliche USD-Billionen aus dem Nichts schöpft, um Uncle Sams Kneipendeckel zu finanzieren.

Eines leuchtet ein: Derartige Liquidität, die natürlich wieder synthetisch ist (sprich: exorbitantes QE), fördert die Entwertung des ohnehin schon entwerteten USD, anstatt sie zu bremsen (was sehr gut für Gold ist…). Und damit wäre auch gezeigt, dass Hemingway mit seinen schon erwähnten Vorhersagen den Nobelpreis für Wirtschaftswissenschaften viel eher verdient hätte als Bernanke. Hach, an Ironien mangelt es jedenfalls nicht...

Bernankes Arbeit über die Lösung von Schuldenkrisen durch mehr Schulden verdient eher einen Preis für Fiktion als für Mathematik; doch wie man oben sieht, war es Papa Hemingway – der Literat –, der Geschichte und Mathematik viel besser verstand als dieser zu Unrecht vergötterte Zentralbanker...

Alle Anzeichen deuten auf Gold hin

2023 haben wir erlebt, wie Gold Rekordhochs in allen Währungen (auch in US$) markierte, obgleich das Jahr von einem relativ starken US-Dollar, positiven Realzinsen und kräftig steigenden Leitzinsen geprägt war – also Faktoren, die sich traditionell negativ auf den US$-Preis von Gold auswirken. Diese Loslösung von den traditionellen Kennzahlen beruht darauf, dass sich auch die USA von solider Geld- und Außenpolitik losgelöst haben. Das hat unter anderem dazu geführt, dass USD, UST und die US-Regierung heute den Eindruck machen, als stammten sie von Rentier Rudolphs Insel der Nichtsnutz-Spielzeuge und nicht aus einem vertrauenswürdigen Reservewährungsland.

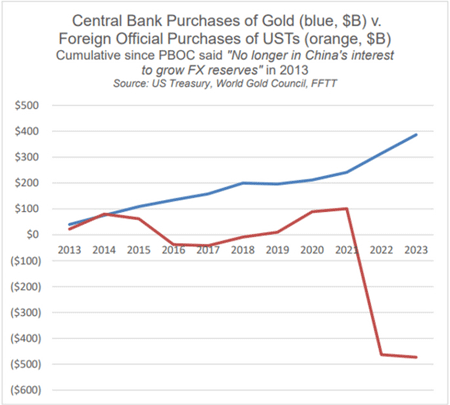

Gold wird weiterhin von diesen traditionellen Parametern abweichen, weil seine Funktion als Nettoverrechnungsmittel im BRICS-internen Handel dazu führt, dass die Problematik positiver bzw. negativer US-Realzinsen an Relevanz verliert – in einer Welt, die sich abwendet von den USA und ihrer kaputten / mit Argwohn betrachteten Währung. Diese harten Fakten werden – zusammen mit den neuen Mega-QE-Maßnahmen, die zur Monetisierung der geplanten, massiven Staatsanleihenemissionen nötig sind – dafür sorgen, dass der US-Dollar zur Stützung der US-Staatsanleihemärkte weiter entwertet wird.

Ludwig von Mises, Ernest Hemingway und David Hume verstanden die Philosophie der Schulden lange bevor der erste Zentralbanker erzeugt wurde. Ihre Warnung lautete: Alle überschuldeten und scheiternden Nationen opfern ihre Währungen, um die eigenen ruinierten "Systeme" zu retten. Damit hatten und haben sie recht. Um es in ungeschönter, aber mathematisch wie geschichtlich bestätigter Form zu sagen: Die in US$ ermittelten Goldpreise werden auch weiterhin deutlich steigen – und zwar aus folgendem einfachem Grund: Trotz seines mächtigen Reservestatus wird der USD nicht aufhören, sich effektiv weiter zu entwerten.

© Matt Piepenburg

Kommerzdirektor bei MAM

Dieser Artikel wurde am 07. Januar 2024 auf www.goldswitzerland.com veröffentlicht.