Brien Lundin: Sie fragen sich also: "Warum Gold?

15.04.2024

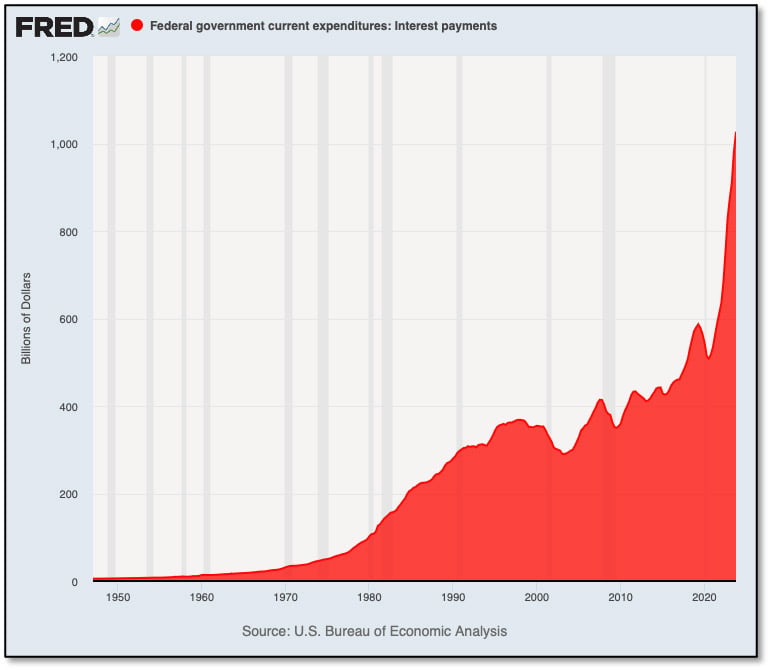

Seit fast 40 Jahren berichte ich über den Goldmarkt und spreche mit Anlegern und Medien darüber, aber noch nie habe ich das Metall so dringend empfohlen wie jetzt. Dafür gibt es drei einfache und zwingende Gründe: Schulden... Schulden... und noch mehr Schulden. Wie ich Ihnen gleich zeigen werde, hat ein Trend, der in den 1960er Jahren seinen Anfang nahm, jetzt sein Endspiel erreicht - den Punkt, an dem die Höhe der angehäuften Schulden völlig unkontrollierbar geworden ist. In den USA zum Beispiel haben die Kosten für den Schuldendienst des Bundes die schockierende Höhe erreicht, die ich schon lange vorausgesagt habe: 1 Billion Dollar an Zinszahlungen.

Seit fast 40 Jahren berichte ich über den Goldmarkt und spreche mit Anlegern und Medien darüber, aber noch nie habe ich das Metall so dringend empfohlen wie jetzt. Dafür gibt es drei einfache und zwingende Gründe: Schulden... Schulden... und noch mehr Schulden. Wie ich Ihnen gleich zeigen werde, hat ein Trend, der in den 1960er Jahren seinen Anfang nahm, jetzt sein Endspiel erreicht - den Punkt, an dem die Höhe der angehäuften Schulden völlig unkontrollierbar geworden ist. In den USA zum Beispiel haben die Kosten für den Schuldendienst des Bundes die schockierende Höhe erreicht, die ich schon lange vorausgesagt habe: 1 Billion Dollar an Zinszahlungen.

Es ist schon schlimm genug, dass wir jährliche Defizite von einer oder zwei Billionen haben, aber jetzt kommen auch noch Zinsen in Höhe von einer Billion hinzu. Jedes Jahr. Die Zinskosten allein sind höher als jeder andere Haushaltsposten, einschließlich der Landesverteidigung! Woher kommt also all dieses Geld? Aus dünner Luft, die mit ein paar Tastendrücken erzeugt wird. Und jeder neu geschaffene Dollar macht jeden anderen Dollar um so viel billiger.

Das Ergebnis ist, dass die USA und andere Industrienationen in einer Schuldenspirale gefangen sind. An diesem Punkt können keine Ausgabenkürzungen, Steuererhöhungen oder Wirtschaftswachstum sie retten. Die einfache Mathematik sagt uns, dass das Endergebnis eine erhebliche Währungsabwertung sein wird, sein muss. Und die Geschichte lehrt uns, dass der einzige sichere Schutz in Gold zu finden sein wird. Um zu verstehen, warum, müssen wir zurückblicken, denn nichts, was wir heute sehen, ist neu.

Was alt ist, ist wieder neu

Im Laufe der Menschheitsgeschichte haben Regierungen immer wieder ihre Mittel überschritten und unüberschaubare Schulden gemacht. Ob es sich nun um militärische Feldzüge, einen verschwenderischen Lebensstil der Herrscher oder um Brot und Spiele für die Massen handelt, übermäßige Schulden sind ein natürlicher Auswuchs der menschlichen Natur und ein beständiges Merkmal von Regierungen seit Menschengedenken. Vom antiken Griechenland und Rom bis heute war die Lösung für diese Schulden immer die gleiche: die Abwertung der Währung.

Wie aus dem obigen Chart hervorgeht, wurde der römische Denar im Zuge der Verschuldung des Reiches kontinuierlich abgewertet. Tatsächlich verlief der Wertverfall der Währung parallel zum Niedergang und schließlich zum Zusammenbruch des Römischen Reiches. Bei antiken Gold- und Silbermünzen wurden die Ränder abgeschnitten und/oder ihr Metallgehalt mit Kupfer oder anderen Metallen entwertet, um billigeres Geld zu schaffen, mit dem die Schulden bezahlt werden konnten. Später, in den so genannten Fiatwährungssystemen, die nicht durch Gold oder Silber gedeckt sind, wurden einfach Papierwährungen in immer größerem Umfang gedruckt, und die Partys gingen weiter.

So wird es auch heute sein. Nach jahrzehntelangem Deficit Spending, bei dem neue Währungen in immer schnellerem Tempo per Computer-Tastendruck in den Finanzministerien und Zentralbanken geschaffen wurden, ist die Verschuldung in den Volkswirtschaften der ganzen Welt auf monströse Höhen angewachsen. Die Schuldenlast ist inzwischen so groß, dass der Dollar - und jede andere Fiatwährung - erheblich abgewertet werden muss, um den realen Wert und die Kosten dieser Schulden zu verringern. Der Grund dafür ist eine einfache Rechnung: Die Kosten für die Bedienung dieser Schulden zu normalen Zinssätzen sind völlig unüberschaubar. Aus diesem Grund müssen die Zinssätze von nun an durchweg unter der Inflationsrate liegen.

Kurz gesagt, die Währungen müssen schneller abwerten (AKA, monetäre Inflation) als die Schuldendienstkosten steigen können. Das Endergebnis ist, dass wir in Zukunft negative reale Zinssätze haben werden, im Wesentlichen so lange, wie das derzeitige Geldsystem in Kraft ist. Und das wird ein äußerst günstiges Umfeld für Gold und Silber sowie für praktisch alle Rohstoffe sein. Dies ist der Hauptgrund, warum wir sicher sein können, dass die Preise für Gold und Silber sowie für Bergbauaktien langfristig viel höher sein werden. Aber es gibt noch weitere Gründe, darunter der grundlegende und unwiderstehliche Trend einer immer lockeren Geldpolitik.

Immer lockerere Geldpolitik...

In den USA, um ein prominentes Beispiel zu nennen, begann der Trend zu übermäßigen Ausgaben mit der "Guns-and-Butter"-Politik der 1960er Jahre. Diese Ausgabenprogramme führten zu beträchtlichen Defiziten, was wiederum zur Schaffung immer größerer Mengen an Dollar führte, da die Federal Reserve die Schulden monetarisierte. Dies veranlasste schließlich Regierungen auf der ganzen Welt, vor allem Frankreich und Großbritannien, die einzig verbliebene Verbindung des Dollars zum Gold zu nutzen: Das "Goldfenster", das es ausländischen Zentralbanken ermöglichte, Dollar gegen Gold aus den US-Goldreserven zu tauschen.

Da die Regierungen wussten, dass der Dollar nicht mehr einen Dollar wert war, begannen sie, ihre Dollar im Tausch gegen Gold an das US-Finanzministerium zu schicken. Der daraus resultierende Abfluss von Gold aus den Tresoren des Finanzministeriums wurde schließlich so groß, dass Präsident Nixon gezwungen war, das Goldfenster am 15. August 1971 "vorübergehend" zu schließen. Wie alle konfiskatorischen Regierungsprogramme erwies sich natürlich auch diese vorübergehende Schließung als dauerhaft. Die wichtigste Auswirkung war jedoch, dass die Federal Reserve dadurch die Möglichkeit erhielt, ihre Politik des leichten Geldes ungehindert fortzusetzen.

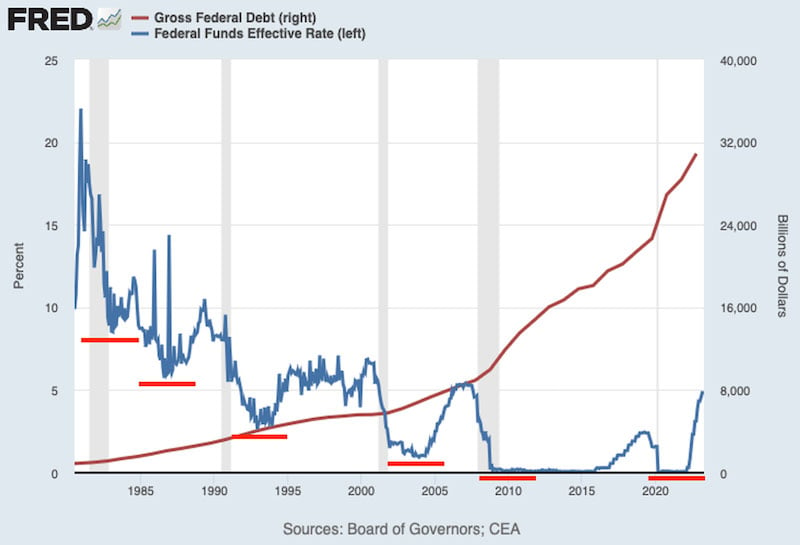

Um es mit den Worten unseres verstorbenen Freundes P.J. O'Rourke zu sagen: "Den Zentralbankern diese Macht zu geben, war so, als würde man Teenagern Whiskey und Autoschlüssel geben." Die galoppierende Inflation in den 1970er Jahren bewies diese Metapher, als die Gouverneure der Fed die US-Wirtschaft schnell in einen bildlichen Graben steuerten. Dank der außerordentlichen Überzeugung und des politischen Willens des Fed-Vorsitzenden Paul Volcker gelang es der Zentralbank, die Inflation unter Kontrolle zu bringen und die Wirtschaft wieder auf Kurs zu bringen. Nachfolgende Fed-Vorsitzende konnten jedoch der Versuchung nicht widerstehen, zu einer Politik des lockeren Geldes zurückzukehren, sobald sich die Wirtschaft abzuschwächen begann. Das Ergebnis ist, wie Sie im nebenstehenden Chart sehen können, eine immer weiter abfallende Treppe von Zinssätzen.

Die roten Linien markieren die Tiefststände der einzelnen Zinssenkungszyklen der Fed. Man beachte, dass nicht nur jeder Tiefpunkt niedriger ist als der vorherige, sondern dass die Zentralbank nie in der Lage war, die Zinssätze auch nur annähernd auf das vorherige Niveau zu "normalisieren". Beachten Sie auch, dass Jahrzehnte immer leichteren Geldes die Anhäufung immer größerer Staatsschulden förderten. Die Zentralbanker selbst wurden süchtig danach, die Zinssätze (die die Kosten des Geldes und damit die Kosten von allem sind) als Reaktion auf jeden Schluckauf in der Wirtschaft immer niedriger zu manipulieren.

Noch schlimmer ist, dass sie dabei auch die Finanzmärkte von der Droge des leichten Geldes abhängig gemacht haben. Das Ergebnis ist, dass die Finanzmärkte derzeit Rekordbewertungen erreichen, wobei dieses Wachstum fast ausschließlich durch das Adrenalin des leichten Geldes angeheizt wird. Im aktuellen Beispiel sind auch massive fiskalpolitische Anreize durch Regierungsprogramme wie das "Inflationsbekämpfungsgesetz" am Werk. Das Endergebnis ist, dass die Märkte und die Wirtschaft an diesem Punkt nicht nur leichtes Geld verlangen, sondern immer leichteres Geld.

Das Problem ist natürlich, dass die absteigende Treppe der Zinssätze nach der großen Finanzkrise 2008 auf den Boden der Tatsachen traf. Und dann kehrten die Zinsen infolge der Covid19-Krise auf Null zurück. Der nächste Schritt, den die Fed alles andere als in Erwägung zieht, wären negative Zinsen. Wenn die Fed negative Zinssätze wirklich nicht als Möglichkeit in Betracht zieht, ist sie die einzige Zentralbank der Welt mit einer solchen Überzeugung.

...und insgesamt mehr Geld

Wären immer niedrigere Zinssätze die einzige Folge dieses Trends, wäre das schon schlimm genug. Aber nach der Krise von 2008 hat die Fed die Dinge mit der "quantitativen Lockerung" auf ein neues Niveau gehoben. Mit ihren Programmen QE1, 2 und 3 dehnte die Federal Reserve ihre Bilanz auf ein bis dahin unvorstellbares Niveau von über 4,5 Billionen Dollar aus. Und auch wenn Beamte beteuerten, dass diese neue Geldschöpfung nicht inflationär sei, weil ein Großteil der Käufe "sterilisiert" wurde, sollte man nicht vergessen, dass jeder Cent dieser Staatsanleihen Staatsausgaben unterstützte, die bereits in die Wirtschaft geflossen waren, mit entsprechenden Multiplikatoreffekten.

Und diese neuen Dollar wurden in einem atemberaubenden Tempo geschaffen. Wie zuvor versuchte die Fed, ihre Politik nach einigen Jahren zu normalisieren, konnte aber nur ihre Bilanz auf etwa 3,7 Billionen Dollar und den Leitzins auf knapp unter 2,5% zurückführen. Ihre Normalisierungsversuche führten dazu, dass der US-Aktienmarkt einen Wutanfall bekam, der eindrücklich verdeutlichte, dass eine Normalisierung niemals möglich sein würde, ohne das finanzielle Kartenhaus zum Einsturz zu bringen, das durch die immer lockerer werdende Geldpolitik errichtet worden war.

Also griff die Fed im August 2019 schnell wieder auf QE zurück (obwohl sie dies vehement bestritt). Und dann kam die Covid19-Pandemie... und die Dinge wurden wirklich verrückt. Natürlich eskalierte die US-Zentralbank alle bisherigen Maßnahmen auf neue Rekorde, verdoppelte die Fed-Bilanz fast sofort auf fast 7,5 Billionen Dollar und setzte die Zinssätze wieder auf Null... und das alles, bevor die großen Steuerprogramme für zusätzliche Ausgaben in Billionenhöhe in Kraft traten.

Der Goldpreis stieg in die Höhe, als diese Rettungsprogramme umgesetzt wurden, denn Gold ist ein Prognosemechanismus: Das Metall sah die inflationären Folgen voraus. Und die kamen wie vorhergesagt: Die von der Regierung ermittelte Inflationsrate (die nach allgemeiner Auffassung die tatsächliche Rate unterschätzt) stieg auf über 9%. Unerwartet war dabei die Entschlossenheit der Federal Reserve unter der Leitung des Vorsitzenden Jerome Powell, den Inflationsdruck mit dem wohl härtesten Zinserhöhungszyklus der modernen Geschichte zu bekämpfen.

Was hat Gold also während dieser strengen geldpolitischen Straffung getan? Es legte über 400 Dollar je Unze zu. Offenbar hat Gold wieder einmal nach vorne geschaut. Und das tut es auch weiterhin, denn der Preis ist in Erwartung einer eventuellen Zinssenkung durch die Fed auf ein neues Allzeithoch gestiegen. Diese Zinssenkungen sind, wie oben erwähnt, absolut... mathematisch... notwendig, da es viel zu teuer ist, die derzeitigen Schulden zu annähernd normalisierten Zinssätzen zu bedienen. Die Zinssätze müssen sinken, und das werden sie auch. Die Geldpolitik muss zur Lockerung zurückkehren, und das wird sie auch. Der Dollar und alle anderen Fiatwährungen müssen abgewertet werden, und das werden sie auch. Und der Goldpreis wird in diesen Währungen steigen, um diejenigen zu schützen, die es besitzen.

Gold besitzen - zur Versicherung und zum Gewinn

Unterm Strich muss jeder Anleger, der ein gewisses Maß an Vermögen angehäuft hat, dieses Vermögen durch den Besitz von Gold und Silber schützen. Das Wesen des Goldes besteht darin, dass es Sie vor der Abwertung Ihrer Währung schützt. Es steht für Freiheit - Ihre Unabhängigkeit von der unvermeidlichen Zerstörung Ihres Vermögens durch die Politik der Regierungen. Betrachten Sie Gold als Versicherung, aber nicht gegen etwas, das passieren könnte, sondern gegen etwas, von dem Sie wissen, dass es passieren wird. Sie schließen eine Hausratversicherung ab, aber Sie rechnen nicht wirklich damit, dass Ihr Haus in Brand gerät.

Aber Gold schützt Sie vor etwas, das unvermeidlich ist: der Abwertung Ihrer Währung. Außerdem ist Gold die einzige Versicherung, bei der Sie die Prämie nur einmal zahlen müssen. Die Lektion der Geschichte - und die jüngsten Trends - sprechen dafür, dass Sie diese goldene Versicherungsprämie bald zahlen sollten, wenn Sie es nicht schon getan haben.

© Brien Lundin

Der Artikel wurde am 11. April 2024 auf www.gold-eagle.com veröffentlicht und exklusiv für GoldSeiten übersetzt.