NYSE-Margin-Schulden

14.06.2024 | Mark J. Lundeen

- Seite 3 -

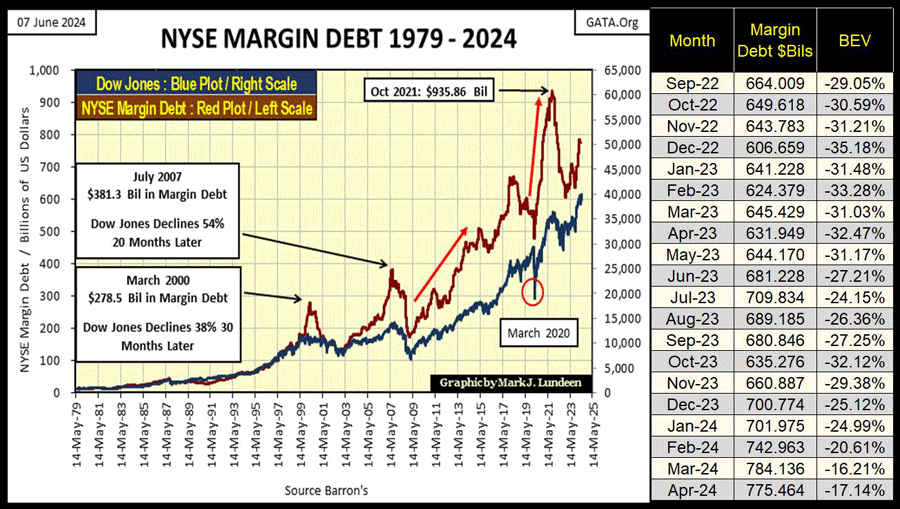

Ein wichtiges Markthoch, von dem aus der NASDAQ-Bankenindex zum Ende dieser Woche um 29,88% gefallen ist. Wenn ich mir den Markt und die Wirtschaft so ansehe, ist die schlechte Performance der Banken kein gutes Zeichen für die Zukunft. Ich habe mich schon eine Weile nicht mehr mit der NYSE Margin Debt befasst, also lassen Sie uns einen Blick auf den unten stehenden Chart werfen. Oben erwähnte ich, dass November 2021 ein wichtiges Markttop war, was Sinn macht, da die Margin Debt an der NYSE (unten) im Oktober 2021 ihr letztes Allzeithoch erreichte. Es braucht Geld, um einen Markt steigen zu lassen, und im Chart unten sehen wir, wie Geld (Margin Debt) seit dem Flash Crash im März 2020 in den Markt fließt. Dieses Geld stammte aus dem idiotischen Nicht-QE4, das, wie Sie sehen können, "die Marktbewertung stabilisierte". Seit Oktober 2021 sind die Margin-Schulden zurückgegangen, ebenso wie der Dow Jones, aber nicht signifikant. Seitdem hat der Dow Jones wieder neue Allzeithochs erreicht, beginnend im Dezember 2023, als die NYSE-Margin-Schulden in den Aktienmarkt flossen.

Frage? Wird die NYSE-Margenverschuldung erneut neue Höchststände erreichen? Wenn ja, wie wird sich der Dow Jones dabei verhalten. Die Antwort auf die erste Frage lautet: Ich weiß es nicht, aber es würde mich nicht überraschen, wenn es so wäre. Es ist einfach eine Tatsache, dass die Öffentlichkeit umso eher bereit ist, ihre zinsbullischen Marktpositionen auf dem Höhepunkt eines Marktes zu nutzen, je höher der Markt steigt. Was den Dow Jones anbelangt, so wird er solange steigen, bis die Blase platzt.

Im Mai 1979 beliefen sich die Margin-Schulden der NYSE auf nur 11,13 Milliarden Dollar. Im April 2024 betrugen sie 775,45 Mrd. Dollar und lagen damit 17,14% unter ihrem Höchststand im Oktober 2021. Das sind alles vom FOMC geschaffene Kredite, aber die Margin-Schulden steigen nur, weil die Anleger ihre Broker bitten, ein Margin-Konto für sie zu eröffnen, um Aktien auf Margin zu kaufen, was bei einem Markthoch wirklich dumm ist.

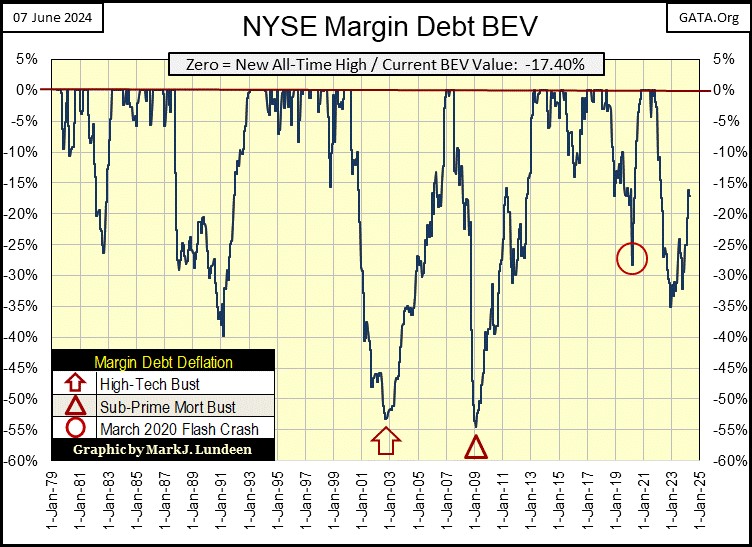

Schauen wir uns die Margenverschuldung der NYSE an, die oben im BEV-Chart unten dargestellt ist, das die Margenverschuldung in Bezug auf die Allzeithochs und die prozentualen Rücknahmen von diesen Allzeithochs betrachtet. Die unten stehenden BEV-Daten sind eine weitere Möglichkeit, Bullen- und Bärenmärkte zu betrachten;

• Bullenmärkte: Kredite fließen in den Aktienmarkt,

• Bärenmärkte, wenn Kredite aus dem Aktienmarkt fließen.

Ich habe schon oft darauf hingewiesen, dass unser aktueller Bullenmarkt im August 1982 begann, als der Dow Jones das letzte Mal unter 800 notierte und die Margin-Schulden der NYSE um mehr als 25% zurückgeführt wurden (siehe Abbildung unten). Von diesem Tiefpunkt des Dow Jones und der Margenverschuldung aus trat der Dow Jones in die erste Phase dieses massiven Bullenmarktes ein: der Bullenmarkt bei Fusionen und Übernahmen (M&A), die durch den Film Wall Street bekannt wurde.

Wie bei allen Bullenmärkten trieb die Kreditvergabe durch das Federal Reserve System die Marktbewertungen in den Himmel. Insider, die Zugang zu den vom FOMC gewährten Krediten hatten, die über die großen Banken an der Wall Street geleitet wurden, überfielen Unternehmen, die an der Börse gehandelt wurden, oder machten feindliche Übernahmen, wie sie damals genannt wurden.

Diese Plünderer plünderten dann die Pensionsfonds der erbeuteten Unternehmen und verkauften alles, was sich schnell liquidieren ließ, so dass jeder, der etwas auf sich hielt, eine Menge Geld verdiente. Das ging so bis August 1987, als der Boom der Fusionen und Übernahmen zusammenbrach, gerade als Alan Greenspan als idiotischer Primat des FOMC kam und die Banken und Insider rettete.

Der endgültige Nullpunkt der Margenverschuldung dieser M&A-Blase (TZ = letztes Allzeithoch eines Bullenmarktes) war im September 1987; im März 1991 wurde sie um 40% zurückgenommen. Danach begann die NASDAQ-Hightech-Blase, die sich in einem Anstieg der Margenverschuldung auf neue Allzeithochs niederschlug. Die NASDAQ-High-Tech-Blase erreichte im März 2000 ihren TZ bei den Margin-Schulden, von wo aus die Margin-Schulden des Aktienmarktes bis August 2002 um satte 53% abgebaut wurden.

Dies war ein großer Bärenmarkt. Einige Spekulanten in der Hightech-Branche begingen an diesem Tiefpunkt des Bärenmarktes Selbstmord, eine Tatsache, die von den Kommentatoren auf CNBC kommentiert wurde. Es ist eine Sache, sein ganzes Geld auf dem Markt zu verlieren. Eine andere Sache ist es, sein ganzes Geld am Markt zu verlieren und seinem Broker immer noch eine erdrückende Summe zu schulden, weil man mit Margin-Schulden an einem Markthoch spekuliert hat.

Da Idioten nun einmal Idioten sind, konnten sie den Markt nicht schuldenfrei lassen, und so begann die Blase der Blasen auf dem Subprime-Hypothekenmarkt. Die TZ der NYSE für die Subprime-Hypothekenblase fand im Juli 2007 statt. Der Dow Jones erreichte seinen Höchststand im Oktober 2007. Sowohl der Dow Jones als auch die Margin Debt schrumpften bis Anfang 2009 und fielen beide um etwa 55% gegenüber ihren Höchstständen von 2007.