NYSE-Margin-Schulden

14.06.2024 | Mark J. Lundeen

- Seite 4 -

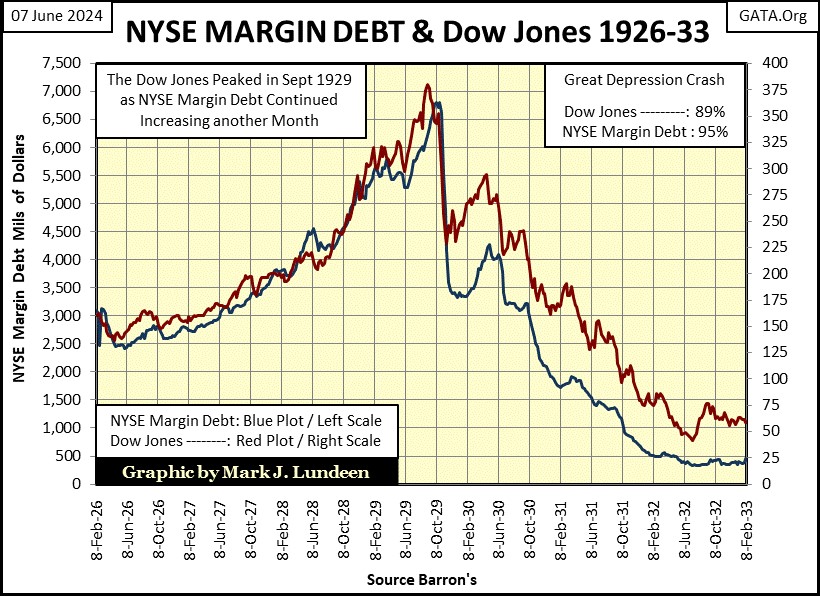

Ab Anfang 2009 begannen die Idioten mit drei QEs, die sowohl den Dow Jones als auch die NYSE-Margin-Schulden auf neue Allzeithochs brachten, BEV-Nullen im obigen Chart. Seit März 2009 haben wir noch kein ernsthaftes deflationäres Marktereignis erlebt. Im März 2020 wäre es fast so weit gewesen, aber die Idioten waren schnell dabei, die Marktbewertungen" an den Aktien- und Anleihemärkten mit ihrem Nicht-QE4 zu stabilisieren. Es ist nur eine Frage der Zeit, bis Herr Bär der Wall Street wieder einen Besuch abstattet, und wenn er das tut, frage ich mich, ob die alte Masche, die Märkte mit massiver Geldinflation zu überschwemmen, ein weiteres Mal funktionieren wird? Wie schlimm könnte es werden, wenn es den Idioten nicht gelingt, die "Marktbewertung" in dem bevorstehenden deflationären Marktereignis zu stabilisieren? Ich bin der Meinung, dass der bevorstehende Bärenmarkt genauso schlimm werden könnte wie der Zusammenbruch der Märkte während der Großen Depression. Der folgende Chart zeigt sowohl den Dow Jones (rote Grafik / rechte Skala) als auch die Margin Debt der NYSE (blaue Grafik / linke Skala) während des Bullenmarktes in den 1920er Jahren und des Bärenmarktes in den 1930er Jahren.

Wird dieser bevorstehende Bärenmarkt so schlimm sein wie der in den 1930er Jahren, mit einem Rückgang des Dow Jones um 89% und einer Verschuldung von 95%? Lieber Gott, ich bete, dass es nicht so schlimm wird.

Nicht nur in der Finanzwelt finden wir Idioten in der "Politik". Die "Besten und Klügsten" in der "Umweltpolitik" haben einen großen Vorstoß für Elektrofahrzeuge gemacht, um gasbetriebene Autos für den Individualverkehr zu ersetzen. Das große Problem mit Elektroautos ist, dass je mehr die Öffentlichkeit über Elektroautos erfährt, desto weniger wollen sie sie haben, und das aus guten Gründen.

Sie können Feuer fangen, und was für ein Feuer sie verursachen! Die Feuerwehr kann so viel Wasser auf ein brennendes Elektroauto spritzen, wie sie pumpen kann, aber es wird so lange brennen, bis der Akku vollständig entladen ist. Ich war bei der Marine; ich weiß, wie ein Lichtbogenschweißgerät aussieht. Man schaut nie in einen Lichtbogen, weil man dabei blind werden kann. Ein brennendes Elektrofahrzeug ist ein riesiger Lichtbogenschweißer, der so viel UV-Strahlung abgibt, dass alles im Umkreis von ein paar Metern ebenfalls in Flammen aufgeht.

Hier ist eine BEV-Tabelle für Silber, die bis 1970 zurückreicht. Es wird selten erwähnt, aber das letzte Allzeithoch von Silber, sein Terminal Zero (TZ), liegt immer noch im Januar 1980, also vor 44 Jahren! Während des Bärenmarktes für Edelmetalle von 1980 bis 2001 sank die Bewertung von Silber um 92%, ein Marktrückgang, der größer war als der des Dow Jones während des Crashs der Großen Depression. Im April 2011 verfehlte Silber ein neues Allzeithoch (BEV-Null) um wenige Cent (siehe BEV-Chart unten). Während des Flash-Crashs im März 2020 fiel es dann ohne ersichtlichen Grund um 75%. In den letzten vier Jahren hat Silber jedoch immer wieder zugelegt.

Wenn ich mir den nachstehende Chart ansehe, die die Bewertungslücke von Silber im Jahr 2024 zeigt, habe ich das Gefühl, dass Silber einen weiteren Anlauf in die Geschichtsbücher unternimmt, und zwar weit über sein letztes Allzeithoch von 48,70 Dollar, das vor vielen Jahrzehnten erreicht wurde. Natürlich sind auf dem Weg dorthin ein paar Preiskorrekturen zu erwarten.

Aber nicht unbedingt. Betrachtet man den nachstehende Chart, so ist der Silberpreis von Januar 2011 bis April 2011, also in nur drei Monaten, von der BEV-Linie (-60%) bis kurz vor die BEV-Null-Linie (0% = neues Allzeithoch) nach oben geschossen, und zwar fast ohne jegliche Korrektur. In Dollar je Unze ausgedrückt: von 26,81 Dollar am 25. Januar auf 48,54 Dollar am 29. April, ein Plus von 21,73 Dollar (81%) in nur 67 COMEX-Handelssitzungen. Wenn der Bullenmarkt bei Gold und Silber wieder zu einem heißen Markt wird, an dem ein erheblicher Anteil an verwaltetem Geld und öffentlichen Geldern beteiligt ist, könnte sich dies wiederholen, und vielleicht sind kurzfristig sogar noch größere Gewinne bei Silber möglich, vielleicht auch bei Gold.