Warum Rohstoffe wie Silber, Öl & Gold inmitten der Inflation in die Höhe schnellen

10.07.2024 | Frank Holmes

Wenn Sie in der vergangenen Woche für die Verpflegung am vierten Juli zuständig waren, haben Sie wahrscheinlich einen Preisanstieg festgestellt. Nach Angaben der American Farm Bureau Federation sind die Kosten für ein typisches Festessen zum Unabhängigkeitstag für 10 Personen in diesem Jahr auf 71,22 Dollar gestiegen, das sind 5% mehr als im Vorjahr und satte 30% mehr als vor fünf Jahren.

Wenn Sie in der vergangenen Woche für die Verpflegung am vierten Juli zuständig waren, haben Sie wahrscheinlich einen Preisanstieg festgestellt. Nach Angaben der American Farm Bureau Federation sind die Kosten für ein typisches Festessen zum Unabhängigkeitstag für 10 Personen in diesem Jahr auf 71,22 Dollar gestiegen, das sind 5% mehr als im Vorjahr und satte 30% mehr als vor fünf Jahren.Das mag nicht viel erscheinen, aber diese Inflation hat eine verstärkende Wirkung auf die Rohstoffe. Untersuchungen von Goldman Sachs zeigen, dass ein Anstieg der US-Inflation um 1 Prozentpunkt in der Vergangenheit zu einem realen Renditegewinn von 7 Prozentpunkten bei Rohstoffen geführt hat. Der gleiche Auslöser führte bei Aktien und Anleihen zu einem Rückgang um 3 bzw. 4 Prozentpunkte.

Diese Daten belegen das Potenzial von Rohstoffen als Inflationsabsicherung. In Zeiten steigender Preise behält ein Engagement in Sachwerten wie Silber, Öl und Gold seinen Wert oft besser als Papierwerte. Ich erwähne Silber, Öl und Gold deshalb, weil sie in der ersten Hälfte des Jahres 2024 die beste Performance bei den Rohstoffen erzielten. Sehen wir uns an, was diese Trends antreibt und was sie für Anleger bedeuten könnten.

Das vierte Jahr des Marktdefizits von Silber könnte eine Chance sein

Spitzenreiter ist Silber, das in der ersten Jahreshälfte um fast 22,5% gestiegen ist. Das "Gold des armen Mannes" beweist seinen Wert, angetrieben durch ein globales Angebotsdefizit und eine steigende Nachfrage. Bereits im Januar prognostizierte das Silver Institute, dass die weltweite Silbernachfrage im Jahr 2024 mit 1,2 Milliarden Unzen einen Rekordwert erreichen wird, was einem Anstieg von 1% gegenüber dem Vorjahr entspricht. Dieses Wachstum wird vor allem durch industrielle Anwendungen angeheizt, insbesondere im boomenden Solarenergiesektor.

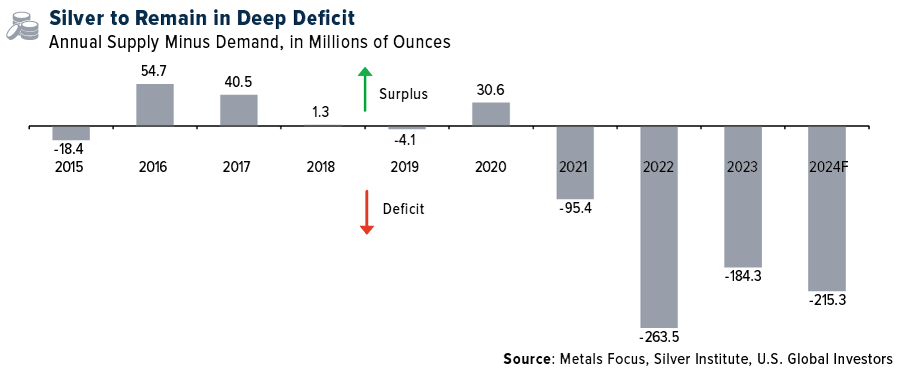

Wir haben das vierte Jahr in Folge ein strukturelles Marktdefizit bei Silber zu verzeichnen. Es wird erwartet, dass sich das Defizit um 17% auf 215,3 Mio. Unzen ausweiten wird. Treue Leser sollten wissen, was passiert, wenn die Nachfrage das Angebot übersteigt - die Preise steigen.

Die kommende Ölschwemme?

Der Ölpreis, mit einem Plus von 13,8% unser zweitbester Wert, beweist weiterhin sein Durchhaltevermögen in der Weltwirtschaft. Trotz der zunehmenden Elektrifizierung bleibt die Ölnachfrage robust. Einem neuen Bericht der Internationalen Energieagentur (IEA) zufolge stehen wir vor einem wichtigen Wendepunkt. Die weltweite Ölnachfrage, die im Jahr 2023 im Durchschnitt knapp über 102 Millionen Barrel am Tag lag, wird sich gegen Ende dieses Jahrzehnts voraussichtlich bei 106 Millionen Barrel am Tag einpendeln. Dieses Plateau in der Nachfrage fällt mit einem prognostizierten Anstieg der weltweiten Ölproduktion zusammen, insbesondere bei den Nicht-OPEC+-Produzenten.

Die Auswirkungen dieser Prognose sind tiefgreifend. Wir blicken in eine Zukunft, in der die Ölvorräte ein Ausmaß erreichen könnten, das es außerhalb der Pandemie nicht gegeben hat. Dieses potenzielle Überangebot könnte einen Abwärtsdruck auf die Ölpreise ausüben. Es ist erwähnenswert, dass der Ausblick der IEA im Gegensatz zu einigen anderen Prognosen steht. Goldman Sachs Research beispielsweise geht davon aus, dass die Ölnachfrage bis 2034 weiter steigen und möglicherweise 110 Millionen Barrel pro Tag erreichen wird. Als Haupttreiber werden die steigende Nachfrage aus den asiatischen Schwellenländern und der petrochemischen Industrie genannt.

Goldman sieht 2.700 Dollar für Gold am Horizont

Zu guter Letzt sei noch auf Gold verwiesen. Das gelbe Metall glänzte im Jahr 2024 mit einem Anstieg von 12,8% seit Jahresbeginn und übertraf damit viele wichtige Anlageklassen. Diese Leistung ist angesichts der hohen Zinsen und des starken US-Dollar besonders beeindruckend - Bedingungen, die normalerweise ein schwieriges Umfeld für Gold schaffen.

Was ist der Grund für die Widerstandsfähigkeit des Metalls? Es ist ein perfektes Zusammentreffen mehrerer Faktoren: anhaltende Käufe durch die Zentralbanken, starke Investitionsströme aus Asien, stetige Verbrauchernachfrage und anhaltende geopolitische Unsicherheiten. In seinem Halbjahresausblick schätzt der World Gold Council (WGC), dass allein die Nachfrage der Zentralbanken mindestens 10% zur Wertentwicklung von Gold im Jahr 2023 und möglicherweise rund 5% im bisherigen Jahresverlauf beigetragen hat.

Mit Blick auf die Zukunft hat Goldman ein optimistisches Ziel von 2.700 Dollar je Feinunze für Gold bis zum Jahresende gesetzt. Das wäre ein Anstieg von etwa 16% gegenüber dem derzeitigen Niveau. Die solide Nachfrage der Zentralbanken der Schwellenländer und der asiatischen Haushalte wird als Haupttreiber angeführt.

Viele Anleger, mich eingeschlossen, schätzen das Potenzial von Gold als Absicherung sowohl gegen Inflation als auch gegen geopolitische Risiken. Es könnte einen Puffer gegen potenzielle Volatilität an den Aktienmärkten bilden, insbesondere wenn die Handelsspannungen eskalieren. Darüber hinaus könnte Gold weiter steigen, wenn die Sorgen über die Schuldenlast der USA zunehmen oder wenn es unter einer neuen Regierung zu einer Änderung der Politik der Federal Reserve kommt.

In der zweiten Hälfte des Jahres 2024 bietet der Rohstoffmarkt weiterhin interessante Möglichkeiten. Die industrielle Nachfrage nach Silber, vor allem im Bereich der grünen Energie, bietet ein überzeugendes Wachstumspotenzial. Öl bleibt trotz des weltweiten Trends zu erneuerbaren Energien eine wichtige Ressource, insbesondere für die Schwellenländer. Und Gold, der ewige sichere Hafen, beweist weiterhin seinen Wert in unsicheren Zeiten.

© Frank Holmes

U. S. Global Investors

Der Artikel wurde am 8. Juli 2024 auf www.usfunds.com veröffentlicht und exklusiv für GoldSeiten übersetzt.