Rückläufige Verbraucherpreise und Zinssenkungsfantasie befeuern Goldpreis

11.07.2024 | Markus Blaschzok

- Seite 2 -

Trotz der Zuflüsse im Juni und Mai, die die Verluste der globalen Gold-ETFs im Jahresvergleich auf 6 Mrd. USD (-120 Tonnen bzw. -3,9%) begrenzten, bleibt dies das schlechteste erste Halbjahr seit 2013. Europa und Nordamerika verzeichneten in der ersten Jahreshälfte hohe Abflüsse, während Asien Zuflüsse verbuchte. Die aggregierten Bestände verharren nahe dem niedrigsten Stand seit 2020. Die Investitionen aus Asien, insbesondere von chinesischen und indischen Investoren, spielten im ersten Halbjahr 2024 eine bedeutende Rolle und trugen zum Anstieg der Bestände der Gold-ETFs in China und Indien sowie zu höheren Handelsvolumina an der Shanghaier Börse bei.Zinssenkungen in den entwickelten Märkten könnten die Nachfrage nach Gold nochmals stärken, da niedrigere Zinsen die Opportunitätskosten für den Besitz von Gold senken. Eine anhaltend hohe Inflation würde jedoch die Hoffnung auf Zinssenkungen zerstören und den Goldpreis tendenziell belasten, da Zinssenkungen bereits eingepreist wurden. Weitere Risiken für den Goldpreis im zweiten Halbjahr sind ein möglicher Rückgang der Käufe der Zentralbanken, sowie potenzielle Gewinnmitnahmen asiatischer Investoren.

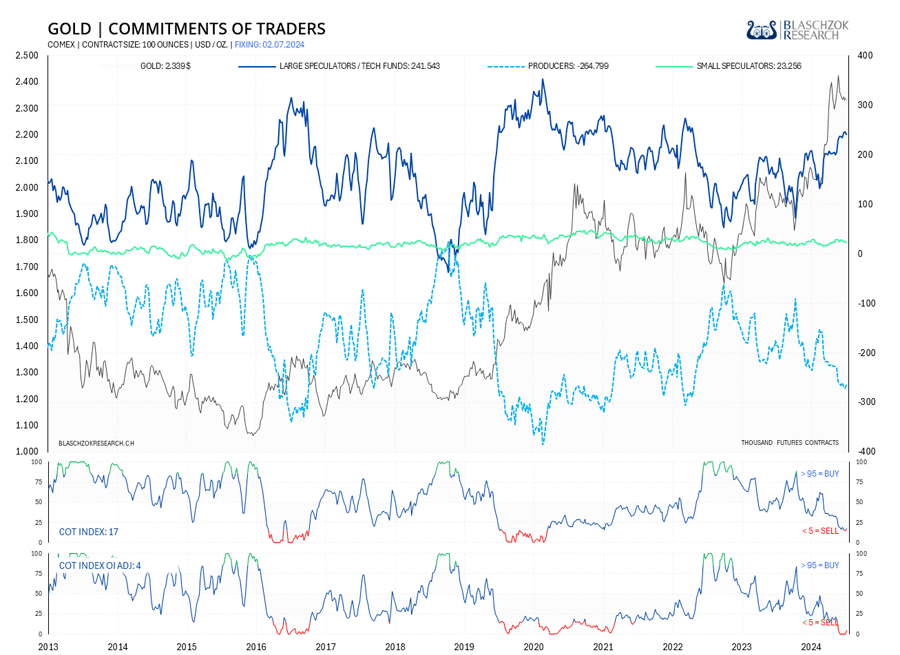

Sollte die physische Investmentnachfrage nicht unvermindert stark bleiben, könnte die stärkste spekulative Long-Position am US-Terminmarkt seit vier Jahren eine starke Korrektur nach sich ziehen, wie die neuesten Daten der US-Terminmarktaufsicht CFTC zeigen. Dieses Damoklesschwert schwebt weiterhin über dem Goldmarkt.

Sollte das Angebot am physischen Markt stärker als die Nachfrage im zweiten Halbjahr sein, droht eine Liquidierungswelle am Terminmarkt, die eine deutliche Korrektur des Goldpreises nach sich ziehen würde. Angesichts dieser Daten scheint das bullischte Szenario für den Goldpreis die Fortsetzung der Konsolidierung auf dem aktuell hohen Preisniveau zu sein, innerhalb einer Handelsspanne zwischen 2.880 $ und 2.440 $ je Feinunze, wobei das Risiko einer Preiskorrektur unvermindert hoch bleibt.

Interessant ist auch, dass die großen vier Händler an der COMEX zuletzt ihre Shortpositionen massiv ausgebaut haben und nun bei Gold und Silber historisch hohe Shortpositionen halten, was in den letzten Jahrzehnten immer ein kurzfristiges Warnsignal für Investoren im Goldmarkt war. Dies deutet darauf hin, dass die großen Spieler eine Liquidierung des Terminmarktes im Rahmen einer Korrektur erzwingen könnten, um in einer Verkaufspanik ihre Shorts mit Gewinn wieder an die dann zittrigen Hände abzugeben.

Das Sentiment war seit Jahren nicht mehr so bullisch, was die historisch hohe Longposition der Spekulanten am US-Terminmarkt verdeutlicht

Auch der Ausbruch einer Rezession mit einem starken Einbruch des Aktienmarktes würde den Goldpreis zumindest kurzfristig belasten, bis die Notenbanken mit dem Drucken von Geld darauf reagieren. Insgesamt bleibt Gold ein wichtiger Bestandteil in diversifizierten Anlageportfolios, insbesondere angesichts der anhaltenden wirtschaftlichen und geopolitischen Unsicherheiten. Kurzfristig gibt es über den Sommer hinweg einige Risiken für den Goldpreis, doch bis Jahresende könnte der Goldpreis bereits neue Allzeithochs erreichen.

Die Österreichische Schule der Nationalökonomie betrachtet Gold als natürlichen Schutz gegen Inflation und Währungsabwertung. Die expansive Geldpolitik und die massive Erhöhung der Geldmenge durch die Zentralbanken in den letzten 15 Jahren haben das Vertrauen in das Papiergeld untergraben. Gold, mit seiner begrenzten Verfügbarkeit und seiner historischen Rolle als Wertaufbewahrungsmittel, bietet eine stabile Alternative und erlebt aktuell eine Renaissance.

Die steigende Nachfrage der Zentralbanken nach Gold kann als Versuch gewertet werden, ihre Währungsreserven zu diversifizieren und sich gegen die Risiken der Fiat-Währungen abzusichern. Zudem ist der steigende Goldpreis ein Signal für die Märkte, dass die wirtschaftlichen und geopolitischen Unsicherheiten zunehmen, was immer mehr Investoren dazu veranlasst, sich in sicherere Anlagen wie Gold zu flüchten.

Das unverminderte Tempo, mit dem die Staatsschulden wachsen, sowie die anhaltend hohe Inflation und die damit verbundene Entwertung des Geldes unterstreichen die Notwendigkeit, Vermögen in realen Werten wie Gold zu sichern. Die langfristigen Perspektiven für den Goldpreis bleiben positiv, insbesondere in einem Umfeld, in dem das Vertrauen in die Stabilität der Fiat-Währungen sukzessive abnimmt.

GFEX stellt erste Platin- und Palladium-Futures-Kontrakte Chinas vor

Am 9. Juli 2024 enthüllte die Guangzhou Futures Exchange (GFEX) während der Shanghai Platinum Week (SPW) die ersten Platin- und Palladium-Futures-Kontrakte Chinas. Diese neuen, in Renminbi denominierten Kontrakte stellen einen bedeutenden Meilenstein für die globalen Märkte der Platingruppenmetalle (PGMs) dar und bieten chinesischen Marktteilnehmern neue Möglichkeiten zur Absicherung von Preisrisiken.

Die neuen Produkte umfassen zwölf monatliche Kontrakte, die im Gegensatz zu den üblichen vierteljährlichen Kontrakten eine erhöhte Flexibilität und häufigere Abrechnungsmöglichkeiten bieten. Teilnehmer können entweder ihre Positionen ausgleichen oder bei Ablauf der Kontrakte die Lieferung der Metalle anfordern.

Diese Futures-Kontrakte bieten Unternehmen in China einen neuen Mechanismus zur Absicherung gegen Preisrisiken, was bisher nicht frei zugänglich war. Dies könnte dazu beitragen, die Prämien für Platinprodukte zu senken. Die neuen Futures-Kontrakte in China werden zu einer erhöhten Marktliquidität führen. Ein transparentes und liquides chinesisches Marktsegment könnte dazu führen, dass die Preise an westlichen Börsen stärker durch die Entwicklungen in China beeinflusst werden, insbesondere da China einer der größten Verbraucher von Platin ist. Eine erhöhte Nachfrage in China könnte zu einem allgemeinen Preisanstieg führen, der auch die Preise an westlichen Börsen beeinflusst.