Pause und Suche nach neuer Margin

11.08.2024 | Christian Vartian

Mangelteuerung herrscht weiter vor, total falsch "Inflation" genannt und entstanden ist die Mangelteuerung aus Geopolitik und nicht wegen Geldpolitik. Preissteigerungen der letzten Jahre beruhten ausschließlich auf Mangelteuerung.

Mangelteuerung herrscht weiter vor, total falsch "Inflation" genannt und entstanden ist die Mangelteuerung aus Geopolitik und nicht wegen Geldpolitik. Preissteigerungen der letzten Jahre beruhten ausschließlich auf Mangelteuerung.US-Konsumentenpreisindex steht derzeit mit minus 0,1% offiziell deflationär, der PCE frisch mit +0,1% ganz leicht positiv, das Zinsniveau im Geldmarkt unverändert bei 5,5% im USD. Bei uns immer und in all ihren Facetten wird Liquidität behandelt, gemessen, analysiert.

Nach deren Implosion über das vergangene Wochenende können Sie nun bei guten, anderen Volkswirten auch Kommentare zum "Carry Trade" lesen, ein Thema, dass ansonsten dort nie behandelt wird. Dies ist begrüßenswert, das Thema zu erwähnen, aber es reicht nicht, sich ab und zu und nur bei Implosionen und nur im Nachhinein und dann nur mit einer kleinen Facette des Liquiditätsphänomens – eben mit dem Carry Trade – zu beschäftigen.

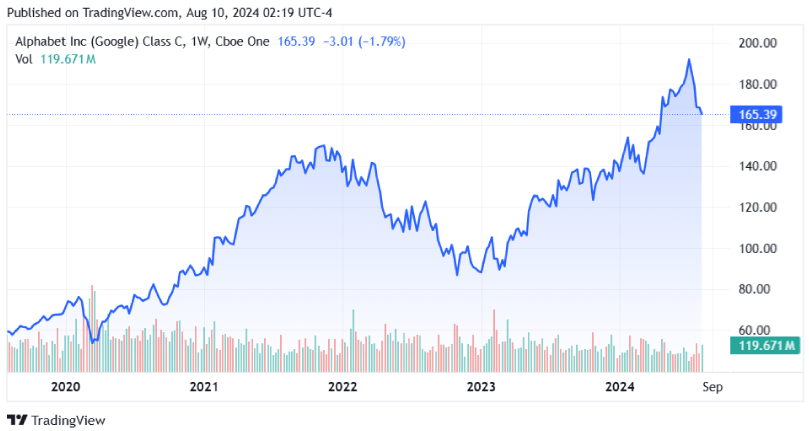

Ob Google

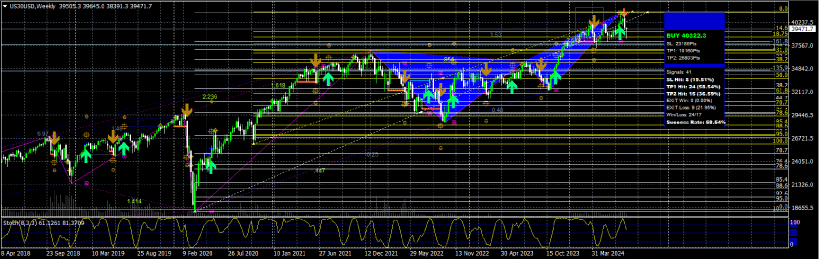

oder auch Aktienindizes wie hier der Dow Jones

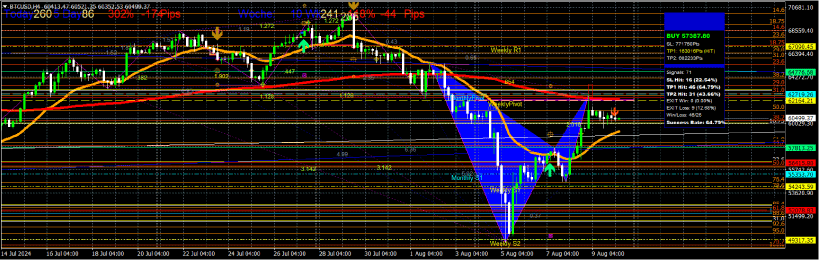

oder sogar der BitCoin

ja, da stecken auch Fremdwährungskredite drinnen, die mit billig verzinster Währung, also nicht mit USD, gehebelt auch Sachwerte kauften. Das ist ein Teil der Kenntnis von Liquidität, nur genau genommen ist das gar nicht der "Carry Trade". Der "Carry Trade" kommt zusätzlich hinzu und ist ein Kreisspiralphänomen innerhalb der Forderungswelt (diese besteht aus Anleihen und Geld).

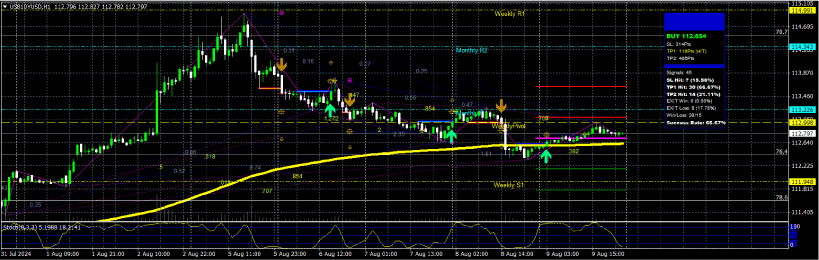

Das wirkliche Problem sehen Sie daher hier: (10-J US-Staatsanleihe)

1) Die Rendite dieser Anleihen ist niedriger als der Geldmarktzins in USD. Folglich kann nicht gewinnbringend mit ausgeborgten USD diese Staatsanleihe gekauft und gehalten werden.

2) Die US-Zentralbank betreibt sowohl QT und verkauft weiter Bestände dieser Staatsanleihen in den Markt hinein und sorgt dafür, dass der Geldmarktzins mit 5,5% in USD höher bleibt als die derzeitige Rendite dieser Staatsanleihen.

3) Viele politische Maßnahmen haben dazu geführt, dass ausländische Staaten mit Eigenkapital diese Staatsanleihen nicht mehr als Reserve kaufen wollen, da man enteignet werden könnte.

Wer soll also das überbordende Volumen der wegen der rapiden Neuverschuldung der USA galoppierenden Emission neuer Staatsanleihen der Treasury dann kaufen?

DER CARRY TRADE!

Der echte Carry Trade besteht aus: Ausborgen zu Geldmarktzins plus Aufschlag in der Währung A, dann wechseln in die Währung B und dann damit hoch rentierende Staatsanleihen in dieser Währung B kaufen UND VON DER ZINSDIFFERENZ LEBEN.

Und wenn der aufhört: Gute Nacht! zumindest falls das Ende des Carry Trades hier unter gleichzeitig aufrechten Bedingungen 1) bis 3) stattfände.

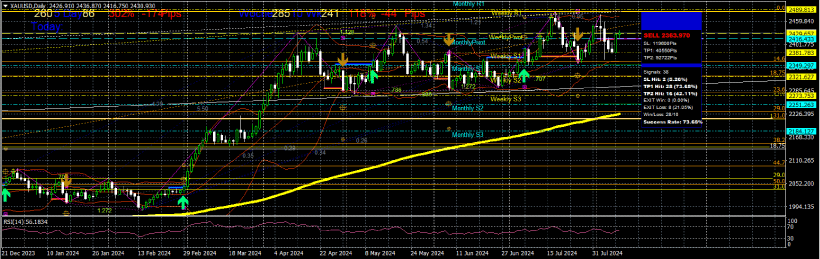

Got Gold?

© Mag. Christian Vartian

vartian.hardasset@gmail.com

Das hier Geschriebene ist keinerlei Veranlagungsempfehlung und es wird jede Haftung für daraus abgeleitete Handlungen des Lesers ausgeschlossen. Es dient der ausschließlichen Information des Lesers.