Globale Märkte reagieren auf Abschwächung des japanischen Yen-Carry-Trade

14.08.2024 | Frank Holmes

Am vergangenen Montag erlebten globale Aktien und digitale Vermögenswerte einen dramatischen Ausverkauf, da die Auflösung des japanischen Yen-Carry-Trade die Märkte verunsicherte. Der S&P Global Broad Market Index (BMI), der die Performance von mehr als 14.000 Aktien aus aller Welt misst, fiel um 3,3% und erlebte damit den schlechtesten Handelstag seit über zwei Jahren. Der Tokioter Aktienindex (TOPIX) fiel um 20% und erlebte damit den größten dreitägigen Einbruch seiner Geschichte. Der Bloomberg Galaxy Crypto Index stürzte sogar um 17,5% ab.

Am vergangenen Montag erlebten globale Aktien und digitale Vermögenswerte einen dramatischen Ausverkauf, da die Auflösung des japanischen Yen-Carry-Trade die Märkte verunsicherte. Der S&P Global Broad Market Index (BMI), der die Performance von mehr als 14.000 Aktien aus aller Welt misst, fiel um 3,3% und erlebte damit den schlechtesten Handelstag seit über zwei Jahren. Der Tokioter Aktienindex (TOPIX) fiel um 20% und erlebte damit den größten dreitägigen Einbruch seiner Geschichte. Der Bloomberg Galaxy Crypto Index stürzte sogar um 17,5% ab.Als Anleger, der im Laufe der Jahrzehnte zahlreiche Marktstürme überstanden hat, glaube ich, dass es wichtig ist, die zugrunde liegenden Ursachen dieser Bewegungen und die Lehren, die sie für uns bereithalten, zu verstehen. Bei Carry Trades werden Kredite in einer Niedrigzinswährung wie dem japanischen Yen oder dem Schweizer Franken aufgenommen und die Erlöse in höher verzinste Anlagen anderswo investiert. Diese Strategie war angesichts der langjährigen Nullzinspolitik der Bank of Japan (BOJ) äußerst profitabel.

Die jüngste Zinserhöhung durch die BOJ hat diesen Geschäften jedoch einen Strich durch die Rechnung gemacht und zu einer raschen Aufwertung des Yen gegenüber dem US-Dollar geführt. Wie viele von Ihnen wissen, kann eine starke Landeswährung den Aktienmarkt des betreffenden Landes unter Druck setzen, da exportierte Waren weniger wettbewerbsfähig werden.

Der Anstieg des Yen spiegelt vergangene Finanzkrisen wider

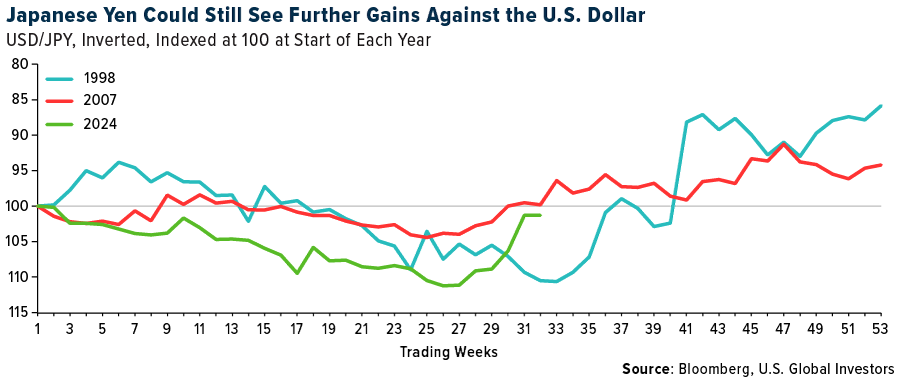

Die Aufwertung des Yen spiegelt vergangene Episoden wider, wie z. B. den Zusammenbruch des Hedgefonds Long-Term Capital Management (LTCM) im Jahr 1998 und die Subprime-Hypothekenkrise im Jahr 2007, bei denen der Yen gegenüber seinem Tiefstand um 20% an Wert gewann. Anfang August hatte der Yen gegenüber dem US-Dollar bereits über 10% an Wert gewonnen.

Nach dem Ausverkauf nahm die BOJ ihre restriktive Haltung zurück, und der stellvertretende Gouverneur Shinichi Uchida versprach, angesichts der Marktinstabilität von weiteren Zinserhöhungen abzusehen. Dies dürfte kurzfristig für eine gewisse Erleichterung sorgen, aber die weitergehenden Auswirkungen der Erholung des Yen und der Auflösung der Carry Trades werden die Märkte wahrscheinlich weiterhin beeinflussen.

Angesichts dieser Entwicklungen mahne ich zur Vorsicht. Die Geschichte zeigt, dass die Auflösung noch nicht abgeschlossen ist. In einem Bericht vom 9. August geht JPMorgan davon aus, dass die Rückabwicklung etwa zur Hälfte abgeschlossen ist. Darüber hinaus rechnen die Finanzmärkte mit mehreren Zinssenkungen der Federal Reserve in diesem Jahr, was die Abschwächung der Carry Trades noch verschärfen könnte. In einem solchen Szenario ist es ratsam, vorsichtig zu sein, wenn es darum geht, "den Preisnachlass zu kaufen".

Bitcoin-Volatilität stellt das Narrativ des digitalen Goldes in Frage

Während die Aktienkurse abstürzten, weckte das Verhalten von Bitcoin großes Interesse. Der weltweit größte digitale Vermögenswert fiel am vergangenen Montag um bis zu 17% - zum ersten Mal seit Februar fiel er kurzzeitig unter 50.000 Dollar - bevor er einen Teil seiner Verluste wieder aufholte und den Tag mit einem Minus von 8% beendete. Im Gegensatz dazu fiel der Goldpreis an diesem Tag um knapp über 1%.

Der Ausverkauf von Bitcoin unterstreicht einen wichtigen Punkt: Obwohl Bitcoin oft als "digitales Gold" angepriesen wird, gibt es einige, die glauben, dass sich die Kryptowährung in Zeiten von Marktstress erst noch als stabiler Wertaufbewahrer beweisen muss. "Obwohl es sich sowohl bei Gold als auch bei Bitcoin um Nullkupon-Instrumente mit begrenztem Angebot handelt, weist [Bitcoin] nicht die Wertaufbewahrungseigenschaften von Gold auf", so Citi-Analyst David Glass in einer Notiz diese Woche.

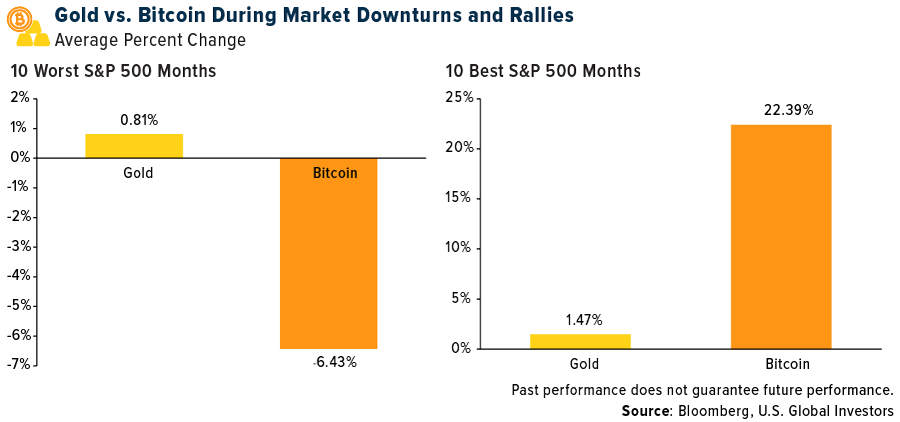

Unsere eigene Analyse unterstreicht die Schlussfolgerung von Citi und zeigt, dass sich Bitcoin in der Vergangenheit eher wie ein risikobehafteter Vermögenswert als ein sicherer Hafen verhalten hat. In den letzten zehn Jahren fiel Bitcoin in den zehn schlechtesten Monaten des S&P 500 um durchschnittlich 6,4%, während Gold mit einer durchschnittlichen Rendite von 0,8% leicht im Plus lag. In den 10 besten Monaten hingegen stieg Bitcoin im Durchschnitt um atemberaubende 22,4% und übertraf damit deutlich die 1,5% von Gold.

Dies deutet darauf hin, dass Bitcoin in Aufschwungphasen höhere Renditechancen als Gold bietet, in Abschwungphasen jedoch mit einem höheren Risiko verbunden ist. Aus diesem Grund empfehle ich konservativeren Anlegern stets eine 10%ige Gewichtung von Gold und Goldbergbauaktien, während Bitcoin und andere digitale Vermögenswerte für Anleger mit einem längeren Zeithorizont oder einer höheren Risikotoleranz attraktiver sein könnten.

© Frank Holmes

U. S. Global Investors

Der Artikel wurde am 12. August 2024 auf www.usfunds.com veröffentlicht und exklusiv für GoldSeiten übersetzt.