Charlie Morris: Der stille Gold-Boom

19.08.2024

Technische Daten - Durchschlagendes Allzeithoch

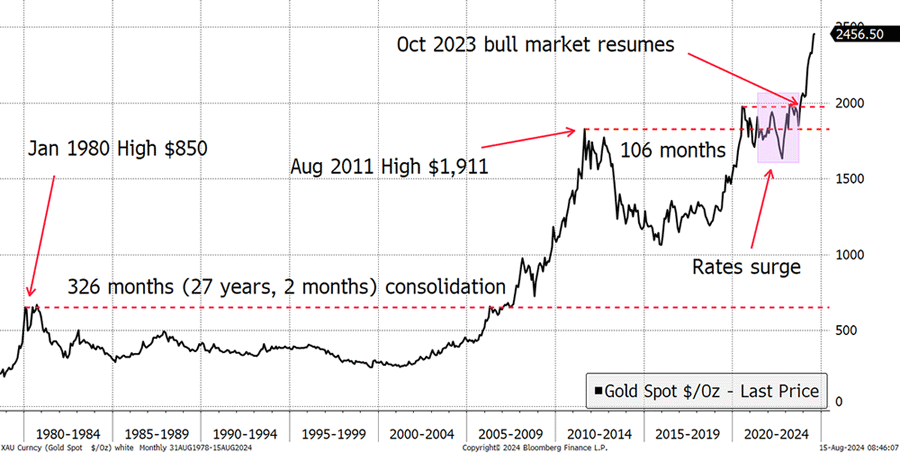

Technische Daten - Durchschlagendes AllzeithochEs gibt so viele Zweifler am Goldpreis, aber der Trend ist unbestreitbar. Ich zeige den Goldpreis seit den späten 1970er Jahren und wie es 27 Jahre dauerte, bis 2006/7 ein neues Hoch erreicht wurde. Dann stieg der Preis auf 1.911 Dollar, bevor er sich fast neun Jahre lang konsolidierte, bis er Mitte 2020 sein Pandemiehoch erreichte. Nach den Zinserhöhungen kämpfte Gold dann gegen alle Widrigkeiten an und macht Fortschritte. Es ist eine boomende, aber konträre Branche, weil sie so ruhig ist.

Quelle: Bloomberg; 50 Jahre Gold

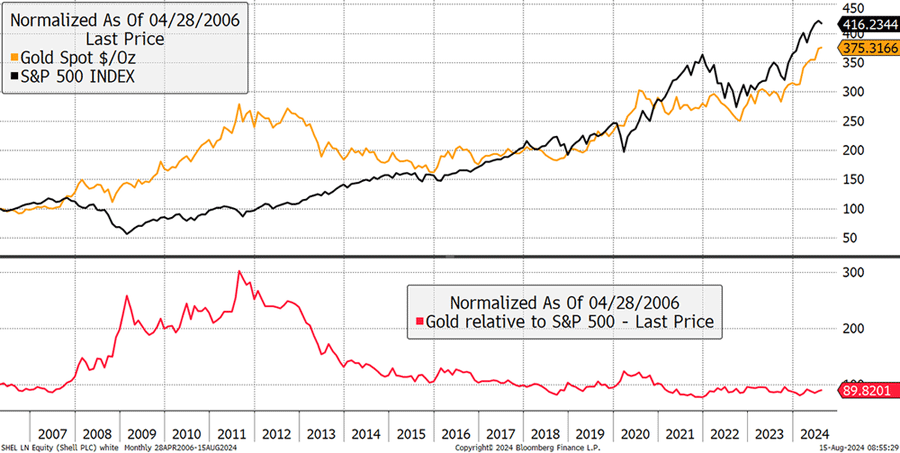

Seit Beginn der neuen Ära im Jahr 2006 liegt Gold hinter dem S&P 500 zurück, allerdings nicht sehr weit (ohne Dividenden), wie in rot dargestellt. Es ist bemerkenswert, wie diese beiden Vermögenswerte gegeneinander arbeiten, was die natürliche Stärke von Gold als Portfolio-Diversifizierung deutlich macht. Es ist mit bloßem Auge zu erkennen.

Quelle: Bloomberg; Gold & Stonks

Dennoch habe ich gelesen, dass verschiedene Makroexperten den Goldtrend anzweifeln, weil "die Positionierung zu hoch ist". Ich sehe das einfach nicht.

Positionierung - Die COT-Longs hinken dem Trend hinterher

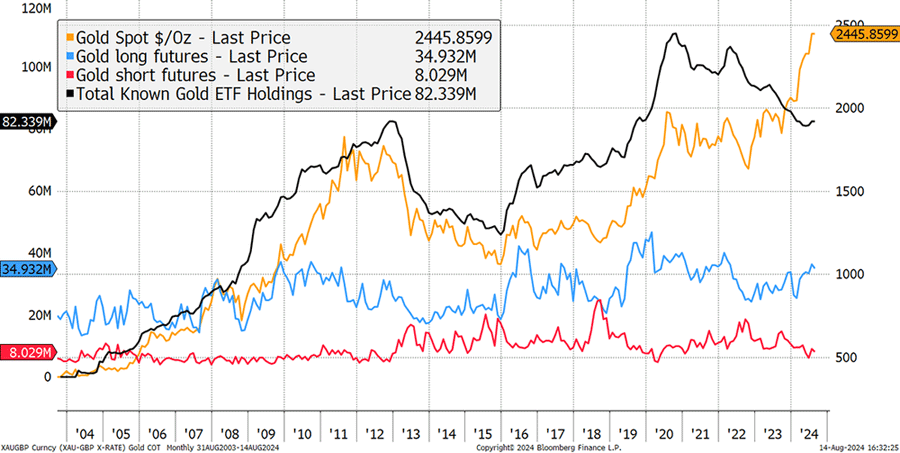

Die börsengehandelten Fonds halten nur noch so viele Unzen Gold wie im Jahr 2013, vor dem Crash. Sie steigen wieder an, was großartig ist, aber es ist noch ein weiter Weg, bis man Gold als einen überfüllten Handel betrachten kann. Dann gibt es noch die Long-Positionen in Futures (COT-Long-Positionen), die zwar hoch sind, aber nicht so hoch, während die COT-Short-Positionen sich wie so oft zufällig verhalten. Außerdem handelt es sich um eine kleine Stichprobe von nur 8 Millionen Unzen im Vergleich zu 34 Millionen Unzen bei den Long-Positionen und 82 Millionen Unzen bei den ETFs.

Quelle: Bloomberg; Gold-Positionierung - ETFs & Futures

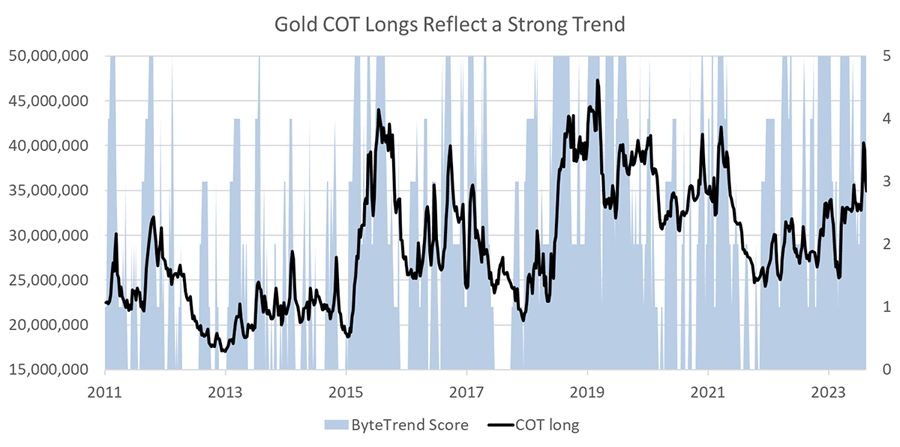

Ich glaube, dass viele Anleger den COT-Daten zu viel Gewicht beimessen, obwohl sie weit weniger aussagekräftig sind als die ETF-Ströme. Sie sind der Meinung, dass die Long-Positionen auf hohem Niveau eine übermäßig zinsbullische Stimmung widerspiegeln, was der Fall sein kann, aber nicht sein muss. Es könnte sich auch einfach um eine wirklich bullische Situation mit einem guten Chart handeln. Noch wichtiger ist, dass die COT lediglich die Stärke des Trends widerspiegelt und dabei sogar verzögert.

Ich kann dies demonstrieren, indem ich unseren Trend-Score von ByteTrend.io über die COT-Long-Positionen lege. Eine Punktzahl von 5 steht für einen guten Chart, der nach oben geht, und eine 0 für einen schlechten Chart, der nach unten geht. Es ist ziemlich klar, dass die COT-Daten den Trend-Scores folgen und dahinter zurückbleiben.

Quelle: ByteTrend.io, Bloomberg